- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Happy end (?)

16 janvier 2023

Si vous nous demandez si l’année 2023 sera meilleure que la précédente, un peu de patience. Nous ne manquerons pas de vous répondre avec certitude dans une cinquantaine de semaines. Vous avez raison. On ne peut être que déçu par notre réponse à une question pourtant parfaitement légitime. Nous confirmons ainsi l’image caricaturale des économistes dont les prévisions ne seraient précises que lorsqu’elles portent sur le passé.

Mais c’est plutôt simpliste, à nos yeux. Rappelez-vous comment, en 2022, l’année a été marquée par deux déferlantes inattendues, accentuées de surcroît par une réaction atypique des marchés financiers.

It zigged when it should ‘ve zagged …

L’invasion russe de l’Ukraine n’a nullement provoqué l’habituelle flight to quality (qui aurait fait reculer les taux sur les obligations d’État) et encore moins des interventions apaisantes des banques centrales, bien au contraire.

Certes, la flambée inflationniste initiale en janvier et février se voyait venir de loin, mais l’on espérait la surmonter rapidement, après la disparition des goulets d’étranglement dans les chaînes d’approvisionnement. Mais la guerre en Ukraine a empêché le recul attendu de l’inflation, attisant au contraire la crainte d’une crise énergétique dévastatrice, comparable au fiasco économique vécu à la fin des années 70 et au début des eighties. Une période durant laquelle les marchés financiers ont eu droit à un cocktail fatal. À l’époque, des tensions géopolitiques exacerbées, des bévues monétaires et une arrivée en masse de jeunes sur le marché du travail avaient semé les germes d’un champ de désolation.

Dans les circonstances actuelles, on aurait pu espérer des autorités désignées à cette fin, à savoir les banques centrales et les gouvernements, qu’elles interviennent avec à-propos. Hélas ! Les gouvernements européens ont jeté de l’huile sur le feu géopolitique en prenant des mesures aussi rapides qu’irréfléchies qui ont catapulté les prix de l’énergie et surtout du gaz vers des hauteurs stratosphériques. Les banques centrales sont entrées, à leur tour, dans cette danse à contretemps en bombardant les marchés financiers d’une salve mal ciblée et précipitée de hausses de leurs taux directeurs, au moment même où une action apaisante aurait été la plus utile.

Too much, too late …

La spirale inflationniste était en effet à l’œuvre depuis des mois, sans provoquer la moindre réaction politique. À présent, les autorités monétaires ont tendance à en faire trop pour faire oublier la lenteur excessive de leur réaction initiale.

Mais les pays européens ont désormais repris leurs esprits et tentent d’étrangler les envahisseurs russes à travers des mesures économiques, financières et – surtout – militaires mieux calibrées. Attention : Poutine est un judoka.

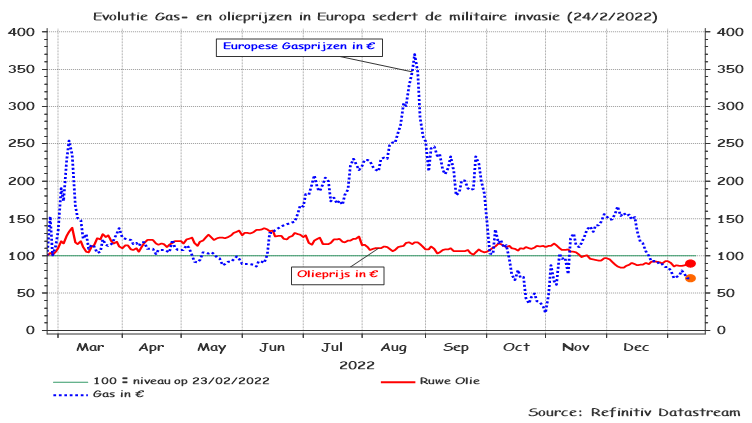

Graphique 1 : Évolution des prix du pétrole et du gaz en Europe, depuis l’invasion militaire

Les prix du gaz sont à présent 30 % inférieurs (!) à leur niveau à la veille de l’invasion (mais ils restent malheureusement encore trois fois plus élevés qu’il y a 5 ans), alors que la facture pétrolière a baissé de 10 %.

Crisis? What crisis …?

La plupart des prix des aliments et matières premières sont également moins élevés qu’avant l’invasion. Ainsi, les cours du blé et du soja ont reculé de 10 %. L’aluminium est un quart meilleur marché et le bois même de trois quarts (!). Le prix du cuivre s’est replié pour sa part de 10 %, avant d’entamer une remontée.

Cette matière est suivie de près parce que l’augmentation des cours de ce métal annonce généralement une reprise de l’activité économique dans les pays émergents. Cette évolution s’explique notamment par les développements récents en Chine, ce qui redonne de l’élan à toute la région du Sud-Est asiatique.

Certes, la baisse récente des prix des matières premières, de l’énergie et des produits alimentaires ne se remarquera pas de sitôt à la caisse des supermarchés, mais nous sommes très patients et espérons que les autorités s’assureront que les prix à la consommation reculent de manière aussi fluide qu’ils avaient intégré, auparavant, les hausses des cours des matières premières et des denrées alimentaires.

Ce serait en tout cas (beaucoup) plus efficace que les hausses de taux effrénées décidées par les autorités monétaires pour tenter de ralentir la croissance économique, dans l’espoir de freiner l’inflation. Celles-ci n’étant pas sans rappeler les saignées pratiquées durant le bas Moyen Âge. Les preuves empiriques de leur effet bénéfique sont pour le moins controversées.

La Fed en est d’ailleurs la première consciente : l’inflation piquera du nez lorsque les prix de l’énergie, des matières premières et des aliments se seront suffisamment calmés et stabilisés sur les marchés mondiaux. L’impact d’une cure de taux élevés sur l’inflation est limité, mais peut tout de même avoir un (éventuel) effet dissuasif sur les hausses de salaire.

Comme l’inflation de la période écoulée a surtout été alimentée par des chocs sur le marché de l’énergie et les goulets d’étranglement dans les chaînes d’approvisionnement, les relèvements des taux directeurs auront peu d’incidence sur les indicateurs d’inflation. L’impact néfaste sur l’économie et les marchés financiers est cependant très tangible.

We like to err on the safe side …

On se serine cette ritournelle des deux côtés de l’océan Atlantique. Ni la Fed ni la BCE ne veulent se voir reprocher d’avoir fait preuve de passivité. Les deux banques centrales, qui souhaitaient minimiser une telle critique, infligent à présent à l’économie des hausses de taux plein pot !

Au moins, ces mesures ne feront pas de mal, se convainquent-elles. À tort. Cette dose de cheval entraîne un ralentissement économique inutile, qui finira par coûter des milliards d’euros. Et, dans le même temps, la politique de la Fed a provoqué une destruction de prospérité sans précédent dans le sillage de la chute des cours obligataires. On peut s’estimer (très) heureux que les dégâts économiques restent (encore) limités. On le doit surtout à la robustesse des marchés du travail[1], aux dépenses publiques soutenues et à une consommation qui se maintient plus ou moins.

Entre-temps, les attentes relatives à l’évolution des taux directeurs ont reculé, surtout aux États-Unis où la probabilité d’un relèvement au-dessus de 5 % a chuté abruptement vu le ralentissement de la croissance de la masse salariale et l’évolution favorable des indicateurs d’inflation. Pour l’instant, on table sur une poursuite des relèvements, chaque fois de 25 points de base en février et en mars. Ce qui devrait nous amener au pic d’un cycle haussier étouffant.

The darkest hour is right before dawn …

Mais pour les baisses du taux directeur (déterminant pour les taux d’intérêt à court terme), il est encore trop tôt. Nous pouvons observer cependant une probabilité accrue d’une baisse (d’un quart de pour cent) à la toute fin de 2023, après la réunion du FOMC du 13 décembre[2].

Les indications les plus récentes confirment la tendance baissière de l’inflation aux États-Unis. Les prix de l’énergie et de la plupart des marchandises se stabilisent, voire diminuent.

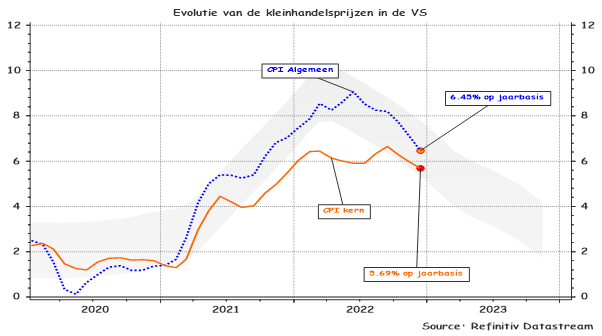

Graphique 2 : Évolution des prix de détail aux États-Unis

Malheureusement, l’on ne peut pas encore parler de tendance désinflationniste généralisée. L’inflation des prix des services (7,52 %) reste en effet toujours trop forte pour pouvoir déjà crier victoire. Ce sont surtout les loyers qui continuent de flamber. Mais c’est la conséquence directe de la forte remontée des taux hypothécaires. La demande de logements (à louer) reste en effet relativement constante, alors que l’offre se réduit drastiquement[3].

Le premier trimestre de 2023 nous dira à quelle vitesse l’évolution de l’indice des prix de détail se normalisera. Si l’orientation de cet indice ne fait en effet guère de doute, il n’en va pas de même pour la rapidité avec laquelle l’inflation reviendra à un niveau acceptable pour les banques centrales.

Mais la plupart des indicateurs autorisent un certain optimisme à propos de cette évolution en 2023. L’inflation escomptée tant aux États-Unis qu’en Europe, calculée sur la base de données de marché objectives déduites des obligations liées à l’inflation, pointe d’ores et déjà un net repli de l’inflation générale, jusqu’à un niveau annuel moyen de 2,4 %.

Et, toujours selon ces attentes, la majeure partie de cette baisse se produirait dans les 12 prochains mois. C’est encourageant, mais, avant de pouvoir hisser le drapeau de la victoire, un chemin tortueux nous attend encore pendant quelques mois.

Dans un premier temps, un tel scénario offrira un répit aux obligations, en piteux état après avoir subi leur pire dégelée depuis la Seconde Guerre mondiale. Une débâcle attribuable en partie à la forte remontée des taux directeurs et à la réaction de panique sur les marchés, mais en réalité surtout à la fin abrupte des programmes de rachats des banques centrales. Ces rachats de titres avaient maintenu, au cours des deux dernières années, les taux des obligations à long terme à des niveaux artificiellement bas. Mais telle une balle que l’on presse sous l’eau et qui rejaillit lorsqu’on la relâche soudainement, les marchés obligataires ont été abandonnés à leur triste sort.

En 2023, la baisse graduelle de l’inflation et le recul des perspectives de croissance économique dégageront la voie des obligations et permettront un solide redressement de leurs cours, lorsque la tendance baissière des indicateurs d’inflation se confirmera.

From the ashes of disaster, grow the roses of success …

Pour les bourses d’actions, le tableau s’avère beaucoup plus complexe. Au premier semestre principalement, quand l’évolution favorable des taux d’intérêt et de l’inflation n’offrira guère de soutien aux marchés d’actions. Tant les marges bénéficiaires que les volumes de ventes devraient en effet être revus à la baisse dans la plupart des secteurs. On en ressentira le premier contrecoup au moment de la publication des résultats des entreprises au titre du 4e trimestre de 2022.

Certes, un tel scénario négatif est déjà bien pris en compte par les marchés, mais rien ne dit qu’ils ne trébucheront pas pendant une courte période à l’annonce de mauvaises surprises du côté des résultats de certaines entreprises. Ce sont surtout les valeurs technologiques qui sont surveillées comme le lait sur le feu. Les résultats d’entreprises déjà publiés récemment, notamment dans le secteur bancaire, dessinent un tableau contrasté.

Mais l’épicentre de ces publications n’interviendra qu’à la fin janvier, début février. Le 02‑02‑2023 sonnera la grande heure de vérité à cet égard, avec l’annonce des bénéfices d’Apple et Amazon (les deux ayant particulièrement souffert ces derniers mois), le lendemain de la réunion du FOMC de la banque centrale américaine. Ce soir-là, branchez-vous sur une chaîne d’informations américaine entre 22 h et 22 h 30. On vous promet du suspense et du spectacle.

Malgré un démarrage poussif, entravé par de médiocres résultats d’entreprises et la crainte d’un nouveau rétrécissement des marges bénéficiaires et des volumes de vente, la seconde moitié de l’année devrait connaître un scénario plus favorable. Pour l’heure, l’on anticipe un redressement économique et une stabilisation de l’environnement politique. Nous nous situons sans doute au milieu d’une légère récession, ce qui constitue toujours une période idéale pour les achats en bourse.

Actuellement, les prix des actions ne sont cependant pas (encore) assez attractifs et le cycle économique toujours pas installé sur de bons rails pour soutenir suffisamment une progression substantielle des cours. Aussi, il nous semble prématuré de l’anticiper d’ores et déjà, sachant que, dans l’immédiat, nous attend un hiver économique, provoqué par les mesures asphyxiantes des banques centrales.

Go East, young man …

Entre-temps, les bourses chinoises ont réalisé un come-back étonnant. Depuis le début du mois de novembre, l’indice MSCI chinois fait la course en tête avec un rebond de 40 %, intervenant après une chute de 40 % [4]depuis le début de 2022. Cette évolution favorable s’explique par la suppression radicale des mesures dites « zéro covid », de la fin de nombreuses mesures restrictives dans le secteur de la construction, de conditions de prêt (encore) plus accommodantes pour les banques et le regain d’espoir quant à un retrait de plusieurs sanctions affectant le secteur de la technologie. Cette trajectoire haussière n’est certainement pas dénuée de risques, mais permet en tout cas d’entrevoir de (bien) meilleures perspectives de croissance du PIB pour le géant rouge, ce qui se traduit par un enthousiasme croissant pour les bourses asiatiques.

Plusieurs entreprises exportatrices européennes pourraient tirer parti de cette vague (encourageante) et damer le pion à leurs concurrentes américaines, davantage contraintes par la politique de sanctions US.

Cela explique-t-il le spectacle réjouissant que nous offrent les bourses mondiales, avec un indice d’actions européen regardant de haut son opposant américain, pour la première fois depuis (très) longtemps ?

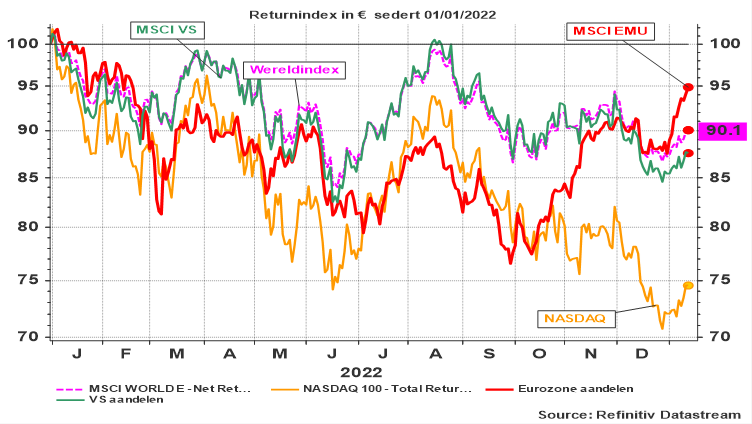

Graphique 3 : Évolution de l’indice d’actions dans la zone euro et aux États-Unis, Nasdaq et indice Monde

Nous n’aurions guère pris au sérieux une personne qui nous aurait dit, au début des hostilités militaires, que la zone euro, malgré un approvisionnement énergétique manifestement très vulnérable, une proximité avec le conflit et un retard technologique, aurait surpassé les bourses américaines. On n’est jamais trop vieux pour apprendre…

Dans pareilles circonstances, ce sont surtout les portefeuilles mixtes (adaptés au profil d’investisseur du client) qui peuvent se distinguer. En profitant, au premier semestre, des baisses de taux qui soutiennent les cours obligataires et, au second, de la remontée des cours des actions qui, après avoir traversé une période difficile, retrouveront de l’allant pour partir à la conquête de nouveaux records.

Mais sans aucune garantie à cet égard, comme nous le rappelle cette sagesse boursière de J.P. Morgan. Lors de l’une des très rares interviews qu’il a accordées, un journaliste lui a demandé ce qu’allait faire la bourse cette année-là. Sa réponse pétulante est restée dans toutes les mémoires :

It will fluctuate, young man. It will fluctuate …

[1] Le niveau plancher record des personnes bénéficiaires d’allocations de chômage (205 000 unités en janvier 2023) en apporte la énième preuve. Elles n’avaient pas été aussi peu nombreuses depuis 1969. Mais, à l’époque, la population active aux États-Unis était moitié moindre qu’aujourd’hui…

[2] Ce qui est bien sûr catégoriquement démenti par la Fed. Ce qui frappe ici est l’évolution attendue des taux d’intérêt à court terme. Les prix des swaps suggèrent que les marchés financiers tablent sur un scénario qui verrait le taux à 1 an chuter de manière spectaculaire de 0,75 % au cours des prochains mois. Cela ne manquerait pas d’irriter au plus haut point la Fed parce que cette anticipation des marchés neutraliserait complètement les hausses à venir de 25 points de base en février et mars. En clair, elles n’auraient plus aucun impact.

[3] Étonnant : malgré la forte baisse du nombre de logements encore à bâtir, l’emploi dans le secteur reste très élevé. En cause : les logements en cours de construction mobilisent encore beaucoup de main-d’œuvre. Une fois que cela se tarira, le chômage repartira à la hausse. Mais la demande de travailleurs de la construction reste élevée aux États-Unis. Notamment en raison des travaux d’infrastructure programmés.

[4] Comme vous le savez sans aucun doute, une progression de 40 % après une chute de 40 % ne suffit pas à compenser toute la perte. Sur toute la période, la perte affiche encore -16 %.

Voir plus

-

Catch 23

3 janvier 2023Ne craignez pas un énième bilan annuel, plein de lamentations sur les nombreux fléaux apportés par 2022. Nous préférons regarder vers l’avenir et laisser ce paysage d’enfer là où il doit être : enterré profondément sous la résurgence des souvenirs sombres qui ont inondé cette année de malheur.

-

Quelque part où il pleut toujours, même quand le soleil brille

19 décembre 2022La publication des derniers chiffres de l’évolution des prix au détail aux États-Unis avait paru dégager complètement le ciel boursier. Ces statistiques révélaient en effet un recul étonnant de (presque) tous les indicateurs partiels de l’indice CPI. Seuls les loyers progressent encore (trop) rapidement, alors que la diminution des prix alimentaires sur les marchés mondiaux ne se reflète toujours pas à la caisse des supermarchés . Bien au contraire.

-

Économie 1: Fed 0

9 décembre 2022Malgré une série de tacles brutaux, qui méritaient tous un carton rouge, la Réserve fédérale n’a pas réussi à ralentir la croissance économique. Avec le consommateur américain, un marché du travail costaud sur les flancs et le secteur des services comme attaquant profond, l’économie continue de marquer des points et la défense peut s’appuyer sur une industrie remarquablement résiliente et des investissements publics soutenus. overheidsinvesteringen.