- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

La désynchronisation entre l’économie et les marchés financiers se poursuit

11 juin 2020

Auteur : Sebastiaan Grenné, gestionnaire de fonds chez Argenta Asset Management

Ces deux dernières semaines, les marchés financiers ont poursuivi leur spectaculaire redressement –entamé fin mars – à une cadence soutenue. Cette remontée contraste fortement avec la plupart des chiffres économiques récemment publiés. À la suite de l’arrêt forcé de l’économie imposé dans de nombreux pays afin de combattre le coronavirus, nous observons, quasi partout dans le monde, une forte chute de la croissance économique. Nous pouvons donc en déduire que les marchés financiers ont pris une sérieuse avance sur l’activité économique. C’est ce que font traditionnellement les marchés : anticiper. Mais aujourd’hui (comme à tout moment), la question est de savoir s’ils ne le font pas avec trop d’optimisme (ou de pessimisme) ?

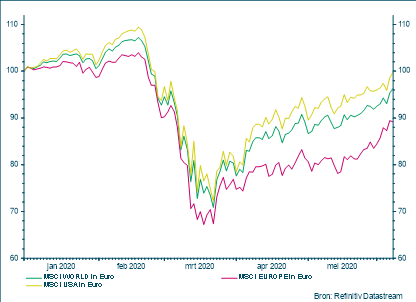

Optimisme sur les marchés financiers

Après le crash initial très rapide de février et mars, les bourses ont entamé une remontée spectaculaire. Depuis leur point bas, les actions américaines ont progressé de 38 %. Elles ont ainsi complètement éradiqué leurs pertes et retrouvé leur niveau du début de l’année, en grande partie grâce aux très bonnes prestations des grandes valeurs technologiques. L’Europe a également repris 32 % par rapport au plancher des cours et n’accuse plus qu’une perte de 10 % sur l’année. Le regain de nervosité autour du conflit commercial entre les États-Unis et la Chine, et l’incertitude qui règne autour des résultats d’entreprises n’ont pas réussi à dérégler le momentum positif qui règne sur les bourses.

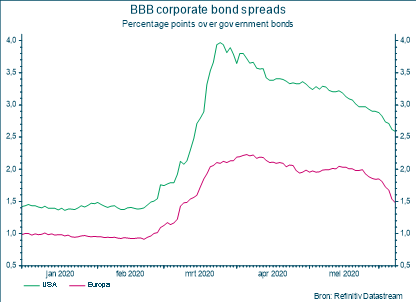

Le redressement est également visible au niveau des obligations d’entreprises. Au plus fort de la crise, le différentiel de taux avec les obligations d’État plus « sûres » a fortement augmenté : les investisseurs exigeaient un rendement plus élevé pour conserver les obligations d’entreprises plus risquées. Ce différentiel de taux a commencé à se réduire en avril et mai, en même temps que la reprise observée sur les actions. Cette baisse s’est même accélérée ces dernières semaines. Cette amélioration est principalement due au soutien des banques centrales. Tant la Banque centrale européenne (= BCE) que la Réserve Fédérale (banque centrale américaine ou « FED ») achètent activement des obligations d’entreprises afin de pousser à la baisse les taux que ces entreprises doivent payer sur leurs dettes, et ainsi soutenir l’économie.

Coronavirus : la pandémie fait son tour du monde

Source: www.worldometers.info/coronavirus/ & Thomson Reuters Eikon

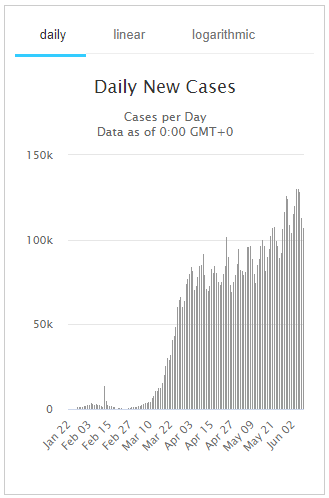

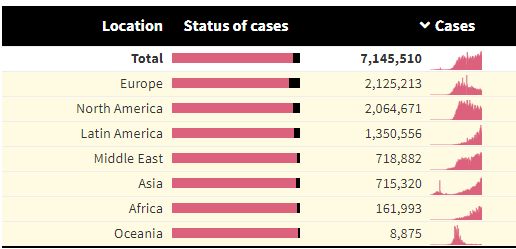

À première vue, il semblerait que la pandémie soit maintenant sous contrôle. Certainement en Europe, nous observons une forte baisse du nombre de nouvelles infections journalières. Logiquement, les règles strictes de confinement sont progressivement levées. Aux États-Unis également, où l’économie a déjà été rouverte par étapes dans une phase plus précoce de la pandémie, nous voyons un recul progressif dans le nombre de nouvelles infections. Le sommet de la courbe épidémique semble s’étirer plus longtemps Outre-Atlantique que dans la plupart des pays européens, mais les signes d’amélioration n’en sont pas moins présents. Cette image positive en Europe et aux États-Unis masque cependant le tableau mondial qui montre que la pandémie continue à s’étendre.

Le nombre de nouvelles infections journalières poursuit en effet son ascension au niveau mondial : cette tendance n’est plus entretenue par l’Europe et l’Amérique, mais par les fortes augmentations observées dans les pays émergents. L’Amérique Latine souffre particulièrement, surtout le Brésil, que seuls les États-Unis précèdent encore en matière de nombre de contaminations confirmées. Mais également en Asie (hors Chine) et en Afrique, nous observons une sérieuse augmentation des nouvelles contaminations.

Il apparait donc clairement que cette pandémie n’est pas encore vaincue et qu’il s’écoulera encore un certain temps avant que les choses reviennent à la normale.

Les conséquences économiques de la pandémie

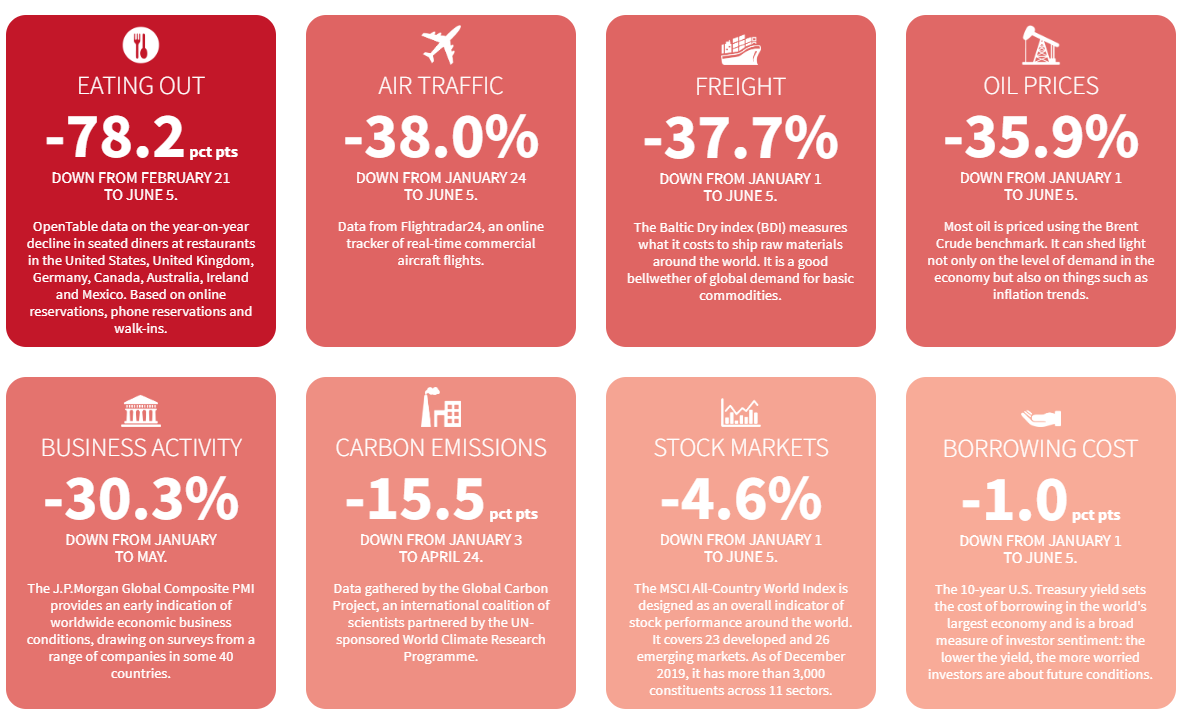

Source: Refinitv Datastream; Flightradar24; Global Carbon Project; J.P. Morgan; OpenTable

By Mark John and Matthew Weber

La mise à l’arrêt forcée de l’économie a eu des conséquences sévères sur l’activité mondiale, comme le montre de manière anecdotique le tableau ci-dessus. Les visites au restaurant ont pratiquement disparu, les transports long-courrier par avion ou bateau ont chuté de près de 40 %, les cours du pétrole se sont effondrés et l’activité des entreprises s’est réduite au niveau mondial d’environ 30 %. Ces chiffres contrastent bien évidemment avec les pertes jusqu’à présent limitées observées sur divers marchés boursiers.

En Belgique également, l’impact économique provoqué par la pandémie et le confinement qui en a découlé, est gigantesque. La Banque Nationale (BNB) a ainsi révélé que le Covid-19 entrainera probablement la perte de trois années de croissance pour notre pays. Le produit intérieur brut se contractera cette année de 9 % selon la BNB, et la croissance attendue en 2021 et 2022 ne suffira pas à compenser cette chute.

La mise à l’arrêt de l’économie a fort heureusement atteint son but : la réduction de l’activité pandémique. Des études récentes du « Imperial College London » et du « PNAS » ont démontré que les mesures prises ont réellement limité la propagation du virus. L'Imperial College London a ainsi calculé que le confinement en Europe a évité le décès supplémentaire de 3,1 millions de personnes par le Covid 19. Le PNAS a de son côté conclu que les mesures prises au niveau mondial ont évité ou retardé la contamination au coronavirus pour 530 millions d’individus. Si cela n’avait pas eu lieu, la pression sur le système des soins de santé aurait été infiniment plus importante.

Quelques nouvelles positives ont pu être annoncées aussi sur le front de l’économie. Certains indicateurs sont ressortis un peu meilleurs que prévu, et montrent que l’économie ne s’affaiblit plus davantage et commence même à montrer des signes d’amélioration. Le taux de chômage aux États-Unis s’est ainsi réduit et est passé de 14,7 % à 13,3 %, en lieu et place d’une nouvelle hausse prévue. De même, la confiance des entreprises allemandes, mesurée par l’indice des attentes IFO a progressé plus qu’attendu. Reste à voir si ces « jeunes pousses » sauront faire leurs preuves dans un avenir proche. Si nous prenons la Chine en exemple, nous constatons que le redressement initial est rapide, mais qu’il devient vite difficile de poursuivre cette tendance positive avec le même élan.

De nouvelles mesures pour atténuer la douleur

En attendant, les autorités publiques ne se reposent pas sur leurs lauriers. Partout dans le monde, de nouvelles mesures sont prises afin d’atténuer les maux économiques provoqués par le virus. La Commission européenne continue ainsi à travailler au lancement du « Recovery Fund », qui a été décrit dans notre flash d’actualité précédent.

L’Allemagne également se fait de plus en plus remarquer sur le plan des stimuli fiscaux. La chancelière Angela Merkel a ainsi annoncé la semaine dernière un nouveau paquet d’aides de 130 milliards d’euros. Il s’ajoute au paquet de 750 milliards qui avait déjà été annoncé en mars. Avec ce nouveau montant, l’Allemagne a déjà annoncé l’équivalent de 14 % de son PIB en mesures fiscales directes. Si nous y ajoutons les garanties de crédit accordées aux entreprises allemandes, Berlin arrive déjà à un stimulus équivalant à 30 % de l’activité économique. Par ailleurs les voix se multiplient au sein de l’administration américaine pour établir un nouveau paquet de mesures de soutien dès le mois prochain.

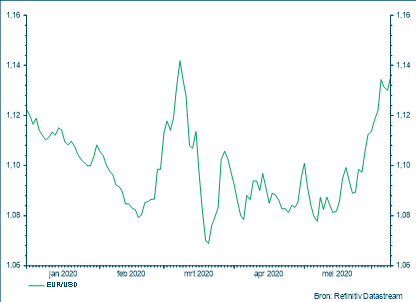

La Banque centrale européenne a elle aussi surpris positivement la semaine passée, en annonçant de nouvelles mesures de soutien. Elle double ainsi presque son budget pour l’achat d’obligations (« Pandemic Emergency Purchase Programme », ou PEPP), de 750 milliards d’euros à 1 350 milliards, tandis que la durée du PEPP est prolongée au moins jusqu’à juin 2021, et que les obligations arrivant à échéance au sein du PEPP seront réinvesties au moins jusqu’à fin 2022. La BCE se donne également une flexibilité supplémentaire concernant la nature des obligations qu’elle peut acheter afin de gérer les risques futurs. Les banques ont aussi reçu une bonne nouvelle en provenance de la BCE : elles peuvent en effet emprunter pour un délai supplémentaire de l’argent à taux très faible auprès de l’institution. Ces annonces ont été bien reçues par le marché et ont provoqué une hausse sensible de l’euro par rapport au dollar.

Quelles opérations avons-nous effectuées dans nos fonds essentiels ?

Étant donné que les marchés financiers semblent prendre de plus en plus d’avance sur le redressement économique, nous avons décidé, fin de la semaine passée, de nous positionner de manière un peu plus prudente et de réduire légèrement le poids en actions. Après le crash boursier de février et mars, la prime de risque sur les actions avait fortement augmenté (et de manière justifiée). Cette prime de risque reflète la rémunération supplémentaire due pour le risque pris en actions par rapport aux obligations d’État dites « sûres ». Suite à la remontée des marchés ces derniers mois, et après que les analystes ont revu à la baisse leurs prévisions de bénéfices pour les prochaines années, cette prime de risque est retombée à sa moyenne historique de long terme. Nous pouvons donc en déduire que le rendement supplémentaire attendu sur les actions aujourd’hui est semblable à sa moyenne de long terme.

D’un autre côté, les risques pour l’économie et les entreprises restent pour l’heure élevés. Il existe toujours une possibilité que le coronavirus regagne en vigueur. De plus, le flou persiste autour de l’ampleur de l’impact qu’auront finalement les mesures de soutien sur l’activité économique. Par ailleurs, les tensions commerciales entre les États-Unis et la Chine refont régulièrement surface. Enfin, les manifestations contre le racisme en Amérique entrainent de nouveaux risques économiques et politiques. Tout cela se reflète également dand le VIX, l’indice qui mesure la volatilité attendue sur les actions. Le VIX a certes fortement reculé ces dernières semaines, mais il se maintient à un niveau supérieur à sa moyenne observée l’an dernier.

Cette combinaison d’une prime de risque seulement à sa moyenne et d’une évaluation plus élevée des risques nous a amenés à quelque peu réduire notre exposition aux actions.

Nous avons d’abord réduit notre exposition à la Chine car elle risque d’être la victime principale d’une possible recrudescence des tensions commerciales. Nous avons ensuite allégé nos positions dans les investissements non liés à nos thèmes de long terme, ainsi que les actions indiennes.

Fin mars nous avions décidé qu’il était souhaitable de couvrir une partie de notre exposition en dollars. Le dollar avait en effet fortement progressé car les investisseurs le considéraient comme une valeur-refuge. Nous le trouvions cependant trop cher en tenant compte du fait que le différentiel de taux entre les États-Unis et l’Europe s’était fortement réduit (cela aurait dû au contraire renforcer l’euro au lieu du dollar). Dès lors, nous avions acheté fin mars des positions en future qui couvraient notre exposition en dollar pour 40 % de notre exposition totale.

Au cours du mois écoulé, l’euro a commencé à se renforcer et ce mouvement s’est accéléré la semaine passée après les nouvelles mesures de soutien de la BCE décrites plus haut. C’est pourquoi nous avons décidé ce mercredi, de clôturer un quart de la position.

Conclusion

Il est d’une importance cruciale de ne pas se laisser guider par ses émotions dans le monde de l’investissement. Ni par la panique qui se répendait en février et mars, ni par l’euphorie que nous voyons réapparaître ces dernières semaines sur les marchés. En tant qu’investisseur, la même philosophie doit rester d’application : toujours rester investi, avec un portefeuille largement et mondialement diversifié qui correspond en tous points à votre profil d’investissement. Dans nos fonds essentiels, nous maintenons un équilibre sain dans la gestion, en détenant d’une part suffisamment d’instruments sous-jacents qui servent d’amortisseur lorsque les marchés deviennent plus turbulents. Et d’autre part nous faisons en sorte d’être positionnés de telle manière que nous pouvons profiter d’un rebond comme celui que nous avons vécu ces derniers mois. Les deux aspects sont essentiels pour votre portefeuille.

Notre attention toute entière est portée sur la gestion attentive et professionnelle des avoirs de nos clients en toutes circonstances, et en particulier dans cet environnement exceptionnel que nous vivons actuellement.

Voir plus

-

La réouverture par phases de l’économie

29 mai 2020Malgré les tensions commerciales grandissantes entre les États-Unis et la Chine, les bourses ont enregistré de nouvelles hausses ces dernières semaines.

-

Un déconfinement entouré de défis

15 mai 2020Diverses mesures de confinement ont été assouplies durant les deux dernières semaines dans un certain nombre de pays européens (Belgique, France, Allemagne, Italie,…). Cette période de transition sera d’une importance cruciale afin d’avoir une meilleure vue sur le trajet futur du retour à la normalité. Tandis que les dernières données économiques publiées révèlent une image de plus en plus douloureuse des dégâts infligés par le Covid 19, les marchés financiers ont résolument opté pour le scénario d’une fin heureuse plus tard dans l’année et en 2021.

-

L'euphorie cède la place au réalisme

8 mai 2020Les entreprises européennes peuvent progressivement entamer leur redémarrage. Cette évolution a rendu la bourse optimiste, parfois même euphorique durant les dernières semaines. Cette tendance ne s’est cependant pas poursuivie cette semaine, et nous avons assisté au retour d’un certain réalisme.