- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De economie en financiële markten lopen verder uiteen

11 juni 2020

Auteur: Sebastiaan Grenné, fondsbeheerder bij Argenta Asset Management

De afgelopen twee weken hebben aandelenmarkten hun spectaculair herstel, dat eind maart ingezet werd, op volle kracht voortgezet. Dit in tegenstelling tot de meeste economische cijfers die werden gepubliceerd. Op de meeste plaatsen in de wereld zie we een zeer sterke terugval in de economische groei. Dat komt doordat in veel landen de economie verplicht stopgezet werd om het coronavirus te bestrijden. We kunnen dus stellen dat de financiële markten een aanzienlijke voorsprong genomen hebben op de economie. De markten anticiperen gewoonlijk. Maar doen ze dat niet te optimistisch of te pessimistisch?

Optimisme op de financiële markten

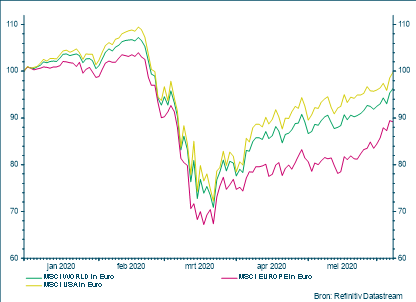

Na de initiële zeer snelle crash in februari en maart zijn de beurzen aan een spectaculaire remonte begonnen. Sinds het laagste punt zijn Amerikaanse aandelen 38 % gestegen. Hierdoor zijn ze terug op hun beginniveau van dit jaar gekomen: de verliezen zijn al volledig weggewerkt, grotendeels dankzij zeer sterke prestaties van de grote technologische waarden. Ook Europa steeg 32 % sinds het dieptepunt en staat nu nog zo’n 10 % negatief over het jaar. Ook de heropflakkerende nervositeit over het handelsconflict tussen de VS en China en de onzekerheid rond de bedrijfsresultaten konden het positieve momentum van de beurzen niet ontregelen.

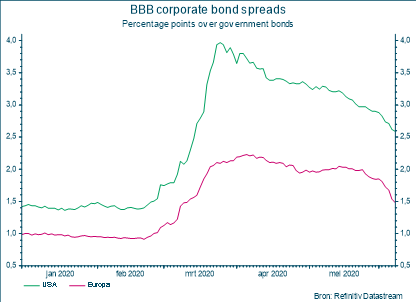

Ook bij de bedrijfsobligaties is het herstel ingezet. Toen de crisis het ergst was, liep het renteverschil met de veiligere overheidsobligaties sterk op: beleggers verlangden een hoger rendement om de meer risicovolle bedrijfsobligaties aan te houden. Samen met het herstel van de aandelen is dat renteverschil terug beginnen af te nemen in april en mei. De laatste weken zien we zelfs een versnelling in de daling. Een belangrijke reden voor deze verbetering is de steun van centrale banken. Zowel de Europese Centrale Bank (ECB) als de Federal Reserve kopen actief bedrijfsobligaties op om de rente die bedrijven moeten betalen op hun schuld naar beneden te duwen en zo de economie te ondersteunen.

Coronavirus: de pandemie reist de wereld rond

Bron: www.worldometers.info/coronavirus/ & Thomson Reuters Eikon

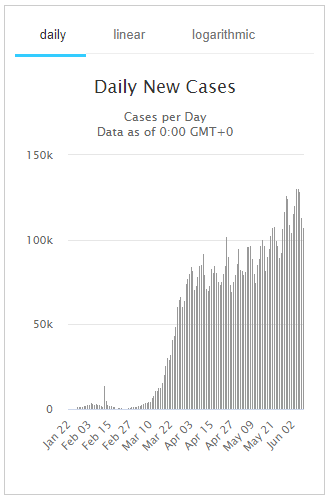

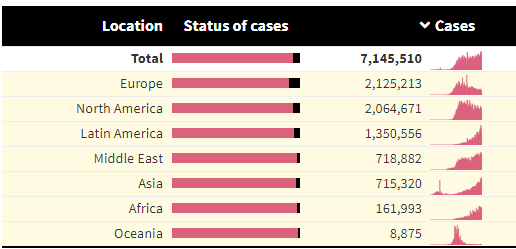

Op het eerste gezicht lijkt het erop dat we het coronavirus onder controle hebben gekregen. Zeker in Europa zien we een sterke daling in het dagelijkse aantal nieuwe besmettingen. Logischerwijs worden de strenge lockdownregels geleidelijk aan opgeheven. Ook in de VS, waar de economie al in een vroegere fase van de pandemie stap voor stap openging, zien we geleidelijk aan een daling in het aantal nieuwe dagelijkse besmettingen. De top van de epidemische curve in de VS lijkt langer uitgerokken te zijn dan in de meeste Europese landen, maar ook hier zien we de laatste weken tekenen van verbetering. Dit positieve beeld in Europa en de VS verbergt echter het globale plaatje, want wereldwijd blijft de pandemie welig verder tieren.

Het dagelijkse aantal nieuwe besmettingen wereldwijd blijft toenemen. Niet langer door nieuwe besmettingen in Europa en Amerika, maar wel door sterke stijgingen in de groeilanden. Vooral Latijns-Amerika krijgt het hard te verduren, in het bijzonder Brazilië dat nu alleen nog de VS moet laten voorgaan wat het aantal bevestigde besmettingen betreft. Maar ook in Azië (exclusief China) en Afrika zien we een sterke stijging in het aantal nieuwe besmettingen.

Deze pandemie is dus duidelijk nog niet overwonnen en het zal nog even duren voor alles terug normaal wordt.

De economische gevolgen van de pandemie

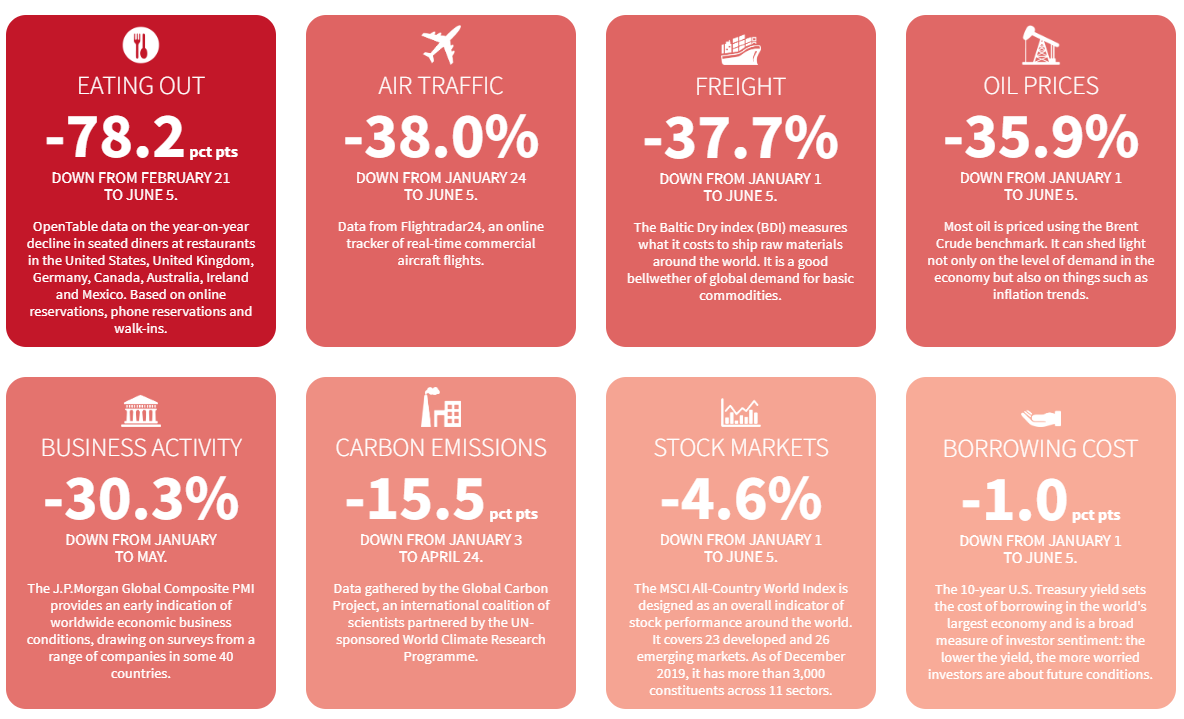

Bron: Refinitv Datastream; Flightradar24; Global Carbon Project; J.P. Morgan; OpenTable

By Mark John and Matthew Weber

Het verplichte stilleggen van de economie heeft zware gevolgen gehad voor de wereldwijde activiteit. Dat zie je duidelijk in de bovenstaande infographic. Restaurantbezoekjes zijn zo goed als verdwenen, langeafstandstransport met het vliegtuig of de boot viel bijna 40 % terug, olieprijzen kelderden en bedrijfsactiviteit viel wereldwijd met ongeveer 30 % terug. Die terugval staat in contrast met de verliezen op verschillende aandelenmarkten die vandaag beperkt zijn.

Ook hier in België is de economische impact van de pandemie en de daaropvolgende lockdown gigantisch. Zo kondigde de Nationale Bank (NBB) aan dat de pandemie er waarschijnlijk voor zal zorgen dat België drie jaar aan economische groei zal verliezen. Het netto binnenlands product zal dit jaar 9 % dalen volgens de NBB en de verwachte groei in 2021 en 2022 zal niet genoeg zijn om die daling ongedaan te maken.

Gelukkig heeft het stilleggen van de economie wel het beoogde doel bereikt: de pandemie terugdringen. Recente studies van het Imperial College London en PNAS hebben aangetoond dat de genomen maatregelen wel degelijk de verdere verspreiding van het virus hebben tegengewerkt. Zo berekende het Imperial College London dat de lockdowns in Europa ervoor gezorgd hebben dat er 3,1 miljoen mensen minder gestorven zijn door COVID-19. PNAS berekende dan weer dat de genomen maatregelen wereldwijd 530 miljoen COVID-19-besmettingen voorkomen of uitgesteld hebben. Als dat niet gebeurd was, zou de druk op het gezondheidssysteem nog vele malen groter geweest zijn.

Op het economische front was er ook wat positief nieuws. Sommige indicatoren waren iets beter dan verwacht en tonen aan dat de economie niet verder verzwakt en misschien zelfs wat begint te verbeteren. Zo daalde de werkloosheidsgraad in de VS van 14,7 % naar 13,3 %, in plaats van de verwachte stijging. Ook het vertrouwen van de Duitse ondernemingen, gemeten in de ‘IFO Expectations’ steeg meer dan verwacht. Maar het blijft afwachten of deze groene scheuten zich in de nabije toekomst zullen kunnen bevestigen. Als we China als voorbeeld nemen, zien we dat het eerste herstel snel gaat maar dat het al snel terug moelijker wordt om die positieve trend verder te zetten.

Nieuwe maatregelen om de pijn te verzachten

Overheden blijven ondertussen niet stilzitten. Wereldwijd worden er nog altijd nieuwe maatregelen genomen om de economische pijn van het virus te verzachten. Zo werkt de Europese Commissie volop verder aan het Recovery Fund, dat werd beschreven in onze vorige nieuwsupdate.

Ook Duitsland laat steeds meer van zich horen op het vlak van fiscale stimulus. Zo kondigde bondskanselier Merkel vorige week een extra stimuluspakket aan van 130 miljard euro. Dat komt bovenop het pakket van 750 miljard dat al in maart werd aangekondigd. Met dit nieuwe pakket heeft Duitsland nu al voor 14 % van zijn BBP aan directe fiscale maatregelen aangekondigd. Als we daar de garanties bijtellen aan leningen van Duitse bedrijven komt Berlijn ondertussen al met een stimulus van 30 % van de economische activiteit. Bovendien gaan er in de Amerikaanse administratie steeds meer stemmen op om volgende maand met een nieuw pakket steunmaatregelen te komen.

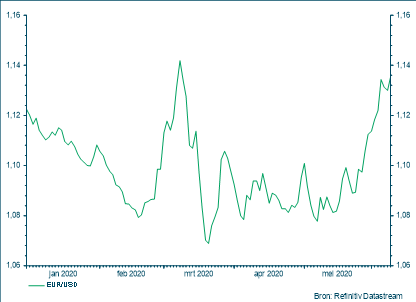

Ook de Europese Centrale Bank heeft vorige week opnieuw positief kunnen verrassen met nieuwe ondersteunende maatregelen. Zo verdubbelt ze bijna het budget om obligaties op te kopen (Pandemic Emergency Purchase Programme of PEPP) van 750 miljard euro naar 1,350 miljard euro, werd de duur van het PEPP verlengd tot ten minste juni 2021 en zullen de vervallen obligaties uit het PEPP geherinvesteerd worden tot ten minste eind 2022. De ECB geeft zichzelf ook extra flexibiliteit op het vlak van welke obligaties ze kunnen kopen, zodat ze toekomstige risico’s kunnen opvangen. Ook de banken kregen goed nieuws van de ECB: zij kunnen voor nog langere tijd zeer goedkoop geld lenen bij de ECB. Deze aankondigingen werden positief onthaald door de markt en zorgden voor een aanzienlijke stijging van de euro ten opzichte van de dollar.

Wat hebben we gedaan in de kernfondsen?

Financiële markten lijken steeds meer voorsprong te nemen op het economische herstel. Daarom hebben wij eind vorige week besloten om ons iets voorzichtiger te positioneren en aandelen licht af te bouwen. Na de aandelencrash van februari en maart was de risicopremie op aandelen sterk (en terecht) gestegen. Deze risicopremie geeft de extra vergoeding weer voor het risico dat wordt genomen op aandelen tegenover veilige overheidsobligaties. De risicopremie is terug gedaald naar haar historisch langetermijngemiddelde na het herstel van de markten de afgelopen maanden en doordat analisten hun verwachtingen voor de winst van de komende jaren naar beneden hebben bijgesteld. We kunnen dus stellen dat het verwachte extra rendement op aandelen vandaag gelijkaardig is aan het gemiddelde op lange termijn.

Daarnaast blijven de risico’s voor de economie en de bedrijven vandaag groot. Zo bestaat de kans nog altijd dat er een heropflakkering komt van het coronavirus. Het blijft ook zeer onduidelijk hoe groot de uiteindelijke impact van de genomen maatregelen zal zijn op de economie. Daarnaast blijven de handelsspanningen tussen de VS en China regelmatig terug naar boven komen. Ook de protesten in de VS tegen racisme brengen nieuwe economische en politieke risico’s met zich mee. Dat alles wordt ook weergegeven in de VIX, de index die de verwachte volatiliteit van aandelen meet. De VIX is dan wel sterk gedaald de afgelopen weken, hij blijft nu hangen op een niveau dat boven het gemiddelde van vorig jaar ligt.

Deze combinatie van een slechts gemiddelde risicopremie en een iets hogere inschatting van de risico’s heeft ons ertoe aangezet om onze aandelenblootstelling licht te verlagen.

We verminderden in eerste instantie onze blootstelling naar China omdat China het grootste slachtoffer dreigt te worden van een mogelijke heropflakkering in de handelsoorlog. Daarnaast werden ook posities afgebouwd in de niet-thematische beleggingen en in Indische aandelen.

Eind maart hadden we besloten dat we een deel van onze blootstelling naar de dollar wilden afdekken. De dollar was namelijk sterk gestegen omdat investeerders hem aanschouwden als een ‘veilige haven’. Wij vonden de dollar echter te duur als we rekening hielden met het feit dat het renteverschil tussen de VS en Europa net veel kleiner geworden was (in tegenstelling tot wat gebeurde, had dat de euro moeten verstevigen en niet de dollar). Daarom kochten we eind maart future posities aan die onze blootstelling naar de Dollar afdekten voor 40 % van onze blootstelling.

De afgelopen maand is de euro opnieuw beginnen te versterken en die versteviging is vorige week een versnelling hoger geschakeld na de nieuwe steunmaatregelen van de ECB die we hierboven beschreven. Daarom hebben we woensdag besloten om een kwart van onze afdekking terug te sluiten.

Conclusie

Het blijft essentieel om je voor je beleggingen niet te laten leiden door emotie. Niet door de paniek die weelderig tierde in februari en maart, en ook niet door de euforie die we de afgelopen weken zagen terugkeren op de markten. Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die aansluit bij je risicoprofiel. In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten opnieuw zouden dalen. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving zoals we die de afgelopen maanden gezien hebben. Dat is en blijft essentieel voor je portefeuille.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

De gefaseerde heropening van de economie

29 mei 2020De beurzen kenden verdere stijgingen de laatste weken, ondanks de toenemende handelsspanningen tussen de VS en China.

-

Een uitdagende heropening

15 mei 2020De laatste twee weken werden in een aantal Europese landen (België, Frankrijk, Duitsland, Italië, …) verschillende lockdownmaatregelen versoepeld. Deze transitieperiode is heel belangrijk om een beter inzicht te krijgen in het toekomstige pad naar normaliteit. Terwijl de laatste uitgekomen economische data een steeds pijnlijker beeld tonen van de aangerichte schade door COVID-19, gaan de financiële markten uit van een ‘happy end’ later in het jaar en in 2021.

-

Euforie maakt plaats voor realisme

8 mei 2020Geleidelijk kunnen Europese bedrijven heropstarten. Dat stemde de beurs optimistisch de afgelopen weken, soms zelfs euforisch. Maar die trend werd deze week niet doorgezet, er kwam terug plaats voor wat meer realisme.