- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Een uitdagende heropening

15 mei 2020

Auteur: Vincent Coppée, fondsbeheerder bij Argenta Asset Management

De laatste twee weken werden in een aantal Europese landen (België, Frankrijk, Duitsland, Italië, …) verschillende lockdownmaatregelen versoepeld. Deze transitieperiode is heel belangrijk om een beter inzicht te krijgen in het toekomstige pad naar normaliteit. Terwijl de laatste uitgekomen economische data een steeds pijnlijker beeld tonen van de aangerichte schade door COVID-19, gaan de financiële markten uit van een ‘happy end’ later in het jaar en in 2021.

Heropening van de economie: niet zonder risico

Na twee maanden (of soms meer) van strenge lockdown is het zover in Europa: bedrijven starten hun activiteiten weer, winkels gaan geleidelijk aan terug open, scholen herbeginnen de lessen, … Kortom, er stroomt weer bloed door de adereren van de economie. Deze nieuwe en belangrijke stap gebeurt met de nodige voorzorgsmaatregelen. En in elk land bestaan er procedures om de situatie te evalueren.

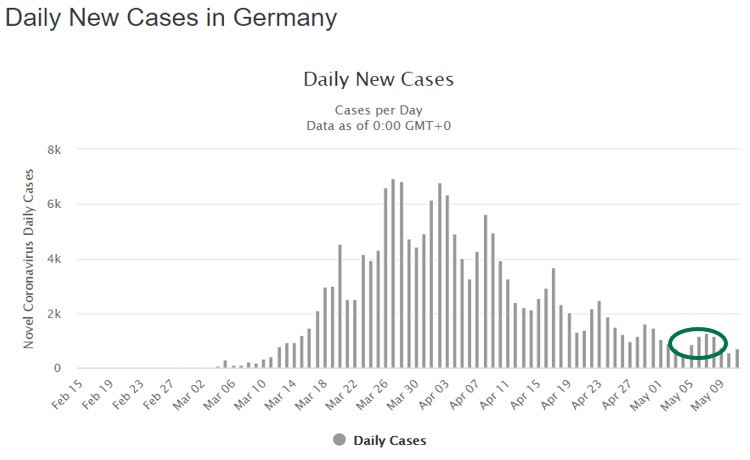

Het gevaar van de versoepeling is een te grote stijging van het aantal nieuwe besmettingen, de zogenaamde tweede golf van de pandemie. Iedereen beseft dat een gehaaste heropening de inspanningen van de laatste maanden teniet kan doen. Terugkeren naar een nieuwe lockdown zou een grote opdoffer zijn voor de economie, de financiële markten en de samenleving. In Duitsland, dat vaak als een voorbeeld wordt vermeld voor de aanpak van de pandemie, zagen we een lichte opflakkering van nieuwe besmettingen vorige week nadat een aantal maatregelen opgeheven werden (zie grafiek hieronder). Zo moesten twee regio’s in de deelstaten Beieren en Thüringen de maatregelen opnieuw verstrengen.

Nieuwe gevallen van Covid 19 in Duitsland. Bron: Worldometers.info

Een goed voorbeeld van een (tot nu toe) geslaagde strategie zien we in Zuid-Korea en Hongkong. Beide landen hebben een strenge politiek op het vlak van testen en ‘contact tracing’ ingevoerd. Daarbij worden gegevens over de locatie van infecties gedeeld met het publiek en worden geïnfecteerde mensen en hun contacten opgevolgd. Wie in contact kwam met besmette personen, wordt verwittigd en getest. In dit systeem moeten de burgers hun privacy wel opgeven op bepaalde vlakken. In ons eigen land brengen zulke maatregelen felle en terechte debatten met zich mee.

Er zijn helaas ook slechte voorbeelden. In Engeland bracht de aangekondigde exitstrategie van de regering meer verwarring dan soelaas. En ook in de Verenigde Staten heerst er een sfeer van chaos rond de genomen beslissingen. Er is voorlopig weinig eensgezindheid en coördinatie tussen de deelstaten onderling: sommige blijven in strenge lockdown, andere heropenen hun economie al. We volgen de Verenigde Staten van nabij op omwille van hun gewicht en hun leidende rol in de wereldwijde economie.

Schrikwekkende economische data volgen elkaar op in sneltempo

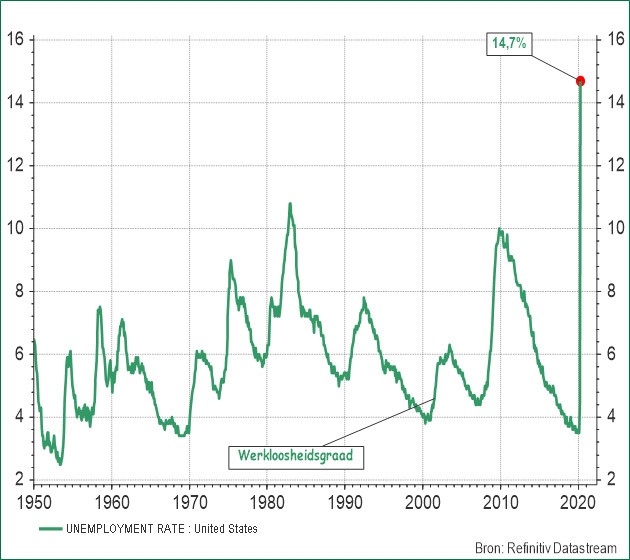

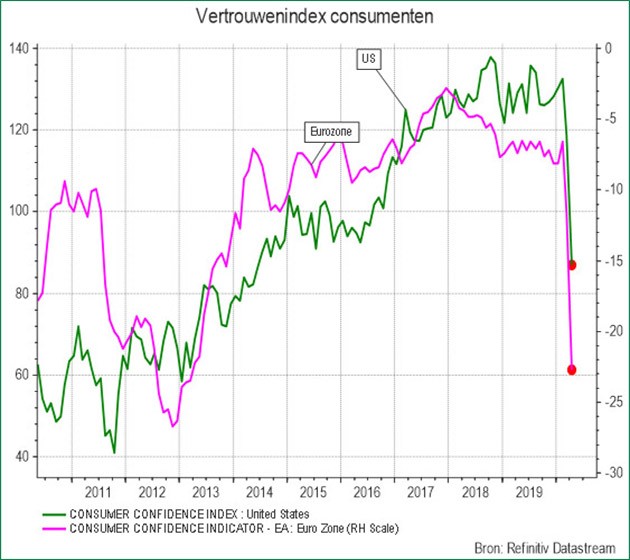

Ondertussen breken nieuwe economische cijfers record na record in de negatieve zin. Eind vorige week veroorzaakten de werkloosheidcijfers in de VS de grootste schok. Met een werkloosheidgraad van 14,7 % blijft alleen het record van de depressie van de jaren ‘30 overeind (25 % in 1933). Dat heeft rechtstreekse gevolgen op het consumentenvertrouwen, dat op zijn beurt is gekelderd. Consumptie telt voor 60 % tot 70 % van de economische wereldgroei en deze evolutie voorspelt weinig goeds voor het BNP in het tweede kwartaal.

Werkloosheidsgraad VS Bron: Refinitiv Datastream

Vertrouwensindex consumenten VS en eurozone - Bron: Refinitiv Datastream

De versoepeling van de lockdownmaatregelen zou een positief effect moeten hebben op de macro-economische data in de volgende maanden. Economisten kijken aandachtig naar het voorbeeld van China, waar de economische indicatoren een fors herstel kenden. De allerlaatste gepubliceerde gegevens tonen weliswaar een adempauze, en volgens sommige analisten is een groeiherstel in de vorm van een ‘vierkantswortel’ mogelijk, waarbij na een initieel herstel een periode van stagnatie volgt.

De financiële markten hebben hun roze bril opgezet: terecht?

De aandelenmarkten mikken op een positieve uitkomst. Ze vertrouwen op de stevige respons van de monetaire en publieke overheden in de vorm van de ongeziene steunmaatregelen die genomen werden.

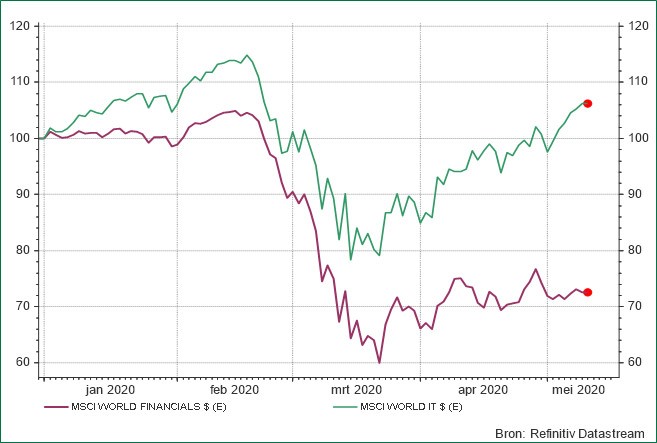

Zijn de markten daardoor te optimistisch geworden? Het antwoord moet genuanceerd worden. Enerzijds schommelt de huidige risicopremie op aandelen rond het historische gemiddelde, wat duidt op een correct gewaardeerde markt. Anderzijds maken de beleggers een duidelijk verschil tussen de sectoren die zwaar gestraft worden door de crisis en de sectoren die relatief immuun blijken, of zelfs kunnen profiteren van de huidige situatie. Hieronder vind je een vergelijking tussen de financiële en de technologische sector wereldwijd (in euro). Financiële aandelen zijn nog altijd meer dan 27 % van hun waarde kwijt sinds het begin van het jaar, terwijl technologische aandelen stijgen met meer dan 6 %.

Financiële aandelen index wereldwijd en Technologie aandelen index wereldwijd - Bron: Refinitiv Datastream

Wereldwijd worden banken onder druk gezet door het recessiegevaar, de ultralage rentevoeten en het risico van stevige verliezen op hun portefeuille van kredieten. Bedrijven uit de technologische sector vormen een aanzienlijk deel van de thema’s die in onze ogen profiteren van de huidige uitzonderlijke omgeving: digitalisatie, veiligheid en robotisering.

Wat hebben we gedaan in de kernfondsen?

We behouden nog altijd een neutrale visie tegenover aandelen. Dit stemt overeen met het huidige niveau van de risicopremies. De stapsgewijze heropening van de wereldeconomie geeft hoop voor een stabilisatie en een mogelijke terugkeer van de economische groei. Tegelijk zien we een pad dat niet over rozen zal gaan en wordt de heropbouw een grote uitdaging. Wel verwachten we dat de centrale banken en overheden bijkomende steunmaatregelen zullen nemen als dat nodig is. We volgen nauwkeurig de publicatie van de bedrijfsresultaten op om onze allocatie bij te stellen.

Onze regionale allocatie binnen aandelen blijft ongewijzigd: we geven de voorkeur aan Amerika (omwille van de prominente aanwezigheid van Amerikaanse bedrijven binnen onze thema’s) en China (waar de heropstart van de economie al een tijd aan de gang is). Onze langetermijnthema’s vormen nog altijd het epicentrum van onze beleggingsportefeuilles. De grafiek hierboven toont het grote belang van een efficiënte aandelenselectie in deze crisisperiode. De thema’s vergrijzing, fintech, robotica en veiligheid werden verder opgetrokken, waarbij vooral de thema’s Fintech & Veiligheid aanzienlijk werden verhoogd sinds begin maart. De thematische aanpak is logischerwijze van toepassing voor alle kernfondsen.

We hebben verder de inkomende liquiditeiten (= nieuwe fondsaankopen) gebruikt om Amerikaanse kwaliteitsvolle bedrijfsobligaties te kopen, via individuele lijnen en een tracker (ETF*). De Federal Reserve (Amerikaanse centrale bank) heeft zijn aankoopprogramma van trackers op bedrijfsobligaties deze week bevestigd en is begonnen met de investeringen. Dat zorgt voor meer liquiditeit op de markt en een welgekomen buffer voor deze activaklasse. Het niveau van de aangeboden rente is ook aantrekkelijk vergeleken met cash.

*ETF = Exchange Traded Fund, ook wel een tracker genoemd. Die volgt een onderliggende waarde, bijvoorbeeld een bepaalde aandelenindex.

Conclusie

Bob Dylan zong lang geleden dat tijden altijd veranderen. Dat is nu meer dan ooit het geval, en we beleven waarschijnlijk een van de meest disruptieve periodes uit de economische en financiële geschiedenis. Het is daarom van essentieel belang om de juiste keuzes te maken in de samenstelling van onze beleggingen. In onze kernfondsen zorgen we hiervoor door onder andere een uitgesproken accent op de beleggingsthema’s die de uiteindelijke winnaars zullen worden van deze grote verschuivingen. Tegelijk monitoren we sterk concentratierisico’s en de passendheid van het kernfonds bij het risicoprofiel van de klant.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

Euforie maakt plaats voor realisme

8 mei 2020Geleidelijk kunnen Europese bedrijven heropstarten. Dat stemde de beurs optimistisch de afgelopen weken, soms zelfs euforisch. Maar die trend werd deze week niet doorgezet, er kwam terug plaats voor wat meer realisme.

-

Zijn we voorbij de piek en klimmen we uit het dal?

30 april 2020De afgelopen maanden leek alles over het coronavirus te gaan, zowel in ons dagelijkse leven als op de financiële markten. Gelukkig zien we vandaag signalen dat het ergste achter de rug is.

-

Met vertrouwen blijven inzetten op onze sterktes in beheer

24 april 2020Verschillende Europese landen versoepelen intussen de meest strenge lockdownmaatregelen. Ook een aantal Amerikaanse staten zetten die stap. Dit is zeker een gewonnen veldslag voor de samenleving en de economie, maar de oorlog is nog niet voorbij.