- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Publicité

Argenta DP - Dynamic Allocation - A

Objectif du fonds

Argenta DP Dynamic Allocation, classe d’actions A, est un compartiment d’Argenta DP, une SICAV de droit belge à compartiments multiples. Argenta DP Dynamic Allocation est géré activement1 par Arvestar Asset Management SA, une société belge et a pour objectif de vous offrir la possibilité de réaliser une plus value à long terme sur votre investissement en constituant un portefeuille d'actifs dont la composition, dans le respect des critères environnementaux, sociaux et de gouvernance (ESG), répond à la plupart des exigences applicables aux fonds d'épargne-pension belges (comme expliqué plus en détail à la section « Informations relatives aux investissements » du prospectus) sans toutefois être soumis aux conditions et aux conséquences fiscales de ces produits.

Le compartiment investit principalement (sans restriction sectorielle) dans des titres qui, de par leur rendement ou plusvalue, entraînent une augmentation de la valeur intrinsèque tout en réduisant le risque de perte par une diversification adaptée des risques. La composition du portefeuille est conforme aux limites d'investissement similaires à celles qui s'appliquent aux fonds d'épargne-pension belges. Le fonds investit principalement dans des actions et des instruments financiers similaires.

Benchmark: 45,5 % MSCI EMU Net Return, 9,75 % MSCI World-ex EMU Net Return, 9,75 % MSCI Europe Small Caps Net Return, 22,75 % Bloomberg Euro Aggregate Treasury Total Return, 12,25 % Iboxx Euro Corporate Overall Total Return. Utilisation du benchmark: le benchmark est utilisé dans le contexte de la gestion des risques. La sélection et la pondération des actifs du fonds peuvent différer sensiblement de la composition du benchmark. Les performances peuvent également différer sensiblement de celles du benchmark.

Ce type de compartiment n'est pas destiné à reproduire la performance d'un benchmark.

Le compartiment promeut des caractéristiques environnementales et sociales au sens de l'article 8 du Règlement (UE) 2019/2088 sur la publication d'informations en matière de durabilité dans le secteur des services financiers, et doit contenir une proportion minimale d'investissements durables au sens du même Règlement. Lorsque vous décidez d'investir dans un fonds2, vous devez tenir compte de toutes les caractéristiques et de tous les objectifs de ce fonds.

Cet investissement porte sur l'achat de parts d'un fonds et non sur l'achat d'une valeur sous-jacente particulière.

Le gestionnaire peut décider d'arrêter la négociation du compartiment.

Vous pouvez investir dans ce fonds à partir d'un capital de 1.000 euros. La durée est illimitée.

Caractéristiques générales du produit

- Répartition géographique

- Europe

- Fréquence

- Quotidienne

- Horizon d'investissement

- 6 ans

- Genre

- Fonds mixte

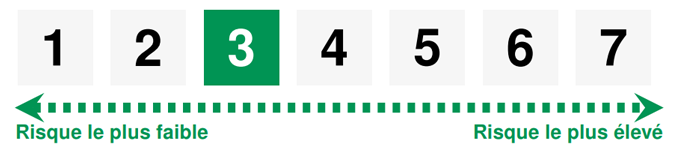

- L'indicateur de risque

- 3 Exprimée sur une échelle allant de 1 (risque faible) à 7 (risque élevé). L’indicateur de risque part de l’hypothèse que vous conservez le produit durant l’horizon d’investissement recommandé. Le risque réel peut être très différent si vous optez pour une sortie avant échéance, et vous pourriez obtenir moins en retour.

Actions de distribution

Versement éventuel de dividendes ou d'intérêts

- ISIN

- BE0946550242

- Valeur d’inventaire

- 80,38 euros (le 26/02/2026)

Vous pouvez consulter la valeur nette d'inventaire du compartiment dans l'aperçu des fonds. Cette valeur est également publiée dans L'Écho et De Tijd.

Politique de durabilité d’Arvestar

La durabilité est organiquement liée au fonctionnement d'Arvestar. Vous trouverez de plus amples informations sur la politique de durabilité d'Arvestar, les critères ESG et la liste d'exclusions sur notre Arvestar Politique d'investissement ESG.

Durabilité

Risques

L’indicateur de risque part de l’hypothèse que vous conservez le produit durant l’horizon d’investissement recommandé. Le risque réel peut être très différent si vous optez pour une sortie avant échéance, et vous pourriez obtenir moins en retour.

L’indicateur synthétique de risque est une indication du niveau de risque de ce produit par rapport à d’autres. Il indique la probabilité que ce produit enregistre des pertes en cas de mouvements sur les marchés ou d’une impossibilité de paiement.

- Risque de capital/rendement : Quand vous optez pour un fonds d’épargne-pension, vous investissez principalement dans des actions et des obligations. De ce fait, votre capital et votre rendement ne sont pas garantis.

- Risque de marché : Les cours des avoirs dans votre portefeuille d’investissement peuvent fluctuer. De ce fait, en cas de vente, vous obtiendrez probablement plus ou moins que ce que vous aviez investi au départ.

- Risque de taux : le risque lié aux fluctuations des taux d’intérêts

- Risque de crédit : le risque de défaillance des contreparties à la date d’échéance ou lors du paiement des intérêts annuels est plutôt faible pour ce compartiment.

- Risque de concentration : la surpondération, dans le portefeuille du fonds, de titres d’émetteurs dans l’Espace économique européen peut rendre le portefeuille particulièrement sensible aux évolutions économiques dans cette région.

- Risque de change : il s’agit du risque lié aux fluctuations de taux de change

- Risque de liquidité : le risque qu’une position ne puisse être liquidée à temps à un prix raisonnable.

- Risque de durabilité : conditions ou événements environnementaux, sociaux ou de gouvernance qui pourraient potentiellement avoir un impact négatif sur la valeur des actifs.

Pour plus d'informations concernant les risques du fonds, veuillez vous référer à la section « Risques » du prospectus.

Frais et taxes

| Frais | |

|---|---|

| Frais d'entrée | 2 % |

| Frais de sortie | 0 % |

| Frais de gestion et autres frais administratifs et d’exploitation | 1,75 % |

| Coûts de transaction | 0,25 % |

| Frais de conversion | Sans objet |

| Swing pricing3 | En cas d'achat ou de vente : maximum 2 % |

| Taxes | |

|---|---|

| Précompte mobilier | 30 % sur les dividendes |

| Taxe sur la plus-value en cas de vente 4 | 30 % sur la part du rendement investi en créances |

Documents importants

Vous pouvez vous procurer ces documents gratuitement dans votre agence Argenta. Ces documents sont disponibles en français.

Informations importantes

Parcourez attentivement le prospectus en vigueur, le « Document d’informations clés » et le document « Résumé des droits de l'investisseur » avant d'acheter ce produit. Vous pouvez vous procurer ces documents dans votre agence Argenta. La valeur nette d’inventaire du compartiment est publiée dans L’Echo et De Tijd.

Pas entièrement satisfait(e) ?

Si vous avez une suggestion ou une plainte à formuler, vous pouvez en parler à votre agent Argenta. Vous pouvez aussi vous adresser à Argenta Banque d'épargne SA, Gestion des plaintes, Belgiëlei 49-53, 2018 Anvers, e-mail : gestiondesplaintes@argenta.be. Une plainte téléphonique doit être confirmée par écrit au moyen d'un fax, d'un e-mail ou d'une lettre. Vous estimez qu'Argenta n'a pas donné suite à votre réclamation ou que la réponse fournie n'est pas satisfaisante ? Dans ce cas, vous pouvez vous adresser à Ombudsfin, North Gate II, Boulevard du Roi Albert II, 8 boîte 2, 1000 Bruxelles, ombudsman@ombudsfin.be. Vous avez toujours le droit d'intenter une action en justice.

Les informations ci-dessus sont basées sur la situation juridique et fiscale à la date du 16-04-2024. La réglementation fiscale s’applique aux particuliers domiciliés en Belgique. Elle dépend de la situation individuelle de chaque investisseur et peut faire l’objet de modifications ultérieures.

Disclaimer

1Méthode de gestion de portefeuille dans laquelle le gestionnaire prend des positions actives en fonction de sa vision du marché et de ses attentes dans le but d'obtenir un meilleur résultat d'investissement.

2Par fonds, il faut entendre un fonds commun de placement ou une SICAV ou un compartiment de SICAV, également appelé organisme de placement collectif (OPC). Un OPC est un organisme qui investit des fonds provenant de plusieurs investisseurs et qui investit ce capital dans sa totalité dans un ensemble d'instruments financiers diversifiés selon le principe de répartition des risques. Un OPC est donc une forme de gestion commune de portefeuille.

3Mécanisme qui permet à un fonds de laisser les investisseurs qui entrent et sortent de ce fonds s’acquitter des coûts de transaction liés aux inscriptions et aux remboursements.

4 Le cas échéant : si le fonds investit plus de 10 % dans des créances.