- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Ne vendez pas la peau de l’ours avant de l’avoir tué

15 septembre 2020

Nous ne sommes évidemment pas du genre à commettre cette erreur. Mais avouons-le : la tentation était grande de succomber à l’euphorie au vu des choix que nous avons opérés depuis belle lurette en faveur des valeurs technologiques, dont les cours ont flambé en août à la stupéfaction générale.

Les sages conseils de prudence d’inspiration biblique, qui n’ont plus de secrets pour nous, nous ont incités à observer avec une certaine perplexité l’ascension boursière de superhéros comme Amazon, Apple, NVIDIA et Microsoft.

Les cours des géants technologiques ont connu un long été torride avant de devoir battre en retraite sous le coup d’une série de grosses averses.

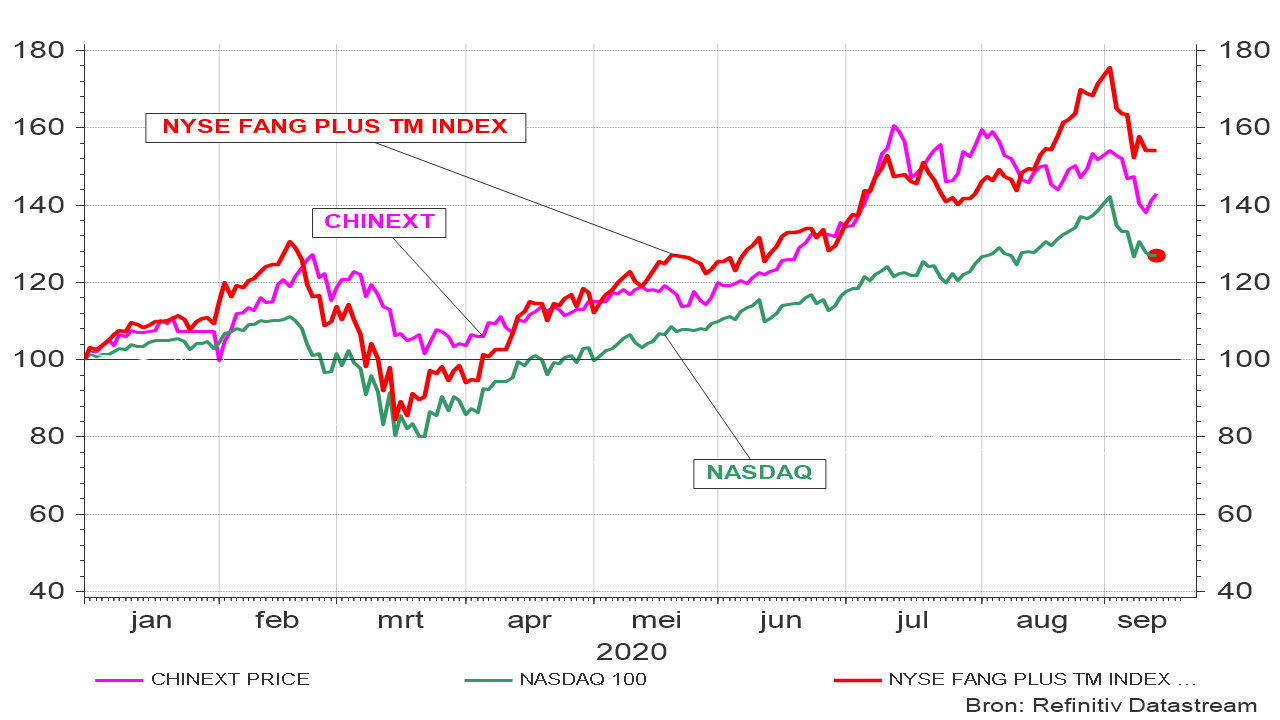

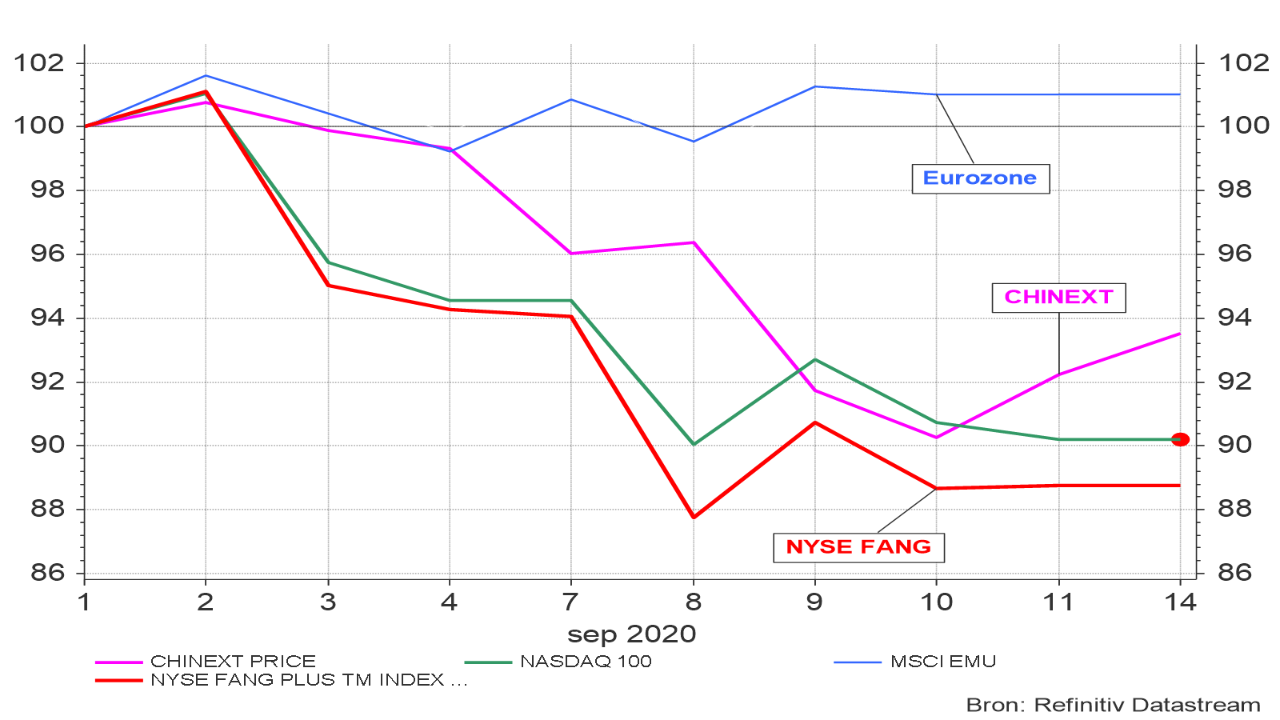

Depuis le début de l’année scolaire, le NYSE FANG a perdu ainsi pas moins de 12,2 %, le NASDAQ a fléchi de 9,8 % et le Chinext a accusé un baisse de 7,8 %. Une reculade qui n’a rien de catastrophique puisque ces indices affichent toujours des gains respectifs de 60 %, 20 % et 40 % depuis le 1er janvier dernier.

Graphique 1 : Évolution des indices NYSE FANG, NASDAQ et CHINEXT (en devise locale) depuis le 01.01.2020

Une correction était inévitable même si elle devrait rester limitée dans son ampleur et sans doute aussi dans le temps. Il reste qu’il était impossible de prévoir quand elle se produirait. Parce que personne ne pouvait prédire son élément déclencheur.

Ainsi, le coup d’envoi de la baisse des marchés technologiques a été donné, assez curieusement, par les chiffres conjoncturels relativement favorables aux États-Unis, mais aussi par les nouvelles rassurantes sur la disponibilité imminente d’un vaccin efficace. Les dégâts sont restés cependant assez limités dans les autres secteurs des marchés mondiaux. L’indice actions de la zone euro a même monté (légèrement) depuis le début de l’année scolaire.

Graphique 2 : Évolution des indices NYSE FANG, NASDAQ et CHINEXT (en devise locale) depuis le 01.09.2020

L’évolution des cours des valeurs technologiques rappelle immanquablement la dégringolade de ce même segment de marché au début de ce millénaire, lorsque la bulle technologique a explosé sous le poids d’attentes excessives.

Le principal enseignement de la comparaison avec la situation en 2000 est cependant très clair : à l’époque, les valorisations des actions cotées sur le NASDAQ divergeaient fondamentalement des valorisations actuelles. En 2000, les actions avaient été propulsées à des sommets boursiers vertigineux par des investisseurs désespérés à l’idée de passer à côté de l’eldorado que promettait la révolution « dotcom ».

Aujourd’hui, le marché n’est pas animé par une telle frénésie spéculative, à quelques exceptions près. Au contraire, les valeurs technologiques ont progressé parce qu’elles offraient les meilleures perspectives de gains substantiels et tangibles tout en anticipant ce qui arriverait de toute façon : une accélération radicale de la numérisation, de l’automatisation et de la robotisation.

Actuellement, la prime de risque exigée, qui prend en compte aussi bien les valorisations boursières que les taux d’intérêt, traduit un niveau de valorisation normal pour la bourse dans son ensemble. La valeur actuelle de ce matelas de sécurité pour le risque futur se situe ainsi très près de sa moyenne à long terme.

La volatilité attendue sur les bourses n’a cependant pas encore baissé jusqu’à sa valeur moyenne. En raison, d’une part, de l’incertitude sanitaire persistante et, d’autre part, de l’impossibilité de prévoir le résultat des élections présidentielles américaines et de la crainte d’éventuels troubles dans le camp de Trump et de son électorat en cas de défaite serrée.

Graphique 3 : Prime de risque exigée sur la bourse américaine

Une prime de risque faible combinée à une prime de risque estimée plus élevée que la moyenne ne permet cependant pas aux investisseurs professionnels de continuer à accroître leur position en actions. Pour pouvoir adapter leurs portefeuilles d’investissements à l’amélioration des perspectives conjoncturelles, ils doivent donc effectuer des glissements internes, passant de la technologie à l’industrie.

Tout en versant une (petite) larme sur le recul (temporaire) de nos superhéros, nous préférons tout de même une hausse boursière soutenue par un éventail plus large de valeurs, ce qui offre de belles perspectives aux actions européennes, aux petites capitalisations et aux valeurs industrielles. À présent, ces secteurs peuvent rattraper une bonne partie du retard accumulé depuis le début de l’année. Les vedettes d’antan pourraient même réaliser un joli come-back.

Une première tentative en ce sens a cependant été contrecarrée par l’annonce de l’arrêt temporaire de certains essais de vaccins et le rejet par le Congrès américain de la proposition des républicains relative à un nouveau plan de soutien économique.

Mais, entretemps, les essais cliniques ont repris. Leur arrêt temporaire était en réalité dans la logique de ces procédures qui prévoient des tests parmi de grandes populations. Quant au second frein précité, il semble moins peser sur le climat boursier dans la mesure où une majorité au Congrès américain reste en faveur de mesures de soutien économique supplémentaires. Simplement, elle estime que le plan des républicains ne va pas assez loin. En vue des prochaines élections, il va de soi que les démocrates souhaitent se profiler comme le parti en faveur des mesures les plus généreuses. Les derniers sondages d’opinion traduisent en effet leur perte de vitesse. Dans certains États clés, comme la Floride, leur avance fond même comme neige au soleil.

S’il y a une logique économique à réduire légèrement la position en actions qui ont fortement progressé au profit des titres « retardataires », ce glissement ne peut pas être général. Il n’y a pas (encore) de raison en tout cas à se replacer dans le secteur des banques européennes ou des entreprises touristiques et événementielles. Les problèmes fondamentaux qui handicapent les grandes banques européennes n’ont pas été balayés par les tempêtes de septembre sur les bourses technologiques.

Pour les secteurs des hôtels et des voyages, les chiffres relatifs aux infections virales restent très mauvais. Dans les pays où le relâchement des mesures sanitaires a été excessif – comme en Espagne qui voulait ainsi sortir son secteur touristique vital d’un profond marasme –, le virus a réalisé un retour « très réussi ».

La croissance du nombre d’infections semble cependant passer à la vitesse inférieure, ce qui permet d’espérer une évolution plus favorable dans quelque temps.

En attendant, la situation sanitaire s’aggrave à nouveau. Elle est même inquiétante dans certains pays. Mais faut-il vraiment s’en étonner ? Les mesures de confinement très onéreuses n’avaient fait que tasser quelque peu la courbe de contamination. En l’absence de remèdes efficaces, elles ont simplement reporté le problème. Un second confinement semble à présent totalement exclu dans la mesure où il est possible de continuer à aplatir la courbe des contaminations en appliquant rigoureusement l’obligation du port du masque.

Cette politique produit d’ailleurs des effets collatéraux très positifs : le nombre de cas de grippe saisonnière a chuté au cours des derniers mois. En faisant preuve d’un peu de persévérance, nous pouvons également faire repasser sous 1 le taux de reproduction de cette sale petite bestiole, qui se permet de s’inviter chez nous chaque année depuis 1918. Et ainsi de la renvoyer définitivement dans les oubliettes de l’histoire.

Une version virale de « the war to end all wars », en quelque sorte. Ne laissons surtout pas passer cette chance. Si nous la saisissons, cela ne ferait qu’accroître (encore) les avantages économiques à long terme.

Voir plus

-

Les premiers seront les derniers. Pendant quelque temps du moins.

7 septembre 2020Le rally boursier miraculeux de 2020 a propulsé les cours d'une poignée de poids lourds du secteur technologique à des sommets stratosphériques. À cette altitude, l'oxygène se fait rare. Et les trous d'air ne manquent pas. Résultat : ces superhéros ont été contraints à des atterrissages forcés les 3 et 4 septembre. Cette plongée a mis fin du même coup à un des meilleurs étés de l'histoire financière.

-

Quand la pluie tombe et que le soleil brille

28 août 2020Si les crises offrent en effet des opportunités, nous en avons observé la quintessence en cette année historique.

-

Le primate aquatique

19 août 2020Il arrive que des événements apportent un semblant de crédibilité aux théories les plus décriées. Il en va ainsi de celle du primate aquatique. Cette théorie avance l'hypothèse que les ancêtres de l'homme moderne se seraient retirés le long de littoraux désolés pour se protéger de féroces espèces de primates concurrentes sur leurs luxuriants territoires originels. Cet isolement leur aurait cependant permis d'acquérir des caractéristiques avantageuses sur le plan de l'évolution. Ce primate hominoïde se déplaçait debout (ce qui est plus pratique pour patauger dans l'eau), a perdu progressivement sa toison (ce qui est plus sûr pour se protéger des parasites et plus commode pour nager) et s'alimentait surtout de poissons, ce qui a permis le développement de son intelligence ...