- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Quand la pluie tombe et que le soleil brille

27 août 2020

Si les crises offrent en effet des opportunités, nous en avons observé la quintessence en cette année historique.

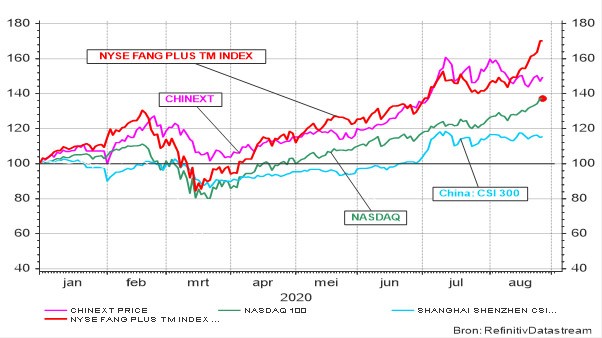

Côté négatif, la crise du coronavirus, et surtout les mesures extrêmes mises en œuvre pour en freiner la propagation, a provoqué la chute la plus prononcée de l'activité économique depuis près d'un siècle. Côté positif, des indices boursiers majeurs tels que le NASDAQ américain et le CSI 300 chinois ont atteint un niveau record en affichant des hausses respectives de 24 % et de 12 % depuis le début de l'année 2020. Mais, en termes de progression, ces indices technologiques globaux ont encore été dépassés par le NYSE FANG et le CHINEXT qui ont bondi respectivement de 70 % et 42 %. (Hausses exprimées chaque fois en euros)

Graphique 1 : Évolution des indices NYSE FANG, CSI 300, CHI NEXT et NASDAQ depuis le 01.01.2020

(Indice prix en monnaie locale)

Les indices précités englobent des entreprises qui avaient choisi, bien avant l'épidémie, de se positionner dans la perspective d'un avenir économique marqué par une accentuation de la numérisation et l'automatisation. La pandémie – et la désolante impuissance de l'humanité face un tel ennemi – a entraîné une accélération phénoménale de cette évolution dans tous les aspects de l'économie. Un changement de paradigme intervenu en quelques mois alors qu'il aurait fallu une décennie pour l'accomplir en temps normal.

L'avantage compétitif de la numérisation n'est plus à démontrer. Mais cette évolution doit s'accompagner de progrès tout aussi importants en matière de cybersécurité. Dans notre politique d'investissement, nous complétons donc notre prédilection pour l'économie numérique avec des entreprises très bien positionnées dans la technologie de la sécurisation.

L'automatisation est également passée à la vitesse supérieure : Aucune entreprise ne veut plus dépendre d'une production tributaire en grande partie de la main-d'œuvre humaine et concentrée en une seule région simplement parce que les conditions de travail y sont plus compétitives. La pandémie a révélé l'extrême vulnérabilité d'une telle chaîne d'approvisionnement. Mais une relocalisation de la production dans un environnement mieux protégé ne serait pas envisageable économiquement sans l'accompagner d'une plus grande automatisation des activités. L'évolution de notre tissu économique avait déjà connu un coup d'accélérateur dans cette direction dans les années 1990, mais sa transformation n'avait encore jamais été aussi rapide qu'aujourd'hui. C'est d'ailleurs ce qui explique en grande partie le fait que l'inflation (salariale) soit restée relativement faible.

Certes, la concomitance d'un effondrement économique et d'une envolée des bourses peut surprendre. Mais elle n'a rien d'illogique. Les valorisations boursières sont simplement le résultat final d'une évaluation mécanique intégrant les évolutions respectives des taux d'intérêt, de la croissance économique attendue et des primes de risque exigées.

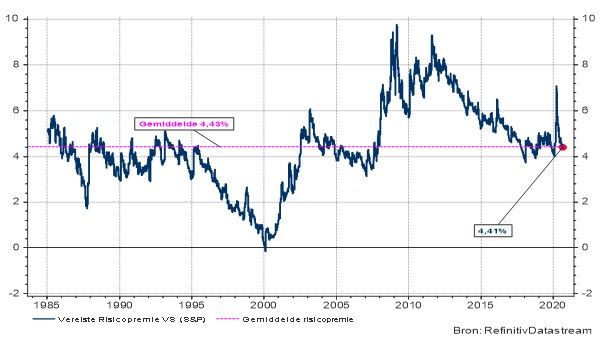

La faiblesse historique des taux d'intérêt[1], en combinaison avec les [2]aides économiques et financières gigantesques débloquées quasi immédiatement, a propulsé les bourses d'actions vers des sommets inouïs, avec le soutien par ailleurs d'une prime de risque stable. Cette prime de risque agit comme un compas permettant d'évaluer le juste poids des résultats des entreprises et des taux d'intérêt. Une prime de risque plus élevée provoque un recul des cours des actions pour pouvoir constituer une marge de sécurité plus élevée vis-à-vis des risques futurs. Lorsque les investisseurs exigent une prime de risque moins élevée, cela signifie qu'une marge de sécurité importante n'est plus nécessaire, ce qui fait augmenter les cours des actions.

Mais, en cette période très agitée, on peut tout de même s'étonner que cette jauge ultime soit restée, à une réaction de panique près, relativement stable et évolue pour l'instant aux États-Unis autour de sa moyenne à long terme, malgré les perspectives économiques incertaines actuelles.

Graphique 2 : Prime de risque exigée aux États-Unis

Le point de départ du raisonnement est clair : La chute de l'activité économique est un fait incontournable – et les dommages se révèlent encore plus dramatiques que leur estimation initiale – mais les cours boursiers ne tiennent compte que de l'avenir et regardent rarement dans le rétroviseur. Actuellement, les cours de bourse intègrent le scénario économique suivant : un redressement substantiel sur une période réaliste comprise entre 18 et 24 mois.

La remontée du nombre de contaminations que nous observons actuellement n'est pas sans inquiéter quelque peu les bourses, mais il faut se rappeler que le confinement imposé au cours des mois précédents n'avait pour seul objectif que de réduire temporairement le nombre d'hospitalisations pour éviter un débordement des services de santé.

Il ne faut donc pas s'alarmer si le nombre de cas positifs progresse à nouveau. C'est conséquence inévitable d'un redémarrage de l'activité sociale et économique. Rien n'a changé en effet fondamentalement. Mais nous savons désormais que les services de santé ont continué à fonctionner de manière satisfaisante, que la disponibilité d'un vaccin efficace à l'automne est dans l'ordre du possible et – surtout – que des mesures simples et bon marché comme le port du masque et la limitation des contacts sociaux peuvent réduire drastiquement le taux de reproduction du virus et qu'un nouveau confinement économique peut être évité si, comme on s'y attend, une deuxième vague se produit à l'automne.

On aurait tort cependant de croire que le paysage boursier est entièrement coloré de vert. La dispersion des returns entre les zones géographiques, les secteurs et les entreprises n'a jamais été aussi élevée. L'Amérique latine apparaît (et de loin) comme la plus touchée avec d'impressionnantes pertes boursières (exprimées en euros) depuis le début de l'année pour la Colombie (-43 %), le Brésil (-39 %) et le Mexique (-27 %). Mais en Europe également, les différences géographiques sont frappantes, avec des chutes considérables des indices en Autriche (-31 %), en Espagne (-24 %), en Belgique (-22 %) et en Italie (-14 %), comparées à des performances relativement solides aux Pays-Bas (+3 %), en Suède (+2 %), en Finlande (+8 %) et au Danemark (+18 %). Nous n'avons jamais caché notre prédilection pour les pays[3] scandinaves.

On peut se réjouir des cours record de (certaines) valeurs technologiques et même des nouveaux sommets atteints par des indices boursiers globaux comme le S&P Composite, qui représente les 500 plus grandes entreprises américaines. Mais nous ne cessons de faire observer qu'il suffit d'y regarder de plus près pour constater que l'action américaine et européenne moyenne affiche toujours un recul de 5 % depuis le début de l'année et qu'une entreprise sur 5 subit même une perte supérieure à 30 %.

La progression du S&P Composite reste fortement concentrée sur quelques grandes capitalisations ayant très bien performé, à savoir Apple, Microsoft et Amazon, qui expliquent à présent à elles seules plus de 100 % de la progression depuis le 01.01.2020. Et si vous y ajoutez NVIDIA, Microsoft, Paypal, Facebook, Home Depot, Adobe, Mastercard et Netflix, vous expliquez 150 % de la hausse boursière, ce qui implique qu'une grande partie des actions ont apporté une contribution négative. L'absence de telles entreprises dans les indices boursiers européens explique bien entendu une partie importante du retard des marchés d'actions du vieux continent par rapport aux valeurs boursières américaines.

Dès lors, un portefeuille d'actions largement diversifié ne pourra s'inscrire dans le mouvement haussier que s'il réserve un poids suffisamment important à un nombre approprié de ces valeurs technologiques, qui sont généralement américaines.

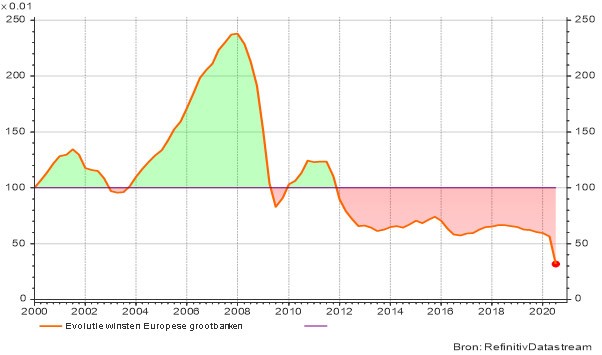

Dans un tel contexte, il est tout aussi important d'exclure certaines entreprises du portefeuille. Si la crise du coronavirus a renforcé les stratégies gagnantes de certains groupes, elle a également accéléré le déclin d'autres secteurs industriels. Ainsi, le secteur touristique et les compagnies aériennes étaient déjà confrontés avant la crise sanitaire à une érosion de leurs marges en raison de surcapacités et d'une pression concurrentielle croissante sur fond de hausse des coûts. Il fallait éviter depuis longtemps les croisiéristes en raison de leur empreinte écologique inacceptable, tandis que les chaînes hôtelières et les grandes banques avaient le triste privilège de faire partie des rares secteurs n'ayant enregistré aucun gain de productivité significatif depuis des décennies. Les bénéfices des grandes banques européennes se situent actuellement à la moitié à peine de leur niveau de 2000.

Graphique 3 : Évolution des bénéfices des grandes banques européennes

Mais là aussi, il faut nuancer tant les performances des banques divergent au niveau individuel. Le contrôle des coûts, une solide base de capital, une activité de gestion de patrimoine développée et des efforts de longue haleine en matière de numérisation s'avèrent des facteurs de réussite distinctifs.

Mais dans la mesure où le secteur financier recouvre une activité économique importante, il est préférable de le détenir en portefeuille à travers des sociétés spécialisées comme des opérateurs de paiement, des gestionnaires de fortune, des établissements financiers axés sur les transactions et des fournisseurs de logiciels de sécurisation.

À l'égard des pays émergents, nous nous en tenons à notre position très claire : nous n'intégrons dans notre sélection que des entreprises chinoises largement diversifiées ainsi que des entreprises indiennes dans une mesure limitée.

Dans un portefeuille d'investissement, il importe non seulement de bien choisir les zones géographiques et les accents sectoriels, mais aussi les obligations en veillant à assurer une bonne allocation d'actifs. Durant la crise, la pondération des actions dans notre allocation n'a que peu évolué par rapport à leur position en circonstances normales. Pour la simple et fondamentale raison que la prime de risque indiquait clairement que les valorisations boursières reflétaient une estimation réaliste de l'avenir.

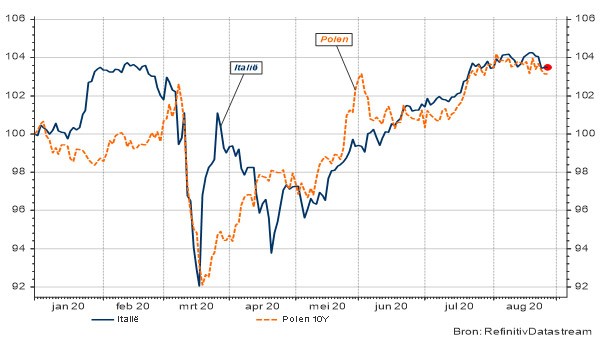

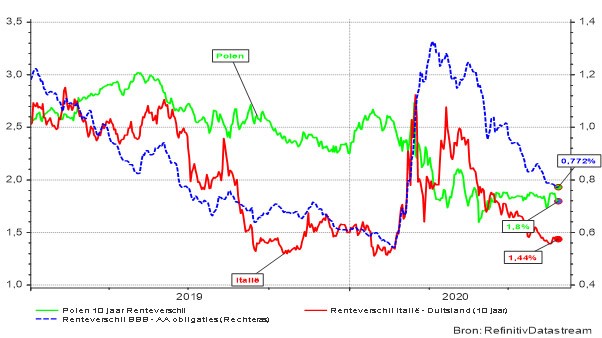

Quant à notre choix d'obligations, s'il a parfois été atypique, il n'en a pas moins apporté une contribution positive. Outre les obligations d'entreprises, nous avons attribué une pondération relativement élevée aux obligations italiennes à long terme, en y ajoutant des positions substantielles en emprunts d'État polonais.

Graphique 4 : Évolution des obligations d'État italiennes (de 7 à 10 ans) et polonaises (à 10 ans, exprimées en euros).

Nous avons sélectionné l'Italie en raison du potentiel baissier de ses taux, lorsque le différentiel de taux avec l'Allemagne était susceptible de se réduire après l'approbation attendue du plan de relance de l'Union européenne. Le rétrécissement du différentiel de taux entre l'Italie et l'Allemagne suit à cet égard le même chemin que la baisse de la prime de risque sur les obligations d'entreprises où l'écart entre les titres ayant des ratings respectifs de BBB et AA s'est réduit sensiblement, en revenant quasiment au niveau d'avant la pandémie.

Quant à la Pologne, nous l'avons choisie en raison des perspectives d'une part d'une baisse de ses taux, mais aussi d'un renforcement du zloty si le dollar américain continue à se déprécier.

Graphique 5 : Différentiel des taux italiens et polonais par rapport aux taux allemands et différentiel des taux entre obligations BBB et obligations AA

Il ne nous étonnerait pas que les héros boursiers, éreintés par leur cavalcade, fassent une petite pause jusqu'à ce que le brouillard sur l'évolution future de la situation sanitaire se dissipe. Mais, sur ce plan, nous tentons de passer outre les commentaires superficiels et alarmistes. Les chiffres relatifs à l'évolution du développement du Covid-19 paraissent très inquiétants à première vue, mais le taux d'infection perd manifestement en intensité, y compris et surtout aux États-Unis. Toujours est-il que le virus, en l'absence d'un vaccin efficace, peut être plus ou moins gardé sous contrôle moyennant le respect de l'obligation du port du masque. Il faut surtout surveiller de près l'évolution en Espagne et en France.

Graphique 6 : Augmentation (ou baisse) du nombre de contaminations actives au Covid-19 par million d'habitants.

Un second confinement ne semble cependant pas en vue, non seulement parce que les chiffres ne l'exigent pas, mais aussi et surtout parce que l'efficacité d'une telle mesure extrême est toujours plus remise en question.

Deux autres facteurs de risque boursiers ont évolué en sens contraires au cours des derniers jours. Le principal, à savoir le conflit commercial sino-américain, s'est nettement apaisé. Les deux parties ont confirmé leur engagement, pris en janvier, de respecter l'accord commercial. En y joignant le geste à la parole. Ces dernières semaines, nous vous avions déjà dit qu'il ne fallait pas trop s'inquiéter à ce sujet. Une appréciation du yuan par rapport au dollar américain, comme nous avons pu l'observer au cours du mois écoulé, réduit fortement le risque d'une escalade dans ce conflit. D'ailleurs, quel leader serait assez fou, durant cette récession inédite depuis des temps immémoriaux, pour gripper les relations commerciales ce qui ne pourrait conduire qu'à une guerre de tranchées, aussi dommageable que la guerre 1914-1918.

Il est vraisemblable que les Chinois attendent également les résultats des prochaines élections présidentielles. Ce qui nous amène directement au second risque (et sans doute finalement le plus important) pour le 4e trimestre de cette année historique. Pour l'heure, il est impossible de prédire le vainqueur de ces élections dans le contexte actuel. Et, ce qui nous intéresse surtout, les conséquences économiques et financières dans un cas comme dans l'autre.

Entre-temps, le soleil brille sur les bourses et il pleut à verse sur l'économie. Ce qui donne souvent un bel arc-en-ciel.

[1] Nous avons déjà souligné à plusieurs reprises que les taux d'intérêt n'ont jamais été aussi bas depuis 800 ans. Et peut-être même depuis bien plus longtemps, mais nous ne disposons pas de chiffres à cet égard. À l'époque, l'imputation d'un intérêt était encore considérée comme un péché.

[2] Pour vous donner une idée : les aides octroyées jusqu'à présent aux États-Unis (calculées en dollars d'aujourd’hui) représentent plus du double du New Deal du président Roosevelt durant la Grande Dépression et sont 15 fois plus importantes que le Plan Marshall après la Seconde Guerre mondiale. Et sachez que l'Europe va ouvrir encore plus les vannes financières.

[3] Par facilité, nous avons remplacé la Norvège par la Finlande dans notre définition de la Scandinavie.

Voir plus

-

Le primate aquatique

19 août 2020Il arrive que des événements apportent un semblant de crédibilité aux théories les plus décriées. Il en va ainsi de celle du primate aquatique. Cette théorie avance l'hypothèse que les ancêtres de l'homme moderne se seraient retirés le long de littoraux désolés pour se protéger de féroces espèces de primates concurrentes sur leurs luxuriants territoires originels. Cet isolement leur aurait cependant permis d'acquérir des caractéristiques avantageuses sur le plan de l'évolution. Ce primate hominoïde se déplaçait debout (ce qui est plus pratique pour patauger dans l'eau), a perdu progressivement sa toison (ce qui est plus sûr pour se protéger des parasites et plus commode pour nager) et s'alimentait surtout de poissons, ce qui a permis le développement de son intelligence ...

-

Longues traînes

31 juillet 2020Dans le sillage de l'implosion brutale de leur marché, les viticulteurs français désespérés se voient contraints de transformer massivement leur produit autrefois très prisé en gels désinfectants. En revanche, vous n'entendrez pas les membres de la fière guilde des tailleurs de New York se plaindre. Leur secteur, qui dépérissait sous la concurrence féroce du prêt-à-porter, a en effet connu une hausse inattendue de 80 % de son chiffre d'affaires au cours des derniers mois. Une augmentation principalement due à une demande écrasante de retouches.

-

The show will go on

27 juillet 2020Les derniers chiffres de l'emploi aux États-Unis ont douché les espoirs d'une reprise économique rapide et puissante. La hausse du nombre de nouvelles demandes d'allocations de chômage confirme ce que l'on craignait sans se l'avouer : le processus de guérison économique prendra plus de temps que prévu.