- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Prijs de dag niet voor de avond gevallen is

15 september 2020

Dat doen we vanzelfsprekend ook niet. Maar toegegeven: de verleiding was groot om in euforie te vervallen, gelet op de winstgevende accenten die we al geruime tijd leggen in technologiewaarden, die in augustus met een zelden geziene verschroeiende versnelling iedereen het nakijken hadden gegeven.

Het arsenaal aan Bijbels geïnspireerde waarschuwingen voor de mogelijke gevolgen van hoogmoed is ons echter geenszins vreemd, zodat we toch omzichtig zijn blijven omspringen met de koersklim van superhelden als Amazon, Apple, NVIDIA en Microsoft.

De technologiereuzen kenden een ongezien lange zomer, maar werden tijdens de eerste dagen van september op een reeks stevige onweersbuien getrakteerd.

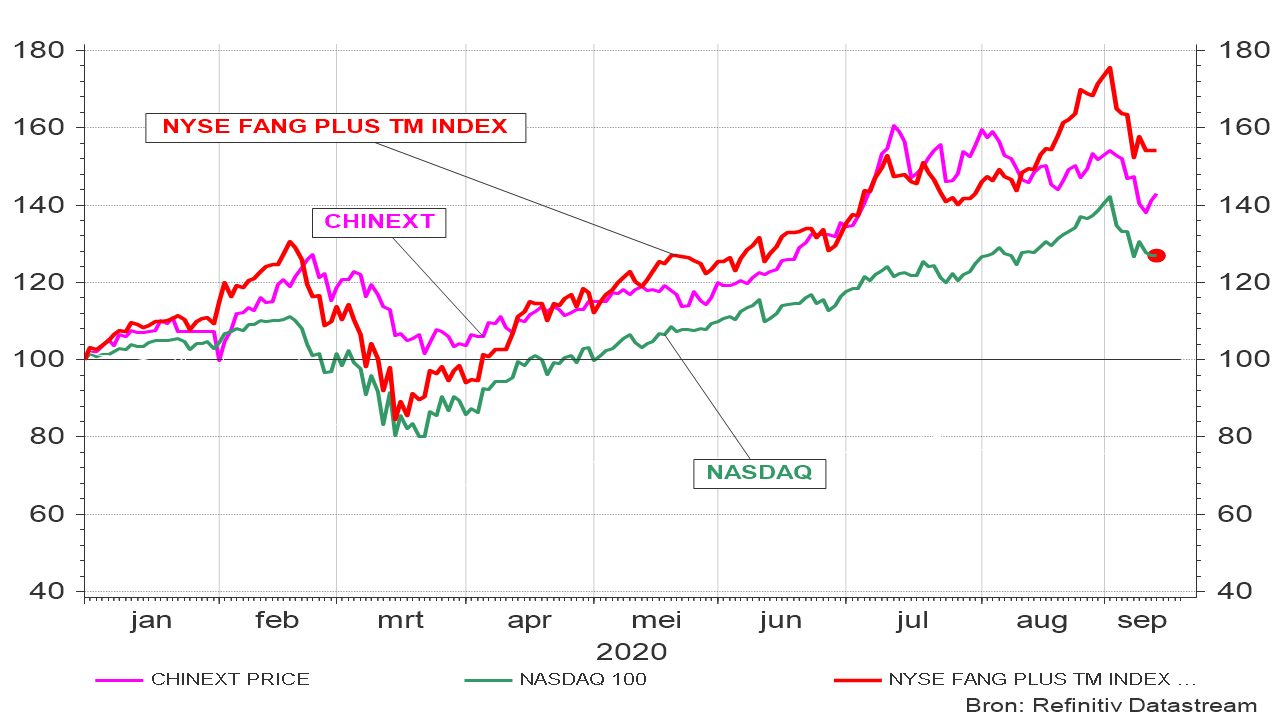

De NYSE FANG verloor intussen 12,2 % sinds de start van het nieuwe schooljaar, de NASDAQ liet 9,8 % van zijn pluimen en de Chinext tekende een verlies op van 7,8 %. Geen ramp natuurlijk, want deze indices noteren nog steeds respectievelijk 60 %, 20 % en 40 % hoger dan op eindejaarsavond.

Grafiek 1: Evolutie van NYSE FANG, NASDAQ en CHINEXT (in eigen munt) sinds 01.01.2020

Een terugslag, welswaar relatief beperkt in omvang en wellicht ook in tijd, was onvermijdelijk. Maar een dergelijke ommekeer is onmogelijk te timen omdat de trigger die een dergelijke beweging in gang trekt onvoorspelbaar is.

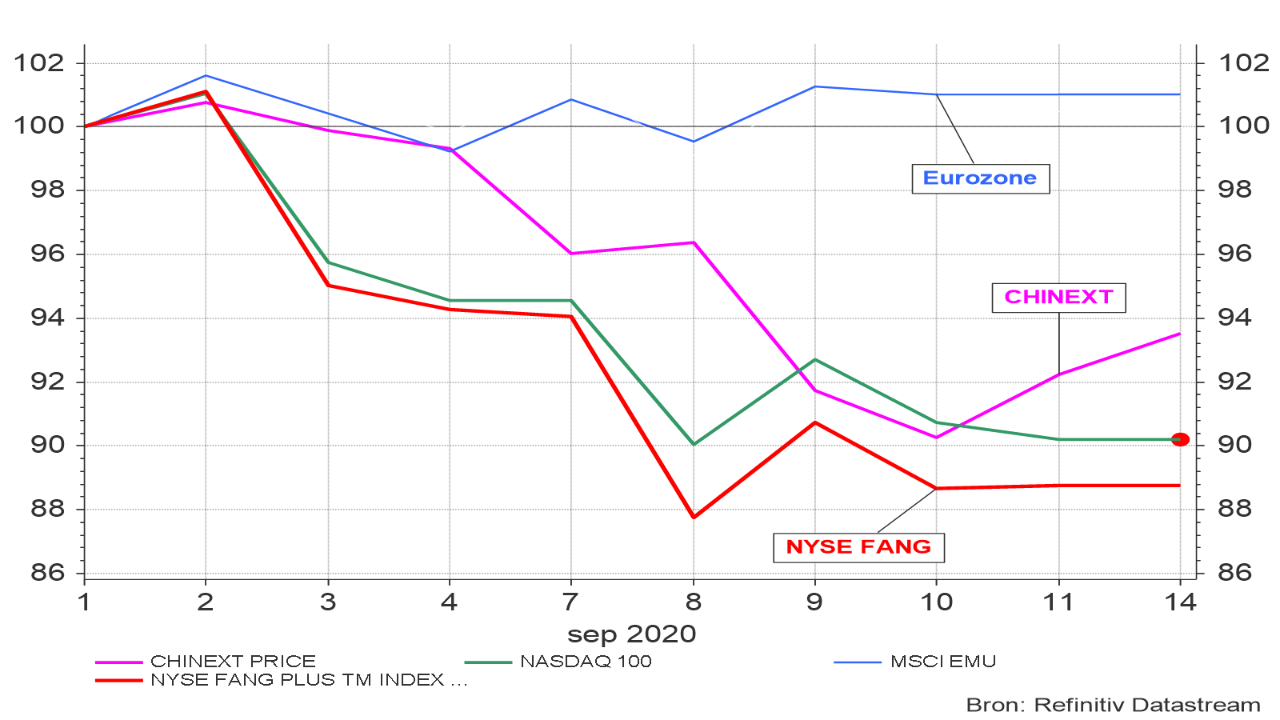

In dit geval zorgden, vreemd genoeg, de relatief gunstige conjunctuurcijfers in de VS en de stroom aan optimistisch nieuws over de nakende beschikbaarheid van een efficiënt vaccin, voor flink wat averij op de technologiebeurzen. De schade bleef echter zeer beperkt op andere onderdelen van de wereldmarkten. De aandelenindex van de eurozone steeg zelfs (licht) sinds het begin van het schooljaar.

Grafiek 2: Evolutie van NYSE FANG, NASDAQ, Eurozone en CHINEXT (in eigen munt) sinds 01.09.2020

De koersontwikkeling van de technologiewaarden brengt onvermijdelijk de beelden in herinnering van de scherpe terugval bij de aanvang van dit millennium, toen de technologiezeepbel implodeerde onder het gewicht van zijn hooggespannen verwachtingen.

De vergelijking met de situatie in 2000 leert ons echter snel dat de waarderingen in de aanloop van het tranendal op de NASDAQ fundamenteel afwijken van de huidige waardering. In 2000 werden aandelen nog zonder al te veel nuance tot op een ijle hoogte gekatapulteerd door de panische vrees bij beleggers om de gouden bergen te missen die de dotcomrevolutie in het vooruitzicht stelde.

De recente evolutie is echter niet gekenmerkt door dergelijke speculatie, op enkele uitzonderingen na. Integendeel, de technologiewaarden stegen omdat ze de beste kans boden op substantiële en tastbare winsten en tegelijk anticipeerden op wat, hoe dan ook, komen zou: radicale digitalisering, automatisering en robotisering.

De huidige vereiste risicopremie, die zowel koerswaarderingen en rentevoeten in rekening brengt, duidt voor de beurs in het algemeen op normale waarderingen. De huidige waarde van deze buffer voor toekomstig risico ligt zeer kort bij zijn langjarige gemiddelde.

De verwachte volatiliteit op de beurzen is echter nog niet gedaald naar zijn gemiddelde waarde. Enerzijds door de aanhoudende onzekerheid op het gezondheidsfront, anderzijds door de onvoorspelbaarheid van de Amerikaanse presidentsverkiezingen en de mogelijke maatschappelijke gevolgen in het kamp van Trump bij een nipte nederlaag.

Grafiek 3: Vereiste risicopremie op de Amerikaanse beurs

Een mediocre risicopremie in combinatie met een hoger dan gemiddeld ingeschatte risicopremie laat professionele beleggers echter niet toe om hun aandelenpositie verder uit te breiden. De aanpassing van beleggingsportefeuilles aan verbeterde conjuncturele vooruitzichten moet dus verlopen via interne verschuivingen van technologie naar industrie.

Ook al pinken we een traan weg bij de (tijdelijke) neergang van onze superhelden, we zien toch liever een breed gedragen beursstijging, kansen biedend aan Europese aandelen, small caps en industriële waarden. Deze kunnen nu wat goedmaken van de opgelopen achterstand sinds het jaarbegin. De vedettes van weleer vinden binnenkort zelf hun weg wel terug.

Een eerste poging om van hun snoekduik te herstellen werd nog tegengewerkt door het nieuws over de tijdelijke stopzetting van sommige vaccinproeven en de afwijzing van het Republikeinse voorstel voor verdere economische stimuli door het Amerikaanse Congres.

Maar het eerste is intussen terug opgestart en was niet meer dan normaal nu de testen met grote populaties verlopen. Het tweede aspect lijkt intussen ook minder te gaan wegen omdat het Congres op zich niet weigerachtig staat voor aanvullende economische maatregelen. Het vond de voorstellen echter te mager en - vanzelfsprekend, in de aanloop naar de verkiezingen - de Democratische Partij wenst zich te profileren, onder meer op basis van een royaler pakket aan maatregelen. Uit de opiniepeilingen blijkt immers dat ze opnieuw in de val dreigen te trappen en in belangrijke swing states als Florida slinkt hun voorsprong weg als sneeuw voor de zon.

De economische motivatie voor een beperkte verschuiving van sterk gestegen aandelen naar achterblijvers mag niet zomaar worden veralgemeend. De recente verschuiving vormt zeker (nog) geen reden om Europese banken of bedrijven uit de toeristische of eventsector op te nemen. De fundamentele problemen die wegen op de Europese grootbanken zijn immers niet weggewaaid tijdens de septemberstormen op de technologiebeurzen.

Voor de reis- en hotelsector blijven de cijfers over infectiegraad veel te slecht. Vooral in de landen democratischewaar men de geboden vrijheid te ruim heeft genomen – om zoals in Spanje de vitale toeristische sector versneld uit het slop te trekken – heeft het virus een zeer ‘geslaagde’ terugkeer gemaakt.

Toch neemt de versnelling van de groei van het aantal infecties gestaag af en dat is de noodzakelijke, eerste stap om de toename tot staan te brengen.

Maar intussen lopen de cijfers over besmettingen opnieuw op en in bepaalde landen zelfs enigszins onrustwekkend. Dit mag echter geen verbazing wekken. Met de dure lockdown-maatregelen heeft men de verspreidingscurve enkel wat kunnen indrukken, maar zonder systematische ingrepen leidt dit enkel tot uitstel. Een tweede lockdown lijkt dan ook totaal niet in aanmerking te komen, want uitstel en wat verdere afvlakking kun je even effectief bereiken door een gedisciplineerde toegepaste mondmaskerverplichting.

Dit blijkt ook onverwachte maar zeer positieve bijwerkingen met zich mee te brengen: ook de klassieke griep werd in de afgelopen maanden immers drastisch teruggedrongen. Mits een beetje volhouden kunnen we ook de reproductiegraad van dit kreng, dat sedert 1918 jaarlijks op ongewenste visite komt, tot een waarde onder 1 terugdringen en finaal naar de geschiedenisboeken verwijzen.

Een virale versie van ‘the war to end all wars’, zowaar. Laat ons deze kans vooral niet verkwanselen. Dat zou de economische voordelen op lange termijn alleen maar (nog) groter maken.

Lees meer

-

De eersten zullen de laatsten zijn. Eventjes, toch.

7 september 2020De wonderbaarlijke beursrally van 2020 bracht de koersen van een beperkt kransje van zwaargewichten uit de technologiesector tot op stratosferische hoogte. De ijle lucht die daar heerst, is echter van aard om ook deze superhelden in ademnood te brengen, wat resulteerde in onzachte landingen op 3 en 4 september. Deze snoekduik maakte meteen ook duidelijk dat er een abrupt einde was gekomen aan een van de beste zomers uit de financiële geschiedenis.

-

Duvelkeskermis

27 augustus 2020Als crisissen inderdaad opportuniteiten zijn, dan vormt dit historische jaar hiervan wellicht de kwintessens.

-

De aquatische aap

17 augustus 2020Een sterke versoepeling van de reisbeperkende maatregelen kan pas verwacht worden na de ontwikkeling van een afdoend vaccin dat op zeer brede schaal beschikbaar moet zijn. Tot dat onbepaalde moment in de toekomst zal iedere liberalisering van de opgelegde restricties een opstoot van het aantal infecties veroorzaken, wat gepaard zal gaan met toenemende onrust en het terugschroeven van de toegestane vrijheden. Telkens met de nodige ontgoocheling en (beperkte) beurscorrecties.