- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

On recherche d’urgence : bonnes nouvelles (H/F). Pour engagement immédiat. Très bonne rémunération.

27 avril 2020

Nous souhaitons contribuer au développement de l’offre sur le marché du travail, à présent que les bourses d’actions ont déjà intégré dans leurs cours les éléments les plus positifs et que quelques obstacles temporaires se dressent sur leur chemin haussier.

L’inversion prochaine de la tendance du nombre d’infections virales actives, la diminution attendue du niveau d’infection et – surtout – les stimulants financiers inédits mis en place pour permettre une reprise économique globale ont donné aux bourses mondiales l’arsenal nécessaire pour résister vaillamment à cette calamité historique.

Graphique 1 : Indice mondial des actions, indice return net en EUR

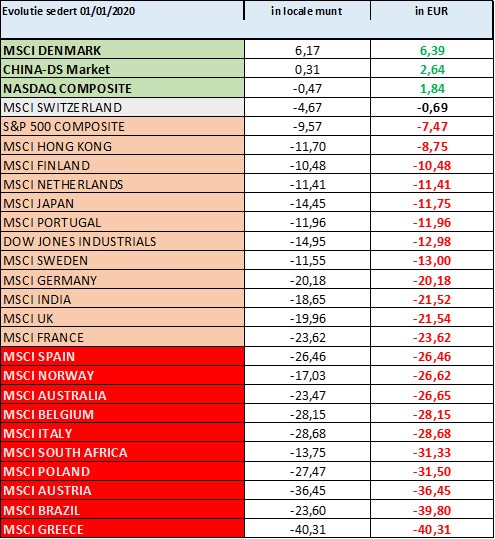

Certains pays et secteurs ont souffert plus particulièrement de cette débâcle économique alors que d’autres régions ou branches d’activités n’en ont subi que des dommages limités. Si certains indices nationaux ont tiré leur épingle du jeu, ils le doivent en grande partie à leur plus forte pondération en actions des secteurs des soins de santé et des technologies, et à la présence plus limitée des secteurs bancaires et énergétiques traditionnels.

Le Danemark et la Suisse l’illustrent parfaitement.

Tableau 1 : Évolution des bourses individuelles depuis le 01-01-2020

Ces deux pays présentent une forte surpondération en entreprises actives dans la biotechnologie et l’industrie pharmaceutique, alors que leur exposition au secteur financier est soit limitée, soit axée spécifiquement sur la gestion de patrimoine et non pas sur la transformation des dépôts (chers) en crédits et obligations à faible rendement, qui est une activité beaucoup moins favorable actuellement. Ces derniers jours, le taux interbancaire européen a d’ailleurs augmenté sensiblement.

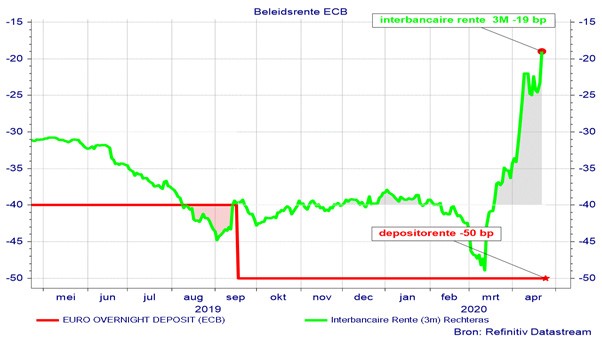

Graphique 2 : Évolution du taux interbancaire européen

C'est une arme à double tranchant pour les banques traditionnelles. D’un côté, ce raidissement traduit la crainte croissante de futurs problèmes de crédit et l’inquiétude tout aussi grandissante de voir abaisser le rating de certains États (Italie, Espagne...) et obligations d’entreprise.

La Banque centrale européenne (BCE) serait donc bien inspirée de rassurer le marché en ouvrant le robinet des liquidités de manière illimitée et en s’engageant, en concertation avec l’Union européenne (UE), à soutenir les États et les entreprises en proie à de grandes difficultés passagères.

D’un autre côté, comme à quelque chose malheur est bon, la hausse du taux interbancaire s’accompagne aussi d’un effet positif. Pour garder la maîtrise du risque de taux de leurs obligations, les banques sont tenues de conclure des swaps de taux. Il s’agit d’un instrument financier parfaitement liquide qui vise à neutraliser le risque de fluctuation des taux en échangeant des taux à long terme contre des taux à court terme. La hausse du taux interbancaire accroît donc le bénéfice des banques (d’épargne), pour autant bien sûr que cet effet ne soit pas neutralisé par un accroissement des provisions pour pertes sur crédits.

Bien entendu, vous trouverez également en haut de la liste les bourses technologiques. Les pays ou secteurs en milieu de tableau 1 reviendront en territoire positif à terme. Le bas du tableau regroupe les pays qui souffrent généralement davantage de tels événements majeurs. Tout simplement parce qu’ils sont trop exposés à l’évolution défavorable de certains facteurs de risque : un endettement trop élevé, une concentration dans le secteur financier ou encore une trop grande dépendance aux prix des matières premières et de l’énergie.

L’accroissement massif de l’endettement des pouvoirs publics qui nous attend place à nouveau des pays comme l’Italie, l’Espagne, la Grèce et la Belgique dans une position très vulnérable. Comme si l’austérité budgétaire pratiquée depuis 2011 n’avait servi à rien.

Mais même les bourses qui résistent héroïquement et efficacement à la crise connaissent parfois leurs moments de doute.

Ce coronavirus est du genre coriace, qui semble se moquer de toutes les belles paroles à propos de remèdes miracles ou de vaccins rapides. Après la chloroquine, c’est au tour du Remdisivir de Gilead de s’avérer (du moins à ce jour) peu efficace contre le virus. Quant aux appareils respiratoires, pour lesquels on nourrissait de très grands espoirs aux États-Unis, ils semblent ne pas être très utiles pour le rétablissement des malades.

Férus d’Histoire comme nous le sommes, ces péripéties nous rappellent une évolution analogue durant la période de la grippe espagnole en 1918. À l’époque, on avait administré dans un premier temps d’énormes doses d’aspirine aux malades. On la voyait comme un remède miracle bon marché. (Le brevet avait expiré en 1917). Résultat : une intoxication à grande échelle, sans effet médical probant.

Aussi, nous serions sages de considérer que le développement d’un vaccin efficace contre le coronavirus ne sera pas aussi rapide qu’on l’espère aujourd’hui. En clair, un redémarrage large et profond de l’économie n’est pas pour demain.

Il faudra pourtant en prendre la décision. Ce qui exigera une réflexion approfondie et aussi du courage. Sinon, les dégâts économiques risqueraient de prendre une telle ampleur que la déstabilisation structurelle qui en résulterait mettrait en péril les soins de santé et les services sociaux, générant ainsi encore plus de dommages. Une propagation exponentielle, comme celle qui donne toute sa puissance à un virus, fait toujours des ravages. Certes, on peut tenter d’en écrêter les pics, mais on ne fait que déplacer le problème à plus tard. Autrement dit, on ne peut pas attendre que le nombre de cas tende vers zéro pour rouvrir l’économie. Ce serait attendre la Saint-Glinglin.

Les résultats décevants du remède miracle potentiel de Gilead peuvent peser pendant un temps sur plusieurs actions biotech très performantes dans notre sélection d’actions. Mais, si un médicament ne fournit pas de résultats favorables, un autre pourrait y parvenir. Les dommages seraient limités et l’espoir reprendrait le dessus sur la désillusion.

Du reste, cela fait belle lurette que nous ne craignons plus les contrecoups passagers qui émaillent notre parcours boursier. Cela rend chaque journée intéressante et même captivante. Nous conservons résolument notre pondération d’actions en position neutre et ne modifions qu’à la marge nos positions en obligations. Nous adoptons ces deux positions parce que notre optimisme prudent nous incline à tabler sur une évolution favorable au second semestre.

Nous espérons en effet que, d’ici là, les pouvoirs publics prendront la décision sage de relancer progressivement, mais avec célérité, les activités économiques, sans avoir la main tremblante. Nous savons que de tels virus peuvent ressurgir plusieurs fois. Il n’en ira pas autrement pour le Covid-19. On n’y peut rien. Mais, armés de masques et de gants, nous pouvons néanmoins contrôler le danger.

Voir plus

-

On recherche d’urgence : un bouc émissaire (H/F). Aucune expérience exigée

17 avril 2020Parce qu’un peuple désespéré constitue une menace pour tout régime, le gouvernement avait confié à l’institut scientifique le plus renommé de son temps la mission de rechercher les causes de l’épidémie de peste qui faisait d’innombrables victimes dans tout le pays. Et, si possible, d’y porter remède.

-

Optimisme prudent

8 avril 2020La nature nous a rappelé que, si ses lois fondamentales s'appliquaient sans aucun état d'âme, le processus de guérison en faisait partie également. Le virus devra donc y obéir lui aussi et se plier aux règles de la statistique.

-

L'heure la plus sombre

3 avril 2020Maintenant que les marchés financiers ont intégré en grande partie les bonnes nouvelles sur les aides publiques et les incitants monétaires prévus par les autorités, nous entrons dans une nouvelle phase intermédiaire.