- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Qu'est-ce que ce bruissement dans les buissons ?

15 février 2021

Les étonnamment bons résultats des entreprises annoncés pour le trimestre écoulé venaient à peine de hisser les bourses mondiales à de nouveaux niveaux record qu'une brise d'incertitude a commencé à souffler sur les marchés financiers. L'économie n'a pas volé son surnom : the dismal science, la triste science. Lorsque quelque chose va bien, un nouvel élément menace chaque fois de tout remettre en question.

Mais on ne l'observe pas encore. Nous ne pouvons donc pas encore décrire en détail ni les contours précis de la sale bestiole ni la férocité de ses griffes ou de ses dents. Pour l'heure, le monstre se dissimule derrière les multiples données économiques et indicateurs conjoncturels qui contredisent, pour l'heure, son existence.

Un scénario catastrophe imminent se dessine, qui verrait la tendance positive persistante sur les marchés d'actions et d'obligations se retourner, avec en vedette un ennemi encore invisible, a really bad guy, qui fomente en coulisses de sinistres plans pour faire définitivement sombrer la planète. En l'occurrence au moyen d'une brusque flambée de l'inflation, provoquée par la surchauffe de l'économie mondiale, elle-même dopée par des stimulants financiers excessifs. Encore plus attisée, une fois que les mesures de confinement seront levées pour de bon et que toute la population sera prise d'une frénésie de dépenser en biens de consommation toute l'épargne massivement accumulée entre-temps.

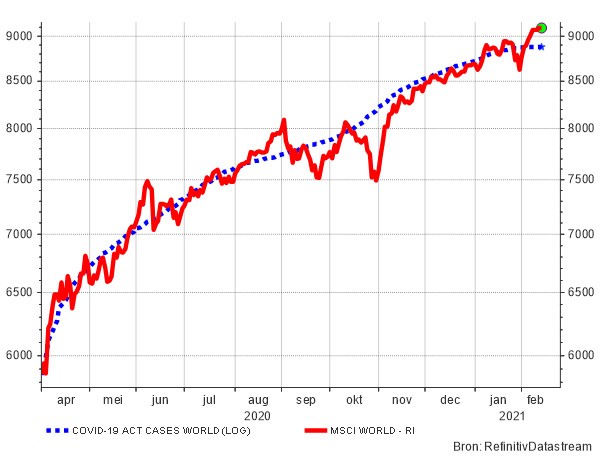

Graphique 1 : Bourses mondiales et contaminations au coronavirus depuis le 01-04-2020

L'extrême faiblesse des taux d'intérêt, combinée à des stimulants inédits, a eu le don de propulser les bourses mondiales vers des sommets, mais ils risquent à présent de faire passer l'économie à l'état de surchauffe si les mesures de soutien ne sont pas administrées à la dose appropriée[1].

Cette puissance de feu financière menace à son tour de déclencher des chocs de taux haussiers, ce qui obligerait les banques centrales à durcir soudainement et drastiquement leur politique monétaire accommodante. Une profonde récession économique en résulterait sans doute.

C'est du moins un scénario possible...

Nous n'en sommes cependant pas là, tant s'en faut. Mais, d'un autre côté, gardons-nous de toute naïveté. La question n'est pas de savoir si une poussée inflationniste aura lieu, parce que l'objectif des banques centrales est précisément d'accélérer l'inflation. À juste titre d'ailleurs, parce que si les périodes de dérapage inflationniste sont peut-être à long terme celles qu'on retient le plus, en réalité ce sont les (longues) périodes de déflation qui sont les plus néfastes pour le développement de la prospérité.

La question ne porte que sur le quand et surtout dans quelle mesure l'accélération de la hausse des prix se produira. Cette question ne se pose cependant pas aujourd'hui, ni même demain ou après-demain. Elle sera d'actualité plutôt au premier semestre de 2022.

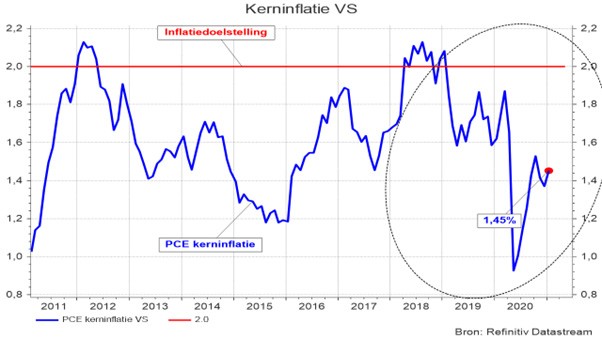

La banque centrale américaine (Fed) a en tout cas indiqué très explicitement qu'elle ne réagira pas immédiatement, même si l'objectif d'inflation (de 2 %) est dépassé substantiellement. Mais elle ne peut pas non plus maintenir une telle position pendant une longue période, et encore moins si la situation menace de déraper. Dès lors, quand la Fed interviendra-t-elle et opèrera-t-elle un brusque revirement de sa politique monétaire ? La réponse à cette question est étonnamment simple : lorsque le recul accumulé de l'inflation de base depuis le début de la pandémie sera compensé par une période de hausses de prix se situant au-dessus de l'objectif d'inflation. Ce n'est manifestement pas encore pour tout de suite.

Graphique 2 : Inflation de base aux États-Unis

Les marchés financiers ont donc raison de ne pas y prêter trop attention, tout en suivant la situation de près. Lorsqu'on confronte (très respectueusement) Madame Yellen à cette question, la ministre américaine répond, non sans exprimer une certaine irritation, que les plans des Démocrates ne font courir aucun risque de surchauffe à l'économie. Dans sa fonction actuelle, Janet[2] n'a toutefois pas emporté avec elle la crédibilité inconditionnelle dont elle bénéficiait lorsqu'elle présidait la banque centrale. L'actuel président de la Fed est donc venu immédiatement à son secours en émettant un message semblable : il n'envisage pas le moins du monde de revoir sa politique monétaire actuelle, caractérisée par son extrême souplesse. Ni maintenant ni dans un avenir proche. Nous résoudrons donc ce problème (d'inflation) quand il se posera... Où avons-nous déjà entendu cela[3] ?

Malgré l'augmentation des prix des matières premières, l'étonnante pénurie de semi-conducteurs et la hausse des prix du transport, la banque centrale ne se fait pas encore le moindre souci. Nous sommes en effet encore loin du plein emploi, alors que les chiffres les plus récents tant de l'inflation que du chômage sont restés (largement) inférieurs aux attentes [4].

En Europe, le problème est encore loin de se poser. Dans la zone euro, l'urgence est d'abord de s'occuper du chômage élevé et de la croissance économique plus faible qu'attendu en 2021. Les perspectives ont d'ailleurs encore été revues (légèrement) à la baisse récemment pour s'établir à 3,8 %. En cause : les conséquences des nouvelles mesures de confinement et, en particulier, les restrictions de voyage durcies (à juste titre) qui auraient un impact plus lourd qu'attendu sur les prévisions de croissance.

La politique monétaire dans la zone euro et aux États-Unis restera donc encore accommodante pendant une longue période. Tant les taux directeurs que les taux sur les placements à long terme seront ainsi maintenus (artificiellement ou non) à un niveau bas.

La crainte d'une poussée inflationniste ne s'est traduite en tout cas aux États-Unis que par une remontée très limitée des taux à long terme. Dans la zone euro, il n'est absolument pas question de la moindre hausse de taux digne de ce nom.

La promesse explicite des banques centrales de racheter des obligations (de toutes les formes), la menace limitée d'inflation et les chiffres de croissance revus à la baisse maintiennent les taux d'intérêt à des niveaux plancher[5].

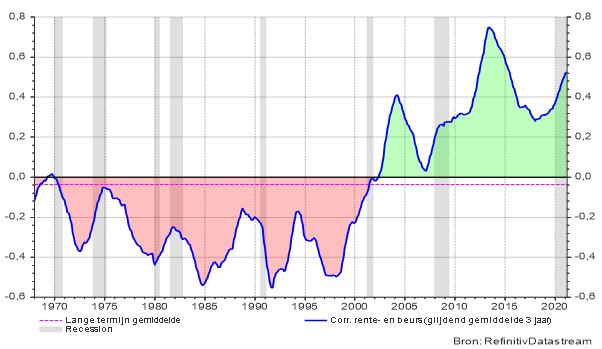

Il s'agit du reste de replacer la crainte de l'impact d'un resserrement monétaire progressif sur les cours de bourse dans le contexte approprié. De fait, le lien entre l'évolution des taux, les modifications du niveau d'inflation et les fluctuations boursières n'est pas univoque et dépend fortement du contexte économique. Si la hausse des taux se produit sur fond de ralentissement de la croissance économique (ou en est la cause), la bourse y réagira très négativement. En revanche, si la remontée des taux est la conséquence d'une croissance qui va en s'accélérant, l'incidence négative d'un loyer de l'argent plus élevé est compensée par de meilleures perspectives de croissance économique.

L'impact des mouvements de taux sur les prix des actions s'est d'ailleurs fortement modifié au fil du temps. La corrélation[6] entre l'évolution des cours des actions et des taux d'intérêt a en effet évolué au cours de ces 20 dernières années, passant de très négative à positive, aussi curieux que cela puisse paraître[7].

Graphique 3 : Corrélation entre l'évolution des taux d'intérêt et les mouvements boursiers (S&P 500)

À l'inverse, les hausses de taux pointaient vers un potentiel de croissance économique plus élevé, ce qui a poussé les bourses vers le haut. Au cours des 30 dernières années du siècle dernier, cette mécanique a fonctionné cependant en sens inverse, et cela est resté ancré dans l'esprit de nombreux analystes. En clair, les bourses ne sont poussées vers le bas que si la hausse des taux est supérieure à l'augmentation attendue de la croissance économique.

La nervosité des bourses n'est donc plus provoquée par l'évolution du virus ou par l'absence d'accord politique sur les stimulants financiers, mais sur les éventuelles retombées économiques de l'ivresse des fêtes de la libération.

Comprenez-nous bien : nous nous inquiétons à présent des conséquences financières de la paix, alors que la guerre fait toujours rage et que la victoire finale n'est pas encore à portée de main. Mais, grâce à la suprématie supposée des super armes que nous allons déployer, nous pouvons déjà sentir le parfum des bouquets de la victoire. La véritable parade triomphale ne devrait cependant se produire qu'à l'automne 2021.

Pour autant que nous ne baissions pas la garde en autorisant trop rapidement les grands événements estivaux. Des contacts sociaux débridés, une hygiène approximative, une grande diversité internationale... autant de promesses de réjouissances pour les virus.

Toutefois, à l'affut de mouvements dans les buissons, nos oreilles tendues vers le moindre bruissement, nous avons décidé d'accroître encore légèrement le poids des actions, en privilégiant certains accents sectoriels et géographiques très spécifiques.

Les secteurs et zones géographiques qui ont le mieux et le plus mal performé depuis le début de 2020 ont réitéré en grande partie ce schéma au cours du mois écoulé, avec à nouveau des performances étincelantes pour l'indice NYSE FANG, le CHINEXT, les entreprises de croissance aux États-Unis (tant les grandes que les petites), les indices boursiers chinois et indiens globaux et les valeurs technologiques européennes.

Dans le passé, notre sélection d'actions leur a toujours octroyé une surpondération prononcée. Et à l'avenir, nous allons encore la renforcer. Nous le réaliserons en combinaison avec des valeurs industrielles de qualité qui nous prépareront au redressement conjoncturel attendu à partir du second semestre de 2021. Un accent sectoriel important sera réservé à la composante lifestyle, constituée de types de dépenses spécifiques. Cela va des soins de santé aux dépenses de consommation discrétionnaires.

Les secteurs les moins performants depuis le début de l'année historique 2020 ont également affiché des returns décevants au cours des semaines écoulées. L'immobilier, l'énergie fossile, le secteur des voyages et des loisirs, l'alimentation et les biens de consommation de masse accaparent à nouveau les places les moins prestigieuses. Seul le secteur bancaire a pu récupérer une partie (très limitée) des dommages subis. Cela annonce-t-il des taux d'intérêt plus élevés, le scénario pour lequel les grandes banques prient de toutes leurs forces[8] ? C'est peine perdue. Dans ces secteurs, nous étions, sommes et restons totalement absents.

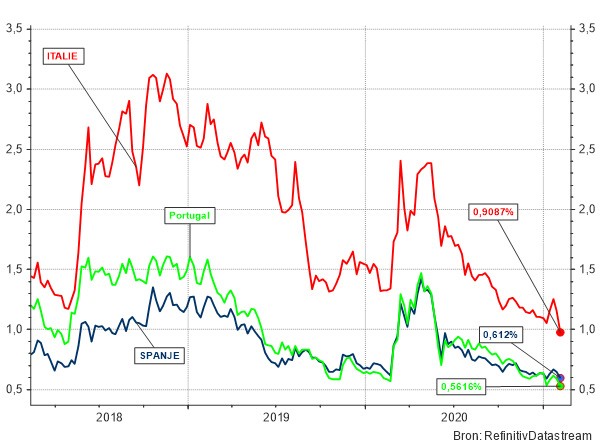

La composante obligataire reste caractérisée par une place prépondérante réservée aux titres de la dette italienne et par un accent beaucoup plus limité dévolu aux obligations d'État polonaises. Ces choix atypiques sont complétés par une position croissante en obligations d'entreprises scandinaves. Et nous les avons encore agrémentés au cours des dernières semaines avec des positions limitées en obligations d'entreprises américaines à court terme et des titres de la dette chinoise.

Ces choix étaient osés, mais se sont avérés payants, vu l'évolution récente sur les marchés obligataires. C'est certainement le cas, s'agissant des positions italiennes : leurs taux ont diminué fortement tant en termes absolus que par rapport aux taux allemands après que Super Mario est venu en personne démêler la énième crise politique du pays.

Graphique 4 : Différentiel des taux italiens, espagnols et portugais par rapport aux taux allemands. Obligations d’État à 10 ans.

[1] C'est le risque que posent en tout cas les mesures actuelles (légitimes) qui surpassent largement tous les précédents aux États-Unis et en Europe. Le plan Marshall après la Seconde Guerre mondiale, le New Deal de Roosevelt en 1933 ou les interventions suivant la crise financière de 2008-2009 n'arrivent même pas aux chevilles des mesures actuelles.

[2] Surnommée : la colombe et non pas en raison de ses cheveux blancs.

[3] Lors de l'intronisation du cabinet Dehaene (I), la journaliste de la BBC avait décrit le nouveau Premier ministre en ces termes : A new Belgian Prime Minister, a plumber by trade (…). Un nouveau Premier ministre belge, plombier de profession (...). Il faut parfois se montrer prudent en imaginant des surnoms.

[4] L'évolution défavorable du marché du travail américain donne évidemment du grain à moudre aux Démocrates, qui sont partisans d'un très large plan de relance. Mais, pour l'heure, la discussion suscite trop peu d'attention et manque de profondeur. Le parti démocrate pourrait très bien faire approuver un grand paquet de mesures de son choix en s'appuyant sur sa majorité (étroite), mais se montre pour l'heure étonnamment attentif au discours de modération du camp républicain. Une attitude cousue de fil blanc : les Démocrates espèrent ainsi, en caressant dans le sens du poil quelques représentants de l'ancien camp Trump, convaincre suffisamment de sénateurs républicains de voter à leurs côtés dans la seconde procédure en destitution de l'ex-président.

[5] Le plus bas depuis 1273. Nous aimons le rappeler.

[6] La corrélation est une mesure statistique qui mesure le lien entre les fluctuations de deux variables (dans ce cas les taux d'intérêt et la bourse) et s'exprime sur une échelle allant de -1 à 1.

Un lien fortement négatif est signalé par une corrélation fortement négative, comme on a pu l'observer effectivement avant 2000 (environ). À l'époque, des taux en hausse s'accompagnaient de bourses en recul. Après 2000, ce schéma a changé progressivement. Et ces dernières années, on a constaté que des taux plus élevés allaient de pair avec des bourses en hausse parce qu'un loyer de l'argent plus haut traduisait une croissance plus forte de l'économie.

[7] À première vue, cela peut paraître étrange. Mais durant la décennie écoulée, des taux d'intérêt en baisse ont constitué le signal d'une forte diminution des prévisions de croissance - pensez à 2000, 2008 et 2020 - ce qui a poussé les bourses à des niveaux (beaucoup) plus bas.

[8] Leur saint patron, sans doute. Vous ne devinerez jamais qui c'est. Oui, en effet, saint Nicolas.

Voir plus

-

Lumière au bout du tunnel

9 février 2021Cela se passe à la fin de 1980. Ou quelque part dans ces années-là.

-

Le calme après la tempête

27 janvier 2021Les marchés financiers ont attendu jusqu’aux toutes dernières minutes du règne de la terreur de Trump pour lancer un feu d’artifice et donner une suite au rally boursier : un puissant mouvement de rattrapage qui a réussi à se développer dans les mois les plus sombres de 2020, après qu’il est apparu clairement que tous les gouvernements dans le monde mettraient tout en œuvre pour lutter contre les conséquences économiques de la pandémie.

-

Brennt Paris?

15 janvier 2021Il est aisé de deviner la raison pour laquelle ce général qui obéissait toujours au doigt et à l’oeil avait osé cette fois-là ignorer l'ordre on ne peut plus clair de son leader incontesté. La guerre était perdue de toute façon. Le général Von Choltitz y a vu une chance de se profiler comme le sauveur de Paris. Il espérait ainsi bénéficier de quelque indulgence lorsqu'on jugerait ses crimes abominables sur le front de l'Est. Les obus dirigés vers tous les lieux emblématiques de la Ville lumière n'ont pas été tirés et la célèbre phrase du Führer demandant si Paris était en feu est restée sans réponse.