- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Wat ruist er in het struikgewas?

15 februari 2021

Net nu de verrassend goede bedrijfsresultaten over het voorbije kwartaal de wereldbeurzen tot nieuwe recordniveaus inspireren, komt er een vlaag van ongerustheid over de financiële markten. Economie heeft niet voor niets als bijnaam the dismal science, de sombere wetenschap. Als er ergens iets goed gaat, dan dreigt het daardoor ergens anders mis te lopen…

Waarneembaar is het nog niet. Vandaar dat wij u noch de precieze contouren van het ondier, noch de scherpte van zijn klauwen of tanden in detail kunnen beschrijven. Het gedrocht verschuilt zich momenteel achter de vele economische data en conjuncturele indicatoren die zijn bestaan voorlopig ontkennen.

Een nakend doemscenario tekent zich af waarbij de aanhoudende positieve trend op de aandelen- en obligatiemarkten alsnog zou kunnen worden gekeerd, met een hoofdrol die is weggelegd voor een voorlopig nog onzichtbare vijand, a really bad guy, die achter de schermen snode plannen smeedt om de planeet definitief om zeep te helpen. In dit geval door middel van een plotse opsprong van de inflatie, veroorzaakt door de oververhitting van de wereldeconomie omwille van een overdreven financiële stimulering. Eens de lockdownmaatregelen definitief worden opgeheven, nog verder opgejut door de abrupte omzetting van het intussen massaal opgepotte spaargeld in consumptieve bestedingen.

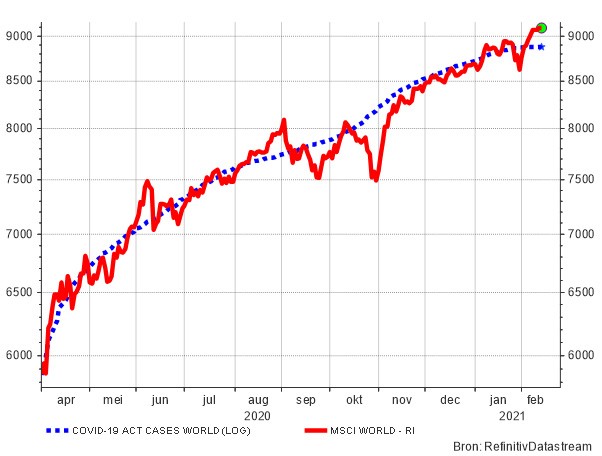

Grafiek 1: Wereldbeurzen en coronabesmettingen sedert 01.04.2020

De extreem lage rentetarieven, in combinatie met ongeziene stimuli zonden sterke impulsen naar de wereldbeurzen en vertaalden zich daar in een forse koersklim maar riskeren nu de economie in een staat van oververhitting te brengen wanneer de financiële prikkels niet in de juiste dosis worden toegediend[1].

Dit dreigt op zijn beurt een cascade van opwaartse renteschokken uit te lokken en zal in dat geval de centrale banken ertoe verplichten om hun soepele rentepolitiek plots en drastisch te verharden. Een diepe economische recessie is dan niet meer ver weg.

Het zou dus inderdaad zomaar kunnen…

Zover zijn we echter nog lang niet. Maar we willen ons ook niet te naïef voordoen. De vraag is niet of er een inflatie-opstoot komt, want het is precies de bedoeling van de centrale banken om hogere inflatie te creëren. Terecht, want over langere termijn springen de periodes van uit de band gesprongen inflatie weliswaar het meest in het oog, maar het waren de (lange) periodes van deflatie die het meest schadelijk waren voor de welvaartsontwikkeling.

De vraag is enkel wanneer en vooral in welke mate deze versnelling in het prijspeil zich zal voordoen. Maar op zich zijn dit geen zorgen voor vandaag en zelfs niet voor morgen of overmorgen maar eerder voor de eerste helft van 2022.

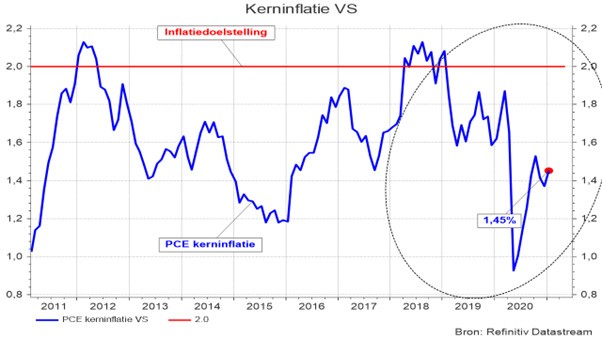

De Amerikaanse centrale bank geeft alleszins zeer expliciet aan dat zij niet onmiddellijk zal reageren, zelfs niet indien de inflatiedoelstelling (van 2 %) substantieel overschreden wordt. Maar een dergelijke stelling kun je onmogelijk gedurende een lange periode volhouden, zeker niet wanneer de situatie dreigt te ontaarden. Wanneer zal de Fed dan wel ingrijpen en reageren met een abrupte ommekeer in zijn rentebeleid? Het antwoord hierop is opvallend simpel: wanneer de geaccumuleerde terugval van de kerninflatie sedert de uitbraak van de pandemie, gecompenseerd zal zijn door een periode van prijsstijgingen die zich boven de inflatiedoelstelling bevinden. Dit is duidelijk nog niet onmiddellijk aan de orde.

Grafiek 2: Kerninflatie in de VS

De financiële markten geven hier dan ook terecht geen overdreven aandacht aan, maar volgen de situatie toch op de voet. Wanneer Mevrouw Yellen (zeer respectvol) wordt geconfronteerd met vragen hieromtrent, antwoordt de Amerikaanse minister echter opvallend kregelig en stelt ze geen enkel oververhittingsgevaar te zien in de Democratische plannen. In haar huidige functie is Janet[2] echter niet even onvoorwaardelijk geloofwaardig als in haar vorige functie, als voorzitter van de centrale bank. Daarom schoot de huidige voorzitter van de Fed onmiddellijk te hulp met een gelijkaardige, ondersteunende boodschap: geen haar op zijn hoofd dat eraan denkt om de huidige, uiterst soepele, monetaire politiek te herzien. Niet nu en ook niet in de nabije toekomst. We zullen dat (inflatie)probleem dus oplossen als het zich voordoet... Waar hebben we dat nog gehoord[3]?

Ondanks de stijgende grondstoffenprijzen, de opvallende schaarste aan semiconductoren en de oplopende transportprijzen maakt de centrale bank zich nog niet de minste zorgen. We zijn immers nog ver weg van volledige tewerkstelling, heet het, terwijl zowel de meest recente inflatie- als tewerkstellingscijfers (ruim) onder de verwachtingen bleven [4].

In Europa stelt dit probleem zich nog lang niet. Ook in de eurozone ligt de focus eerder op de acute werkloosheid en de lager dan verwachte economische groei voor 2021. De vooruitzichten moesten overigens recent opnieuw (licht) neerwaarts worden bijgesteld tot 3,8 %. Hierbij werd verwezen naar de gevolgen van de nieuwe lockdownmaatregelen waarbij vooral de (terecht) aangescherpte reisbeperkingen een zwaarder dan verwachte impact hebben op de groeivooruitzichten.

De monetaire politiek in de eurozone en de VS zal dus nog geruime tijd zeer inschikkelijk blijven, waarbij zowel de beleidsrente als de rente op langetermijnplaatsingen (al dan niet kunstmatig) laag worden gehouden.

De verwachte inflatie-opstoot heeft zich in de VS alleszins slechts in zeer beperkte mate vertaald in een toename van de rente op lange termijn. In de eurozone is er helemaal geen sprake van een vermeldenswaardige stijging van de rente.

De expliciete belofte van de centrale banken om (alle vormen van) obligaties op te kopen, de beperkte inflatiedreiging en de (voorlopig) tegenvallende groeicijfers houden de rentetarieven op een extreem laag peil[5].

De vrees voor de impact van (geleidelijke) rentestijgingen op de beurskoersen moet overigens in zijn juiste context worden geplaatst. Het verband tussen rentebewegingen, wijzigingen in het inflatiepeil en beursschommelingen is immers niet eenduidig en is sterk afhankelijk van de economische context. Als de rente-opstoot zich voordoet bij afnemende economische groei (of hiertoe de aanleiding is), dan zal de beurs zeer negatief reageren. Wanneer echter de rentestijgingen op zich het gevolg zijn van toenemende groei, dan wordt de negatieve invloed van de hogere interestvoeten gecompenseerd door de toegenomen economische groeivooruitzichten.

De impact van rentebewegingen op aandelenprijzen is overigens sterk gewijzigd in de tijd. De correlatie[6] tussen bewegingen van aandelen en rentevoeten is geëvolueerd van sterk negatief naar opvallend positief in de laatste 20 jaar[7].

Grafiek 3: Samenhang tussen rente- en beursbewegingen (S&P 500)

Omgekeerd wezen rentestijgingen op een toenemend economisch groeipotentieel, wat de beurzen hoger dreef. In de laatste 30 jaar van de vorige eeuw werkte deze mechaniek echter omgekeerd en dat zit ingemetseld bij veel analisten. Beurzen worden enkel neerwaarts gedreven wanneer de rentestijging groter is dan de verwachte toename van de economische groei.

De nerveuze stemming op de beurzen wordt dus niet langer aangewakkerd door de evolutie van het virus of door het achterblijven van een politiek akkoord over financiële stimuli, maar wel over het mogelijke economische draaiboek na de roes van de bevrijdingsfeesten.

Voor een goed begrip: we maken ons dus nu blijkbaar zorgen over de financiële gevolgen van de vrede, terwijl de oorlog nog volop woedt en de eindoverwinning nog niet binnen handbereik is. Maar door de vermoede suprematie van de superwapens die we gaan inzetten, kunnen we de zegebloemen al ruiken. De echte triomftocht kan zich wellicht pas in het najaar van 2021 in gang zetten.

Als we het van tevoren al niet verknallen door te snel massale zomerevenementen toe te laten. Ongeremde sociale contacten, gebrekkige hygiëne, grote internationale diversiteit… een waar smulfestijn voor virussen.

Speurend naar bewegingen in het struikgewas, met de oren gespitst om het minste geruis op te vangen, hebben we toch maar beslist om het gewicht van aandelen nog licht te verhogen, weliswaar met zeer specifieke sectorale en geografische accenten.

De sectoren en geografische zones die sedert het begin van 2020 het best en het slechtst presteerden, herhaalden grotendeels dit patroon over de voorbije maand, met opnieuw uitmuntende prestaties voor de NYSE FANG index, de CHINEXT, de groeigerichte bedrijven in de VS (zowel de grote als kleine bedrijven), de algemene Chinese en Indische beursindices en Amerikaanse en Europese technologiewaarden.

Onze aandelenselectie kende hieraan in het verleden telkens een nadrukkelijke overweging toe, die in de toekomst nog verder aangescherpt zal worden. Dit zal gebeuren in combinatie met kwaliteitsvolle industriële waarden die ons moeten voorbereiden op het verwachte conjuncturele herstel dat zich vanaf de tweede helft van 2021 zal doorzetten. Een belangrijk sectoraal accent wordt tevens gelegd in de lifestyle-component waarbij specifieke bestedingspatronen worden gevolgd. Dit gaat van gezondheidszorg tot discretionaire consumptiebestedingen.

De slechtst presterende sectoren sedert het begin van het historische jaar 2020 kenmerkten zich ook tijdens de afgelopen weken door achterblijvende prestaties. Vastgoed, fossiele energie, de reis- en vrijetijdssector, voeding en massaconsumptiegoederen namen opnieuw de minst prestigieuze plaatsen in. Enkel de banksector kon een (zeer beperkt) deel van de opgelopen schade ophalen. Is dit misschien een voorbode van een verhoopt scenario met hogere rentetarieven waar de grootbankiers zo hartstochtelijk om hebben gebeden[8]? Het zal niet baten, in deze sectoren waren, zijn en blijven we totaal afwezig.

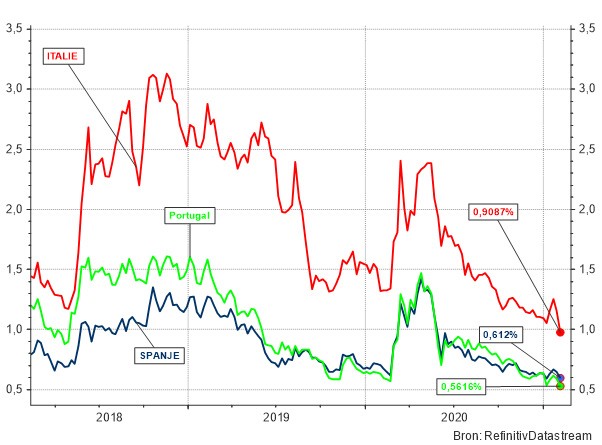

De obligatiecomponent blijft getypeerd door een uitgesproken accent in Italiaans staatspapier en in veel beperktere mate door Poolse overheidsobligaties. Deze atypische keuzes worden aangevuld met een toenemende positie in Scandinavische bedrijfsobligaties en was in de afgelopen weken reeds gekruid met beperkte posities in kortlopende Amerikaanse bedrijfsobligaties en Chinees overheidspapier.

Deze keuzes waren gedurfd maar bleken terecht, gelet op de recente ontwikkelingen in de obligatiemarkten. Dit geldt zeker wat betreft de Italiaanse posities, waar de rente zowel in absolute termen als in vergelijking met Duitsland drastisch daalde nadat Super Mario in hoogst eigen persoon de zoveelste politieke crisis kwam bedwingen.

Grafiek 4: Renteverschil van Italië, Spanje en Portugal met Duitsland. Overheidsobligaties op 10 jaar.

[1] Dit geldt zeker in het geval van de huidige maatregelen (waarvoor dank) die in ruime mate alle Amerikaanse en Europese precedenten overtreffen. Het Marshallplan na WO II, de New Deal van Roosevelt in 1933 of de ingrepen na de financiële crisis van 2008-2009 komen zelfs niet aan de enkels van de huidige maatregelen.

[2] Bijgenaamd: de duif en dat is niet omwille van haar grijze haren…

[3] Bij de aantreding van het Kabinet Dehaene (I) las de BBC-nieuwslezeres: A new Belgian Prime Minister, a plumber by trade (…). Soms moet je voorzichtig zijn met bijnamen.

[4] De ongunstige evolutie aan het Amerikaanse arbeidsfront is vanzelfsprekend koren op de molen van de Democraten die voorstander zijn van een uitgebreid stimuleringspakket maar de discussie krijgt momenteel te weinig aandacht en mist diepgang. De Democratische partij zou het pakket aan maatregelen op basis van haar (krappe) meerderheid op eigen houtje kunnen laten goedkeuren maar ze luisteren opvallend aandachtig naar het terughoudende discours van de Republikeinse tegenhanger. De onderliggende agenda is duidelijk: de Democraten hopen op ruggensteun van een aantal vertegenwoordigers uit het vroeger Trump-kamp om het tweede impeachment proces tegen de vorige een kans op slagen te geven.

[5] Het laagste sedert 1273. We herhalen het graag even.

[6] Correlatie is een statistisch maatgetal dat het verband meet tussen de bewegingen van twee variabelen (in dit geval rente en beurs) en deze samenhang uitzet op een schaal tussen -1 en 1.

Een sterk negatief verband wordt gesignaleerd door een sterk negatieve correlatie, zoals dat inderdaad kon waargenomen worden voor (ongeveer) 2000. Hogere rente ging toen eenduidig gepaard met lagere beurzen. Na 2000 wijzigt dit beeld geleidelijk om de laatste jaren te constateren dat hogere rentevoeten gepaard gaan met hogere beurzen, omdat rentestijgingen nu duiden op stevigere groei van de economie.

[7] Op het eerste zicht is dit vreemd, maar tijdens de voorbije decennia vormden dalende rentevoeten het signaal voor scherpe afnemende groeiverwachtingen -denk maar aan 2000, 2008 en 2020- en dreven de beurzen naar (veel) lagere niveaus.

[8] Tot hun patroonheilige, wellicht. U zal nooit raden wie dat is. Inderdaad, Sint-Nicolaas.

Lees meer

-

Licht aan het einde van de tunnel

5 februari 2021Het moet ergens op het einde van 1980 zijn geweest. Of toch ongeveer.

-

De stilte na de storm

25 januari 2021De financiële markten hebben de allerlaatste seconden van Trumps schrikbewind afgewacht om dan met een knetterend vuurwerk uit te pakken en een vervolg te breien aan de beursrally: Een krachtige herstelbeweging die zich in de somberste maanden van 2020 spontaan had weten door te zetten, nadat het duidelijk werd dat de overheden wereldwijd er alles aan zouden doen om de economische gevolgen van de pandemie te bestrijden.

-

Brennt Paris?

13 januari 2021De onzekerheid en de vrees voor een escalatie wegen zwaar op de financiële markten. We kunnen ons immers moeilijk voorstellen dat de gewelddadige meute die het gebouw binnendrong dat symbool staat voor de Amerikaanse democratische waarden, het hierbij zal laten.