- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Douche froide

20 septembre 2022

Les marchés financiers continuent à être parcourus de tremblements après le coup de massue qu’ils ont reçu le 13 septembre, sous la forme des nouveaux chiffres de l’évolution des prix à la consommation aux États-Unis. Si l’indice CPI total a bel et bien reculé à 8,3 %, le niveau atteint était encore supérieur aux attentes (8,1 %), ce qui a atterré les marchés. Surtout aussi parce que l’inflation de base (l’indice total, expurgé des prix de l’énergie et de l’alimentation) a grimpé à 6,3 %. Certes, les marchés tablaient sur une légère progression de cet indice des prix de détail, mais l’ampleur de sa hausse leur a coupé les jambes.

Et cela d’autant plus que les marchés d’actions en général et les actions de croissance du NASDAQ en particulier s’étaient nettement redressés au cours des séances précédentes, dans l’attente précisément d’une baisse des tensions inflationnistes. Mais là aussi, il s’est avéré que Vorfreude die schönste Freude ist. Ainsi, tout le terrain regagné sur les bourses a été anéanti d’un seul coup sec asséné par les indicateurs d’inflation, après une hémorragie de 3 % à 5 % sur les marchés d’actions américains. Les premières tentatives de redressement de la barre n’ont guère été couronnées de succès jusqu’à présent. Au contraire, les investisseurs se tiennent coi, de crainte de subir de nouveaux uppercuts.

Personne cependant n’avait eu la naïveté de croire que l’inflation atterrirait en douceur, d’un seul mouvement fluide et rectiligne. Les investisseurs tablent sur un chemin étroit, parsemé de virages insidieux. Un des nombreux inconvénients d’une inflation (trop) élevée est en effet que son évolution est très difficile à prévoir à court terme, ce qui lui permet de décocher par surprise de méchants crochets du droit.

Des baisses de prix significatives n’interviendront à l’avenir que lorsque les producteurs auront été convaincus du recul persistant des prix des matières premières et de l’énergie et de l’évolution haussière modérée des salaires. Entre-temps, les effets de second tour[i] provoqueront, comme il faut le craindre, des sursauts temporaires. Mais la hausse de prix récalcitrante de certains composants de l’indice de l’inflation ne fait qu’accroître les inquiétudes. Et en particulier la poursuite de la flambée des loyers, ne fût-ce que parce que l’espoir est mince qu’ils refluent à brève échéance.

Tout n’est cependant pas coloré de noir. Ainsi, sur le front des prix de gros, là où l’ennemi se déploie tous azimuts, les nouvelles récentes ont apporté quelque apaisement. Les reculs des prix alimentaires sur les marchés internationaux avaient eu toutes les peines du monde, initialement, à percoler jusqu’aux marchés de gros, et encore moins jusqu’à la caisse du supermarché. La hausse des coûts du transport et de la distribution, des pénuries temporaires et divers goulets d’étranglement dans les chaînes d’approvisionnement l’avaient empêché jusqu’il y a peu. Mais cela semble à présent se débloquer.

Les grossistes ne se dépêcheront cependant pas de répercuter cette évolution favorable. Malgré des hausses de prix historiquement élevées, les dépenses du consommateur final continuent (étonnamment)[ii] à augmenter, les salaires progressent toujours graduellement et le marché du travail reste solide selon la plupart des indicateurs[iii], avec deux offres d’emploi par chômeur.

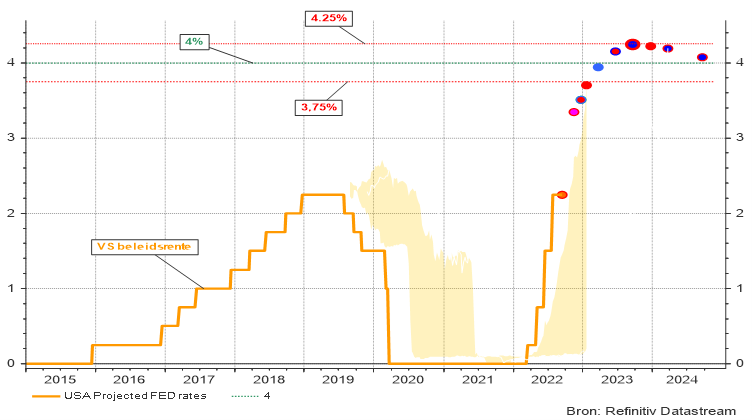

Les marchés financiers sont cependant surtout effrayés par la réaction de leurs banquiers centraux qui voient l’évolution récente de l’inflation comme l’occasion rêvée de continuer à resserrer leur politique monétaire et la preuve ultime qu’ils avaient raison. Les marchés anticipent à présent que le taux directeur américain atteindra un pic à 4,25 %, voire à 4,50 %. Il y a quelques semaines, ils tablaient encore sur un sommet à 3,25 % ou à 3,5 %. Les options ne sont guère différentes pour la BCE, à ceci près qu’elle adopte un rythme plus lent. Nous anticipons ainsi tout au plus une hausse de 50 points de base dans les 3 prochains mois.

Graphique 1 : évolution attendue du taux directeur américain

Aux États-Unis, un relèvement triple du taux directeur, de 75 points de base au total, s’annonce comme la décision inévitable qui sortira de la prochaine réunion du FOMC le 21 septembre[iv]. Pire encore, de l’analyse des prix swap des obligations à court terme, nous pouvons même déduire une probabilité limitée (26 %) d’un bond de géant, d’un point de pourcentage entier. L’on semble ainsi vraiment revenu à l’ère de Volcker, lorsque le président de la Fed maniait sa baguette de taux comme un forcené. À mauvais escient puisque le prix du pétrole brut commençait déjà à régresser...

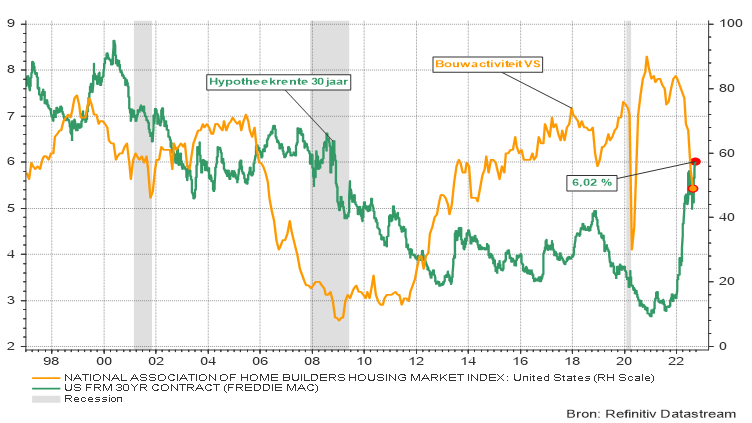

Les commentaires agressifs des gouverneurs ont cependant eux des effets inverses à ceux escomptés. Les taux des crédits hypothécaires dépassent (pour la première fois depuis 2008) 6 %[v], ce qui est évidemment de nature à impacter très négativement le secteur de la construction. Avec, à la clé, une offre réduite de maisons alors que la demande de logements à louer continue à augmenter, ce qui ne peut que renforcer la tendance haussière des loyers. La composante la plus tenace de l’inflation contrecarrera de cette manière les baisses futures de l’indice CPI. C’est ainsi que vous faites de l’inflation une prophétie autoréalisatrice.

Graphique 2 : indice de l’activité de la construction aux États-Unis et taux hypothécaire à 30 ans

Un jeu semblable d’effets contreproductifs s’observe du côté des réactions européennes à la brutalité russe, avec des sanctions qui n’ont que peu d’impact, voire aucun, sur le Russe moyen (parce qu’il s’y connaît en privations en tout genre), mais ont des répercussions importantes en Europe et mettent fortement sous pression notre tissu économique et social. Entre-temps, les prix du gaz ont heureusement un peu diminué, tout en restant à un niveau élevé et précaire.

La Fédération de Russie a pourtant révélé à plusieurs reprises son talon d’Achille. Ces dernières semaines, les troupes d’invasion ont été contraintes de se replier vers des positions mieux protégées, au-delà de la rivière Oskil au nord-est et du Dniepr au sud-ouest.

Une retraite aussi chaotique a un nom dans le jargon militaire : un bug out[vi]. Cette véritable débandade des troupes d’occupation montre ainsi que la Russie est sans doute plus vulnérable sur le plan militaire qu’au niveau économique.

Défier la Russie sur son terrain le plus favorable (l’approvisionnement énergétique) continue donc de nous étonner. Si, pour résoudre un conflit de manière décisive, vous provoquez en duel votre adversaire, il vaut mieux l’affronter sur le terrain qui vous est le plus familier, dans une discipline qui vous avantage.

Dans le cas invraisemblable d’une dispute engagée avec Wout ou Remco, vous n’allez tout de même pas provoquer ces seigneurs de la route sur une ascension à deux-roues[vii] ? Vous auriez sans doute tout intérêt à ce que ce conflit se tranche lors d’une partie de Stratego ou de jeu de l’oie, ou de devinettes des capitales de pays lointains.

Peut-être qu’ils ignorent que Tachkent est la capitale de l’Ouzbékistan où, dans l’ancienne ville-oasis sur la route de la soie, Samarcande, le dirigeant du plus grand pays du monde rencontre le président du pays le plus peuplé.

L’ordre du jour de la réunion est facile à deviner. Comment rompre l’hégémonie américaine ? En soi, c’est leur droit le plus strict, mais les deux personnages ne sont hélas pas réputés pour leur sympathie à l’égard de la démocratie et du respect des dissidents.

Toujours est-il qu’il n’est pas évident de trouver la voie entre les décombres économiques et financiers du conflit militaire et les pièges creusés par les banques centrales. La BCE n’a pas d’autre choix que de suivre (partiellement) la politique de taux de sa consœur américaine, mais, ce faisant, elle ne fait qu’accroître l’ampleur de la récession inévitable dans la zone euro.

Une solution alternative consisterait à freiner quelque peu l’ascension des taux d’intérêt à long terme. Cela permettrait notamment d’atténuer les développements dramatiques sur les marchés obligataires européens. L’augmentation des taux sur les dettes publiques européennes est susceptible en effet de faire plonger les États membres les plus faibles de la zone euro dans des problèmes budgétaires, ce qui pousserait encore plus les taux à la hausse.

Trois quarts (et même plus) des pertes subies sur les positions obligataires européennes sont survenues après l’invasion russe. C’est d’autant plus douloureux que l’on aurait pu s’attendre, au début du conflit militaire, à un mouvement de type flight-to-quality, comme lors des précédentes crises (en 2008 ou 2020). Après l’invasion, l’on aurait pu tabler ainsi sur une baisse, plutôt qu’une hausse, des taux des obligations d’État.

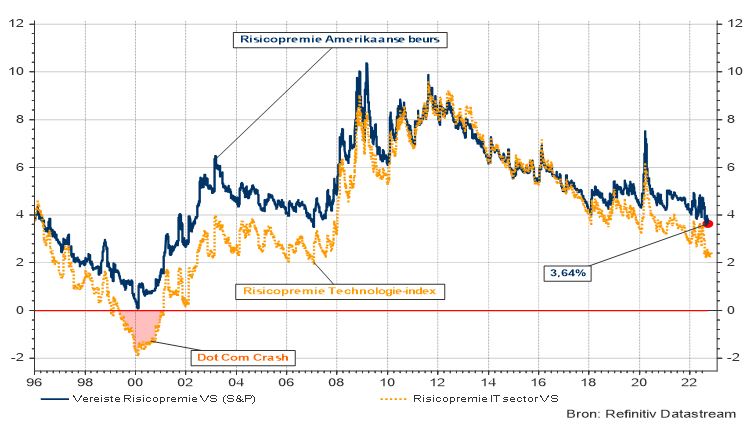

En réalité, cette fuite vers la qualité a bien eu lieu, mais elle s’est dirigée vers les actions américaines. Ah bon, vous entends-je objecter, parce que ces valeurs ont également souffert ces derniers mois. Mais, compte tenu de la forte augmentation des taux d’intérêt et de la nette dégradation des perspectives de croissance économique, les actions américaines sont restées relativement solides.

Graphique 3 : prime de risque exigée sur la bourse d’actions américaine

La meilleure manière de l’illustrer est encore de calculer la prime de risque sur les actions américaines. L’on arrive ainsi à la constatation étonnante que la compensation exigée pour s’exposer aux risques des actions a diminué dans une importante mesure au cours des derniers mois. Autrement dit, les actions sont associées à une qualité supérieure et donc mieux armées face à la crise. Et ce sont les actions technologiques qui l’affichent le plus spectaculairement. Le revers de la médaille est que l’on peut difficilement prétendre que ces marchés d’actions sont bon marché actuellement...

Aussi brutal que cela puisse paraître, le pire ennemi des bourses américaines est la banque centrale. Elle semble en effet s’engager sur la voie de l’exagération, en affrontant l’inflation avec des lance-flammes plutôt qu’avec des extincteurs. En relevant imprudemment le taux directeur, on risque de provoquer une récession (évitable) aux États-Unis. Une retraite chaotique, un bug out.

[i]Ces effets naissent par exemple lorsqu’une augmentation des prix de l’énergie renchérit les coûts de transport. Cela finit par être répercuté sur les prix payés par le consommateur final.

[ii] L’indice des ventes au détail a progressé de 0,3 % d’un mois à l’autre, alors que l’on s’attendait à une baisse de 0,1 %.

[iii] Nous observons tout de même un ralentissement manifeste de la croissance du nombre de ces offres d’emploi, ce qui s’explique, d’une part, par l’avenir économique incertain et, d’autre part, par le fait que les entreprises ne parviennent déjà pas à pourvoir leurs postes vacants actuels en raison des différences structurelles entre les compétences (techniques ou commerciales) demandées et celles offertes.

[iv] Suivie par une nouvelle hausse de 50 points de base en novembre et décembre et de 25 points de base en février et mars 2023. Comment traduit-on trop is te veel en anglais ?

[v]6,02 % à 30 ans et 5,21 % à 15 ans.

[vi] L’expression remonte à 1950, lorsque les troupes américaines ont dû effectuer une retraite chaotique en Corée. Qui s’est répétée tout aussi douloureusement lors de la chute de Saigon et du rapatriement d’Afghanistan.

[vii] À moins que vous vous appeliez Biniam ou Matthieu, naturellement.

Lire plus

-

Scotty, téléporte-moi

8 septembre 2022Comme c’est trop souvent le cas, cette expression célèbre prend quelque liberté avec la vérité. James Kirk, le légendaire capitaine de l’USS Enterprise, exprimait régulièrement quelque chose du genre, mais ce n’était jamais exactement cela. Comme la citation « blood, sweat and tears »[i]. Les mots légendaires que Winston Churchill n’a jamais dits dans cet ordre, mais qui ont quand même fait le tour du monde en ces termes parce qu’ils traduisaient parfaitement l’attitude combative des Britanniques.

-

Un oiseau (européen) pour le chat (russe)

30 août 2022Vous ne nous entendrez pas vite dire du mal des descendants de l’illustre famille du felis silvestris catus . Contrairement à leurs ennemis jurés à quatre pattes, qui vous trahiraient sans hésiter pour une croquette pour chien de plus, ces nobles animaux domestiques ont sincèrement et volontairement choisi d’adoucir le sort de l’humanité par leur agréable compagnie.

-

À beau jeu, beau retour

12 août 2022Au haut Moyen Âge, les Flamands de nos contrées connaissaient parfaitement la signification imagée de ce dicton typiquement néerlandais dont la version française la plus courte serait « l’arroseur arrosé ». Et pour cause : le jeu de paume était si populaire à l’époque que l’Église l’avait interdit parce qu’il détournait tant les moines que leurs ouailles de leurs tâches quotidiennes. La présidente de la Chambre des représentants, numéro 2 dans la succession si Joe Biden venait à passer l’arme à gauche, a semblé en tout cas ne pas être habitée par cette sagesse séculaire, lorsqu’elle a posé le pied sur le sol taïwanais et dansé devant la grotte du dragon, faisant ainsi monter inutilement les tensions internationales.