- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Au troisième trimestre de cette année, les fonds essentiels ont pu poursuivre leur rebond entamé au deuxième trimestre, mais de manière moins spectaculaire. Les marchés boursiers ont eu du mal à choisir une direction, et ont oscillé fortement pour enfin terminer aux alentours de leur point de départ. Et ce, alors que les marchés obligataires ont continué à progresser. Nous avons également reçu des signaux contradictoires provenant des chiffres économiques, souvent encourageants, mais parfois aussi avec une alternance de chiffres moins favorables. La pandémie de Covid-19 n’est manifestement pas encore terminée. Les élections présidentielles américaines à venir entraînent aussi une grande incertitude. Mais toutes ces incertitudes ne nous ont pas empêchés de prendre un certain nombre de décisions de gestion claires et bien étayées. Si vous souhaitez plus de clarté sur tous ces éléments, lisez la suite sans plus attendre.

1. Les fonds essentiels

Au cours du dernier trimestre, les quatre fonds essentiels ont tous été en mesure de réaliser un résultat clairement positif, avec une progression en fonction du profil de risque. C’est ainsi que le fonds essentiel dynamique a obtenu les meilleurs résultats, grâce à nos bons choix d’actions. Mais les autres fonds ont également connu un bon trimestre, y compris le fonds le plus défensif, car la plupart des positions obligataires ont aussi pu afficher un résultat positif.

Grâce à ce bon trimestre, les fonds ont pu continuer à compenser la perte du premier trimestre de cette année. En conséquence, les rendements annuels se rapprochent de plus en plus du seuil de rentabilité.

2. Marchés financiers

2.1 Marchés des actions

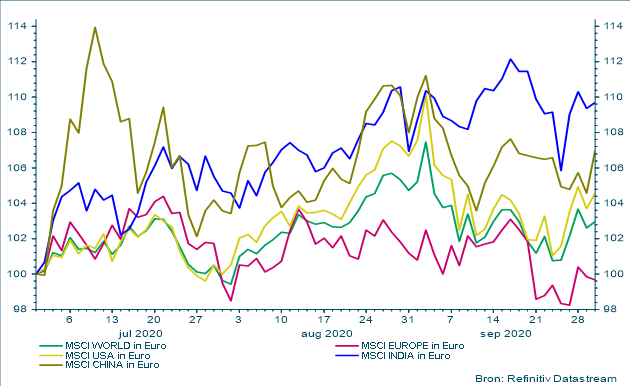

Après la forte baisse du premier trimestre de l’année et la solide reprise du deuxième trimestre, les marchés mondiaux des actions ont connu une évolution moins convaincante au troisième trimestre.

Si l’on regarde au niveau régional, on constate une volatilité encore plus grande. Les actions indiennes, malgré l’évolution hors de contrôle de la pandémie de coronavirus dans le pays, ont pu enregistrer une belle reprise et ont progressé de près de 10 % en euros. Ensuite, les actions chinoises ont également enregistré un beau rendement de 7 % au cours du trimestre, malgré leur parcours plus chaotique.

Les actions américaines ont, quant à elles, aussi connu une forte hausse, suivie d’une importante correction. L’indice américain a pu poursuivre son redressement à partir du deuxième trimestre jusqu’à la fin du mois d’août, après quoi il subit un sérieux revers. Ce dernier était essentiellement dû à la correction observée sur les principales valeurs technologiques qui sont abordées plus en détail ci-dessous.

Enfin, les actions européennes ont connu une évolution plutôt sans relief par rapport aux autres régions. Avec peu de hausses ou de baisses spectaculaires pendant la période, elles ont clôturé le trimestre où elles avaient commencé, avec un maigre rendement de 0 %.

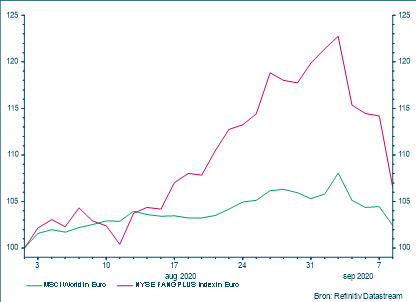

2.2 Correction technologique

Après des mois de fortes hausses, les grandes valeurs technologiques américaines se sont brutalement repliées début septembre. L’indice NYSE FANG Plus, qui regroupe les dix plus grandes actions du secteur de la technologie, et les plus connues, a chuté de 16 % en une semaine. Cela semble beaucoup, mais ces dernières années, elles ont augmenté au moins trois fois plus que les actions mondiales. Il n’y avait pas de cause fondamentale claire à cette rechute. Ces entreprises ont connu une forte croissance ces dernières années en raison de leurs bons résultats et de leurs perspectives encore meilleures. Mais récemment, l’augmentation de ces actions s’est alimentée de manière systématique. Ce phénomène boursier bien connu est appelé « momentum » : une tendance positive attire de plus en plus d’investisseurs qui renforcent la tendance elle-même. Si cette tendance s’inverse, elle peut conduire à des corrections courtes mais puissantes provoquées par des ventes répétées à bref intervalle. Nous avons vu cette spirale autorenforcée à l’œuvre ici pendant une brève période.

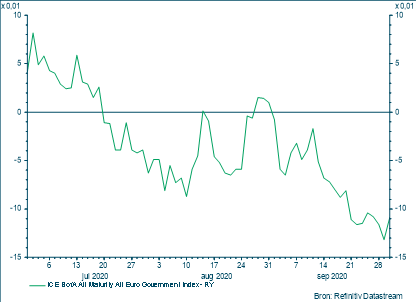

2.3 Rendements obligataires

Le rendement des obligations d’État européennes a quant à lui pu poursuivre sa tendance à la baisse du dernier trimestre (de même que sa tendance à la baisse à long terme). Le rendement moyen calculé sur l’ensemble des obligations d’État en euro est désormais négatif. Pour rappel : si le rendement d’une obligation baisse, cela signifie que son prix a augmenté. Dans ces circonstances, il était donc intéressant d’investir en obligations.

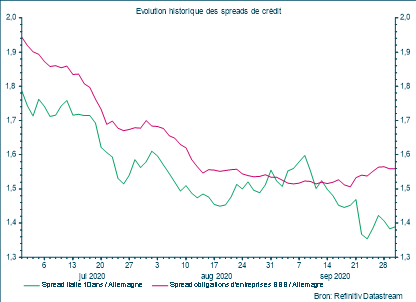

2.4 Spreads de crédit

De plus, le surplus de rendement que l’on obtient en détenant des obligations à risque de crédit plutôt que des obligations sûres a tranquillement poursuivi au troisième trimestre au sein de l’Europe la baisse amorcée au deuxième trimestre. Cela vaut tant pour les obligations d’État plus risquées, comme celles de l’Italie, que pour les obligations d’entreprises. Tant les pays du Sud du continent que les obligations d’entreprises ont bénéficié du vaste soutien de la Banque centrale européenne (BCE). La BCE a décidé d’acheter ces obligations en masse afin d’injecter des liquidités supplémentaires sur le marché et de stimuler ainsi les marchés financiers et l’économie. Ici aussi, une tendance à la baisse génère une valeur des obligations plus élevée.

3. Les facteurs décisifs derrière l’évolution des marchés

4. Soutien budgétaire et monétaire

Aujourd’hui encore, les marchés financiers sont principalement soutenus par les mesures de relance des autorités fiscales et monétaires.

5. Décisions de gestion dans le cadre des fonds essentiels

Depuis le point bas de la fin mars, les marchés boursiers ont connu une reprise spectaculaire, principalement au cours du trimestre précédent. Les bourses n’ont certainement pas augmenté sans raison, car la reprise économique des pays qui sortent du confinement semble se dérouler plutôt bien, en partie grâce à l’énorme soutien des gouvernements. Les mesures de relance des banques centrales soutiennent également les marchés d’actions. Mais l’incertitude reste grande : comment la pandémie de coronavirus va-t-elle évoluer ? Quand y aura-t-il un vaccin ? Les élections présidentielles américaines pourront-elles se dérouler de manière sereine ?

6. Conclusion

Une combinaison de primes de risque moyennes et de mesures d’aide de la part des gouvernements et des banques centrales, d’une part, et de risques importants tels que la pandémie mondiale et les élections présidentielles américaines, d’autre part, nous incite à conserver un positionnement prudent sur les actions aujourd’hui, sans trop nous écarter de nos pondérations habituelles.

Au sein des actions, nous restons fortement attachés à nos thèmes à long terme tels que la robotique, le lifestyle et la sécurité, dont l’attrait a été renforcé par les conséquences de la crise de Covid-19. Le poids des actions des cleantech et des actions industrielles européennes a été augmenté pour tirer parti de l’amélioration de la situation de l’économie mondiale et de l’Europe en particulier, ainsi que des investissements prévus par la Commission européenne dans les technologies vertes.

Les obligations continuent de prouver leur utilité en tant qu’amortisseur lorsque les choses vont moins bien sur les marchés boursiers. Mais au sein d’un portefeuille obligataire largement diversifié, nous devons continuer à prendre un certain risque afin de ne pas nous retrouver avec un rendement attendu négatif. C’est pourquoi nous devons choisir entre le risque de duration, le risque de change, le risque de crédit ou une combinaison de ces risques. Si l’on tient compte de cela, on trouve également un certain nombre de segments intéressants au sein des obligations, comme les obligations d’entreprises scandinaves non notées ou les obligations d’État à long terme en Europe du Sud.

Voir plus

-

Les États-Unis sous l’emprise des élections, l’Europe toujours plus verte

2 octobre 2020Après quelques semaines marquées par une consolidation sur les bourses mondiales, les principaux indices semblent se stabiliser. Alors que les résultats d’entreprises vont bientôt être publiés pour le 3e trimestre, l’attention se focalise résolument sur les élections présidentielles aux États-Unis.

-

La vigilance est de mise mais la tendance de fond est positive

18 septembre 2020Les deux dernières semaines ont été chargées en nouvelles sur le plan économique, politique et boursier. Une vague de ventes qui a débuté le 3 septembre a surtout visé les entreprises technologiques. Un contretemps est apparu dans le développement d’un vaccin le 8 septembre, rapidement suivi par des nouvelles plus rassurantes.

-

Le marché des actions bat de nouveaux records grâce aux géants de la technologie

3 septembre 2020Gedreven door beter dan verwachte economische cijfers bereikte de Amerikaanse beurs zijn hoogste niveau ooit, met dank aan de techgiganten. De wereldwijde stimulus van een historische orde die de centrale banken en overheden hebben uitgevoerd, bevestigt nogmaals zijn nut. Verder stelde de Amerikaanse Centrale Bank zich extra flexibel op door het wijzigen van de inflatiedoelstellingen waardoor de beleidsrente voor een langere periode laag kan worden gehouden. Aan de andere kant leeft het besef dat het herstel langer zal duren dan eerst gehoopt. De evolutie van het aantal nieuwe COVID-19-gevallen is zeer uiteenlopend, maar het is duidelijk dat nieuwe besmettingen nog even zullen aanhouden. Door de nog steeds grote onzekerheid in combinatie met een gemiddelde marktwaardering behouden we een licht voorzichtige positionering.