- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Wie terugkijkt voelt zich altijd wijs

27 oktober 2022

Er resten ons nog wel enkele weken tot we het jaar 2022 definitief mogen begraven, maar we vrezen dat die tijd te kort zal zijn om het tij op de financiële markten voldoende te keren om alsnog uit de dieprode cijfers te geraken. Dit miserabele jaar zal de geschiedenis ingaan om vele (slechte) redenen, maar zeker ook omdat het bijna afgelopen jaar het annus horribilis was waarvoor beleggers vreesden. We weten vanzelfsprekend dat dergelijke tegenslagen zich kunnen voordoen maar ook dat -mits enig geduld - een recuperatiefase volgt.

Voor investeerders met een dynamisch profiel valt de schade nog enigszins mee als in de voorbije jaren een belangrijk gedeelte van hun vermogen in een goed gespreide aandelenportefeuille werd ondergebracht en er voldoende aandacht werd besteed aan Amerikaanse waarden en technologiebedrijven. De drie voorbije jaren leverden dan substantiële beleggingswinsten, in double digit-termen zelfs. Het huidige jaar schaaft weliswaar flink wat weg van deze resultaten, maar de opgebouwde reserves laten toe om uit te kijken naar de komende herstelperiode.

Beleggers die een defensief profiel nastreefden kijken echter zeer verontrust op als ze geconfronteerd worden met het recente teleurstellende resultaat, veroorzaakt door de epische koersval van de obligaties die het merendeel van hun portefeuille uitmaken.

De ontgoocheling is des te groter omdat precies van deze component wordt verwacht om de benodigde stabiliteit in een beleggingsportefeuille te brengen, zodat een defensieve belegger met voldoende gemoedrust de deiningen op de financiële markten kan doorstaan. Door aandelenrisico’s zoveel mogelijk te vermijden en de oppervlakkige veiligheid op te zoeken van (overheids-)obligaties werd onbewust een substantieel renterisico toegevoegd aan de portefeuille. Wie risico’s vermijdt, neemt het grootste risico.

Ondanks de ernst waarmee professionele beheerders de evolutie van rentevoeten, over alle looptijden en alle ratingklassen volgen, heeft de recente opsprong van de langetermijnrente veel waarnemers verrast.

Het toekomstige verloop van rentevoeten is altijd het zwarte beest geweest voor ieder voorspellend financieel model. De striemende kritiek die gegeven wordt op de falende voorspellingskracht over de evolutie van de rentevoeten is begrijpelijk, maar we brengen graag het middeleeuwse spreekwoord in herinnering: Wie terugkijkt, voelt zich altijd wijs…

Rentebewegingen reageren enerzijds op groei- en inflatieverwachtingen, budgettaire ontwikkelingen en geopolitieke scenario’s. Zij worden anderzijds sterk beïnvloed door discretionaire beslissingen van centrale bankiers die soms onverwacht uit de hoek komen en regelmatig hun vroegere houding dienen bij te sturen.

Het verrassende effect heeft deze keer niet zozeer betrekking op de opwaartse richting van de rentevoeten want het rentepeil in de voorafgaande fase werden als uitzonderlijk laag aanzien, zeker na de doortastende rentedalingen die werden opgelegd tijdens de COVID-19-crisis. Maar gelet op het relatief zwakke herstel van de Europese economie werd niet verwacht dat rentetarieven in dergelijke mate zouden stijgen, noch op lange termijn, noch wat betreft de beleidsrente.

Van de Amerikaanse economie werd er krachtiger herstel verwacht maar ook daar werd er uitgegaan van een stabiele beleidsrente. Na haar zes wekelijkse vergadering in december 2021 gaf de Amerikaanse centrale bank nog het signaal dat de beleidsrente naar alle waarschijnlijkheid in 2022 en 2023 (!) ongewijzigd zou blijven op het destijds vigerende nultarief.

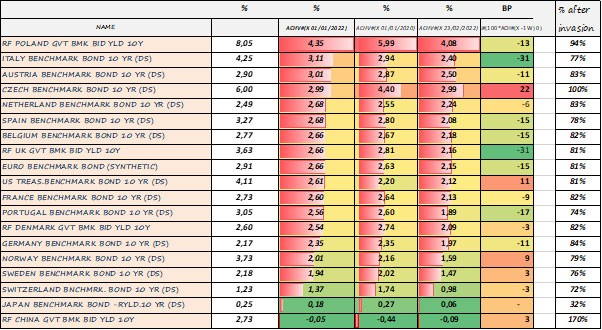

Tabel 1: Evolutie rente op lange termijn overheidsobligaties sinds 01.01.2022

Uit deze cijfers blijkt dat 85 % tot 100 % van de rentestijgingen op langetermijnobligaties die zich in 2022 doorzetten zich voordoen na de militaire invasie in Oekraïne. Het is wellicht overdreven om de nefaste ontwikkelingen op de obligatiemarkten volledig toe te schrijven aan deze geopolitieke aardverschuiving maar een substantieel deel ervan zal ongetwijfeld wel hiermee in verband staan.

Nochtans zou men het eerder een omgekeerde reactie moeten verwachten. Toenemende vrees leidt in het algemeen tot een vlucht naar kwaliteit en veiligheid, zoals in 2008, 2011 en recent tijdens de Coronacrisis. Hierdoor neigt de rente op overheidsobligaties eerder te dalen dan toe te nemen.

Het is wellicht overbodig om op te merken dat de dalingen van de obligatiekoersen zijn veroorzaakt door de sterk gestegen langetermijnrente en niet door falingen van de uitgevers van deze obligaties. Er is dus niets fataals noch definitiefs aan dergelijke koersbewegingen, die na verloop van tijd een herstelbeweging inzetten. Ofwel verloopt dat proces geleidelijk naarmate de eindvervaldag van de obligatie nadert, ofwel wordt een versneld traject gevolgd als de rentetarieven hun piek voorbij zijn en terug een dalend pad inslaan.

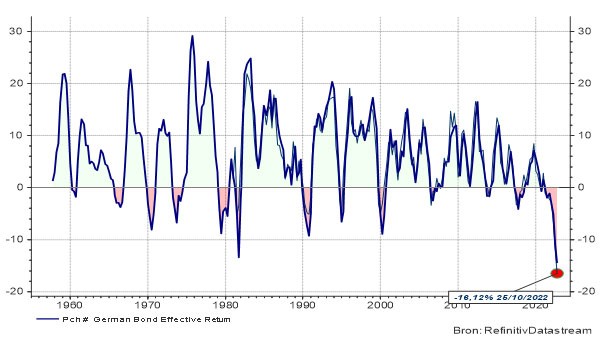

Grafiek 1: Evolutie van de jaarreturn op Duitse overheidsobligaties op 10 jaar

De vraag naar de timing van een mogelijke ommekeer in obligatiemarkten kan uiteraard nooit exact beantwoord worden, maar er kan wel worden gepeild naar de voorwaarden om een dergelijk herstel in gang te brengen.

Hiervoor moet eerst op zoek gegaan worden naar de redenen waarom obligatiekoersen – precies de meest veilig gewaande component van een beleggingsportefeuille- in een dergelijke maalstroom terecht zijn gekomen.

De ongezien scherpe koersdalingen op overheids- en bedrijfsobligaties werd veroorzaakt door een onvoorzienbare samenloop van omstandigheden. Het overgrote gedeelte van de rentestijgingen deed zich voor na de militaire invasie, die een erratisch prijsverloop van grondstoffen-, voedsel- en energieprijzen liet ontstaan en het anti-inflatoire beleid in belangrijke mate hinderde.

De inflatie-indicatoren waren voorafgaandelijk al opgelopen maar verontrustten de monetaire overheden destijds (nog) niet, want deze werden als een voorspelbaar en natuurlijk gevolg gezien van de monetaire stimulansen uit de Coronacrisis.

Het uitgangspunt hierbij was dat de inflatoire druk vrij snel zou afnemen, eens de fiscale en monetaire impulsen beëindigd werden en de aanbodketens in de economie terug vlot werd getrokken. Na de militaire invasie diende dit draaiboek grondig te worden bijgestuurd en moe(s)t een langdurigere inflatie in kaart worden gebracht.

De centrale banken hebben vervolgens in het tweede en derde kwartaal versnelde en meer substantiële renteverhogingen doorgevoerd, voorlopig echter zonder de financiële markten te overtuigen dat ze situatie onder controle hadden.

Integendeel, de drieste commentaren van de Fed-gouverneurs zaaiden onnodig paniek. In contrast hiermee, signaleert de Amerikaanse centrale bank nu aan de financiële markten dat zij haar agressieve beleid wenst af te buigen, na eerst nog op 2 november een driedubbele renteverhoging op te leggen. Deze beweging is al volledig geabsorbeerd door de financiële markten en men verwacht zich nog steeds aan een beperktere stijging in december en februari. De toon van de Fed is echter in belangrijke mate gemilderd.

De grondstoffen-, voedsel- en energieprijzen lijken voorlopig gestabiliseerd. Sommige zijn zelfs een dalend pad ingeslagen en veroorzaken hierdoor over een termijn van 4 tot 7 maanden een gevoelige daling in de inflatie-indicatoren. Tussentijds kunnen echter de kerninflatie-cijfers nog wat hoger oplopen in oktober en november, maar daarna lijkt een fundamentele neerwaartse trend zich te kunnen doorzetten.

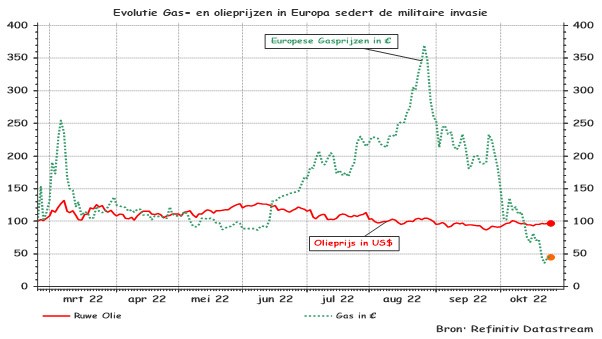

De energieprijzen zijn in belangrijke mate teruggevallen sinds deze prijspiek. De Europese groothandelsprijzen voor gas staan nu op 1/7 van het piekniveau in augustus (!) en op de helft van het prijspeil, dat daags voor de invasie werd opgetekend. Voor een goed begrip: Dat is nog steeds dubbel zo hoog als een jaar geleden.

Grafiek 2: Evolutie van de olieprijs in US $ en Europese gasprijzen in euro

Ook de olieprijzen staan, in euro uitgedrukt, nu nog nauwelijks hoger dan voor de invasie. In dollartermen noteert ruwe olie zelfs lager, ondanks de aangekondigde productiebeperkingen. Zoals altijd is de prijs van aardolie de speelbal van geopolitiek getouwtrek, zodat we hier geen staat op kunnen maken. Misschien is de lagere prijs enkel te wijten aan de tactische verkoop van Amerikaanse oliereserves? Ook de terugval van de gasprijs geeft weinig comfort. Deze evolutie reflecteert vooral dat de opslagcapaciteit zo goed als vol zit (94 % in Europa). Als deze reserves terug aangevuld moeten worden, zal de prijs wellicht terug (wat?) stijgen.

Behoudens een ernstige militaire escalatie gaan we er momenteel vanuit dat we de intresttoppen bereikt hebben en een (licht) neerwaarts gericht pad kunnen inslaan.

Dat laat een geleidelijk herstel toe van de obligatiekoersen. Naar analogie met het begin van de jaren ’80 wordt dit gespreid over de komende 12 tot 18 maanden. Nog geen haast, dus, te meer omdat er ons nog een paar gevaarlijke publicaties wachten over de evolutie van de PCE-kerninflatie (op 28/10) en de werkgelegenheidscreatie (op 4/11). Maar gelet op de huidige, meer dan stevige vergoedingen voor het nemen van obligatierisico’s, zijn wij dus overwogen in obligaties.

De aandelenmarkten zullen een gelijkaardig patroon volgen maar hebben als bijkomende troef dat de ondernemingsresultaten in de VS voorlopig (een beetje) beter meevallen dan werd verwacht, ondanks teleurstellende cijfers bij Google en een onverwachte afname van de groei van de Cloud-activiteit bij Microsoft.

Ook hier is de verdere evolutie zeer schatplichtig aan het beleid van de Amerikaanse centrale bank, maar blijven we aandacht vragen voor de opportuniteiten op een termijn van een drietal jaar.

Er is geen kunst aan om nu allerlei risico’s op te sommen om beleggers helemaal op de kast te jagen. Doemscenario’s koop je nu voor een prikje, per dertien in een dozijn. Populair zijn vooral thema’s als een nucleaire escalatie, ‘vuile’ bommen, detonatie van dammen en militaire agressie van China. Telkens onwaarschijnlijk maar daarom nog niet uit te sluiten.

Of de Chinese dictator in de komende jaren al dan niet een militaire inval in Taiwan overweegt, zoals nu in toenemende mate wordt aangenomen, vormt een permanente bedreiging van de wereldvrede in de komende jaren. Dat lijkt geen onmiddellijke dreiging in te houden: Aan een frontale aanval op Taiwan, zou immers een immense amfibie-operatie moeten voorafgaan (wellicht de grootste ooit). Een dergelijk militair initiatief vereist verregaande, maandenlange voorbereidingen, waarvan er nu nog geen waarnemingen zijn. Uit de recente ervaringen van bondgenoot Rusland blijkt alleszins duidelijk geen enkele militaire invasie een voorspelbaar resultaat kent. Maar dat schrikt helaas niet voldoende af. Om Einstein te citeren: There are two things that are infinite, the universe and man's stupidity..... And I am not sure about the universe.

Lees meer

-

Sterke economie, zwakke beurs

12 oktober 2022Op zich is het niets nieuws, maar toch roept het telkens vragen op wanneer de wereldbeurzen (opnieuw) een snoekduik maken, net op een moment dat wordt aangekondigd dat de werkloosheid in de VS verder terugloopt en het laagste niveau sinds 1969 heeft bereikt. Vermits het arbeidsaanbod nu dubbel zo groot is als in het jaar van de eerste maanlanding, geeft een werkloosheidsgraad van slechts 3,5 % de omvang aan van de werkgelegenheid in de VS.

-

Geen stap terug!

5 oktober 2022Er valt opvallend weinig originaliteit te bespeuren bij de huidige wereldleiders. Het minst van al bij Liz Truss die onbeschaamd een slappe doordruk brengt van Ronald Reagans initiële plan. De Amerikaanse president trachtte in het begin van de jaren ‘80 hiermee de economische crisis in de VS te keren. Alleen heeft de nieuwbakken Britse premier de afloop van dit verhaal gemist.

-

De zeven plagen van Wall Street (…)

27 september 2022(…) en bij de uitbreiding de rest van de wereldbeurzen. Al is het nooit goed om te veralgemenen. In contrast met de kommer en kwel op de financiële markten, flirten de Indische beurzen met hun topniveaus en was de roepie een van de weinige munten die de US $ in zijn opwaarts pad kon volgen, tot deze laatste recent uitpakte met een verschroeiende versnelling en ook de Indische munt het nakijken gaf, zoals het eerder de euro, het Britse pond en de yuan was overkomen.