- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Niets voor zenuwpezen of stresskippen

17 mei 2023

Behoudens enkele sport- of mediasterren, moet iedere andere sterveling op frequente basis zijn of haar verwachtingen neerwaarts bijsturen, om wat veilige afstand te nemen van eerdere aspiraties. Daar is niets mis mee en achter iedere straathoek wacht wel een nieuwe opportuniteit die de vorige begoocheling kan vervangen. Wie hier echter niet tegen kan, moet vooral niet op de financiële markten rondwaren waar het van cruciaal belang is om, na iedere ontgoocheling, zichzelf terug moed in te spreken.

In de voorbije weken waren de verwachtingen over de bedrijfsresultaten die tijdens het eerste kwartaal werden gerealiseerd echter dermate laaggespannen dat positieve verrassingen eerder de regel dan de uitzondering zijn geworden. In Europa is deze gunstige ontwikkeling helaas nog binnen bescheiden proporties gebleven maar in de VS zijn 78 % van de bedrijven erin geslaagd hun verwachtingen te overtreffen, sommige daarvan zelfs in ruime mate.

De financiële sector en de nutsvoorzieningen vormen de zwakste schakel en tonen zich bijzonder kwetsbaar voor de excessieve politiek van de Amerikaanse centrale bank. De eerder sterk achteruitgeslagen technologiesector verzet zich evenwel bijzonder krachtig tegen verder verval en kent de grootste vooruitgang in bedrijfswinsten. Ook de gezondheidssector toonde zijn veerkracht en liet de sterkste omzetstijging optekenen.

Toch volstond dat niet om rode inkt te vermijden bij het schrijven van het algemene groeicijfer over het voorbije kwartaal, de tweede keer op rij overigens. Maar de tweede jaarhelft lijkt een opwaartse trend in te zetten en dit ondanks de sombere vooruitzichten voor het huidige tweede kwartaal dat gebukt blijft gaan onder de aanhoudende rentestijgingen waarmee de kosteninflatie nog verder werd aangejaagd en de financiële sector roekeloos aan systeemrisico werd blootgesteld.

Dat de wereldeconomie in de komende maanden met een terugslag geconfronteerd zal worden, zal voor niemand nog een verrassing inhouden. De hoop blijft echter gevestigd op een scenario met een beperkte terugval en een veerkrachtige economie. Naar alle waarschijnlijkheid werd op 5 mei de laatste verhoging van de beleidsrente doorgevoerd in de VS en moet de Eurozone rekening houden met een slechts één verdere verhoging van 25 basispunten.

Maar aan beide zijden van de Atlantische Plas weigert de kerninflatie koppig om terrein prijs te geven en blijft er daarom ongerustheid bestaan over de onmiddellijke toekomstplannen van de Fed. De Amerikaanse centrale bank ziet nog steeds niet in dat de kerninflatie hoog blijft omwille van (en niet ondanks) haar rabiate rentebeleid waardoor de (financiële) kosten voor bedrijven toenemen en zich vertalen in stijgende consumptieprijzen. In Europa wordt dit nog verergerd door de gemakzuchtige houding waarbij men verdere stijgingen van de consumptieprijzen toelaat die gebaseerd zijn op een vermeende toename van grondstoffen-, voedsel- en energieprijzen, terwijl deze al 9 maanden (flink) afnemen op de wereldmarkten.

De meest bedreigende donderwolk boven de financiële markten komt echter niet van de inflatie-indicatoren maar wel van het politieke opbod over de noodzakelijke verhoging van het schuldenplafond in de VS. Een impasse kan de werking van de overheid structureel verlammen en houdt de groteske optie in van een faling op de Amerikaanse overheidsschuld. De onderhandelingen staan momenteel nog nergens en het lijkt moeilijk haalbaar om tegen de deadline van 1 juni een eventueel akkoord goedgekeurd te krijgen.

Dat laatste hoeft niet fataal te zijn voor zover men op realistische basis kan aannemen dat een deal in de maak zou zijn. Dan mag de Fed op geloofwaardige wijzen in de trukendoos duiken en met allerlei kunstgrepen een eventuele faling afwentelen. In het ergste geval kan de Amerikaanse president zelfs het opgelegde schuldenplafond gewoon negeren en verder blijven spenderen of leningen op eindvervaldag terugbetalen, maar dat creëert een juridisch vacuüm dat de financiële markten niet zullen appreciëren.

We kunnen het ons echter moeilijk voorstellen dat de Amerikaanse overheid zichzelf op de geopolitieke Bühne wil confronteren met het affront van een faling op haar overheidsschuld. De Republikeinse partij moet echter wel ‘een grote vis’ kunnen tonen aan haar achterban om niet het verwijt te krijgen om push overs te zijn die hun meerderheid in de Kamer niet durven te gebruiken.

Prioritering van de uitgaven lijkt de meest voor de hand liggende optie bij een verdere escalatie maar daarvan zijn de zwakste groepen in de maatschappij het grootste slachtoffer. Dat heeft onmiskenbare electorale gevolgen, terwijl dit scenario de nervositeit op de financiële markten alleen zal verscherpen.

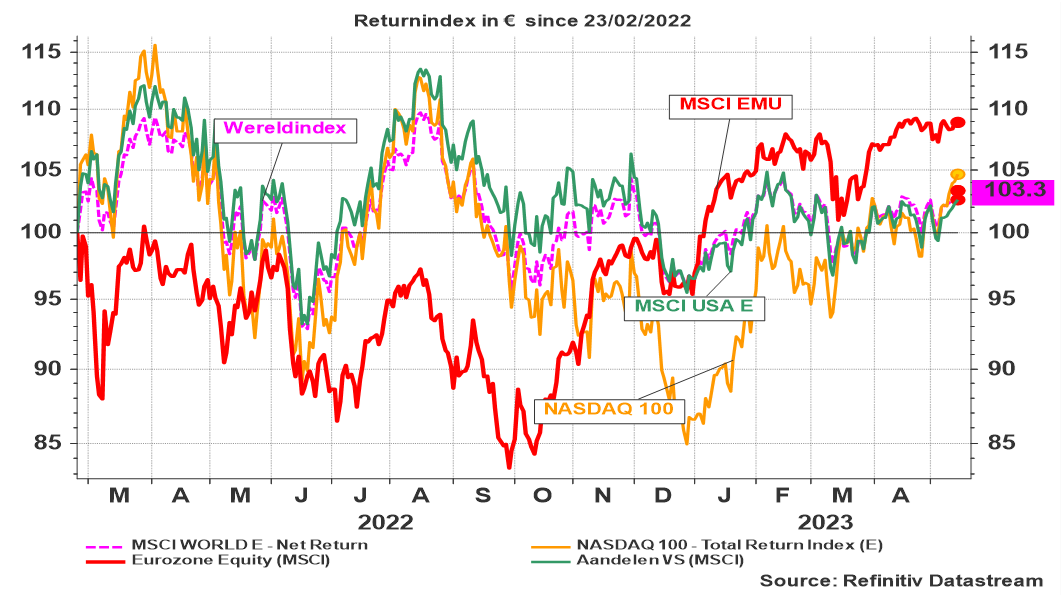

Grafiek: Evolutie van enkele wereldbeurzen sinds de invasie (returnindex in €)

De meeste aandelenindices hebben hun verliezen sinds de Russische invasie goedgemaakt en zetten hun gestage opmars verder op een pad dat echter aanvoelt als een wiebelende loopbrug boven een gapende afgrond.

Van de obligatiemarkten mag je stilaan meer verwachten, maar shell-shockt als ze zijn nadat de monetaire overheden zich volledig onttrokken van hun verantwoordelijkheden ten aanzien van defensieve investeerders en deze, totaal onverwacht en onverdiend, aan hun lot overlieten.

Het returnverschil tussen de MSCI-aandelenindex en de obligatie-index in de Eurozone bedraagt sedert 01.01.2022 intussen 17 % (!) in het voordeel van de aandelen.

Obligatiebeleggers kijken met (nog meer) argwaan naar de politieke ontwikkelingen in de VS en kunnen voorlopig onvoldoende vertrouwen putten uit de evolutie van de inflatie-indicatoren, noch in de VS en zeker ook nog niet in de Eurozone.

Het algemene inflatiepeil komt weliswaar erg snel naar beneden (veel sneller dan het begin van de jaren ’80), onder meer dankzij scherpe dalingen van de energie en de geleidelijke afkoeling van de voedselkosten. De kerninflatie geeft (voorlopig) echter geen morzel grond terug.

Hierdoor blijft de verwachte beweging van de rente op overheidspapier op langere looptijd zeer beperkt: hooguit 10 basispunten lager in de Eurozone en 0,2 % in de VS (telkens berekend op staatsobligaties met een looptijd van 10 jaar).

Lees meer

-

Over een schaduwrecessie, schaduwbanken en beurzen die bang zijn van hun eigen schaduw.

2 mei 2023De bedrijfsresultaten over het voorbije kwartaal lopen intussen vlotjes binnen. Op het Oude Continent blijken 56 % van de bedrijven betere resultaten af te leveren dan verwacht. Weliswaar heeft slechts een minderheid van de bedrijven al gerapporteerd over het voorbije, turbulente kwartaal.

-

Hogere rente veroorzaakt hogere inflatie

24 april 2023Na de elf-en-dertigste verhoging sinds maart 2022, zal de Amerikaanse centrale bank de financiële markten op 3 mei vergasten op een nieuwe aderlating. De beleidsrente zal (naar alle waarschijnlijkheid) opgetrokken worden met 25 basispunten. Dat is weliswaar beperkt in orde van grootte, maar de overtuiging dat dit de laatste stuiptrekking zal zijn, ruimt plaats voor groeiende ongerustheid over eventuele verdere stappen in de komende maanden.

-

Hotel California

28 maart 2023De recente bancaire uitschuiver mag geen reden zijn tot paniek. Mits adequate maatregelen kan een dergelijke ontspoorde situatie relatief snel onder controle worden gebracht. Een financiële crisis doet zich in geïndustrialiseerde landen gemiddeld om de 12 jaar voor . Het welbekende, vorige debacle dateert van 2008, met uitlopers tot eind 2011. Reken even uit. In historisch perspectief vormen de netelige ervaringen van de laatste week dus geen uitzondering.