- Votre choix linguistique sera sauvegardé.

- Votre agence sera enregistré.

- Votre session est sécurisée.

- Vous verrez la version standard de notre site web. Le contenu n'est pas adapté à vos préférences.

Ukraine, inflation, économie et marché : où en sommes-nous ?

22 mars 2022

Nous sommes entrés dans la quatrième semaine du conflit russo-ukrainien. Comment évolue la situation sur place ? Où en sont les chiffres d’inflation ? L’économie mondiale résiste-t-elle ? Que font les marchés boursiers et obligataires ? Et comment gérons-nous cette crise au jour le jour dans les fonds essentiels ? Découvrez ci-dessous les réponses à toutes ces questions.

L’invasion russe de l’Ukraine : la promesse d’une « promenade de santé » face à la dure réalité pour Poutine

Chaque semaine qui passe semble confirmer de plus en plus clairement une chose : Vladimir Poutine a fait un très mauvais calcul en imaginant que l’invasion de l’Ukraine serait rapidement achevée et que le peuple ukrainien allait opposer une faible résistance face à ses supposés « libérateurs de son gouvernement pro-nazi ». Les grandes villes résistent, les pertes humaines et matérielles de l’armée russe sont bien au-dessus de ce qu’on aurait pu prévoir (même si les chiffres annoncés sont difficilement vérifiables), et les bombardements d’objectifs civils achèvent de faire des ukrainiens d’irréductibles ennemis des russes pour les années ou décennies à venir.

Sur le terrain, les destructions sont immenses. Des négociations entre les deux parties ont lieu, mais malgré certaines concessions de part et d’autre (l’Ukraine renoncerait, par exemple, à vouloir entrer dans l’OTAN), il semble qu’on est encore loin d’une solution et d’un cessez-le-feu. Les sanctions internationales s’accumulent à des niveaux jamais vus, mais Poutine n’en a cure et se raidit même dans ses discours télévisés. Bref, le conflit risque de durer encore des semaines ou des mois.

Le choc pétrolier, gazier et inflationniste

Les prix du pétrole et du gaz ont été les plus directement impactés comme nous l’avions indiqué dans notre flash du 24 février au moment du déclenchement du conflit. Où en sommes-nous maintenant ?

Cours du pétrole et du gaz sur un mois (source : Trading Economics)

Comme le montrent les graphiques ci-dessus, après le choc initial qui a duré jusqu’au 7-8 mars, les cours du gaz et du pétrole se sont quelque peu stabilisés, voire ont reflué pour le cas du pétrole. Pourquoi ? C’est difficile à dire mais le « dénouement » technique de certaines positions spéculatives joue très probablement un rôle. Et le fait que, contrairement aux États-Unis, l’Europe (principale importatrice) n’a pas coupé les approvisionnements jusqu’à présent, et les Russes non plus, a certainement aussi un impact. C’est évidemment une situation qui peut encore changer à tout moment.

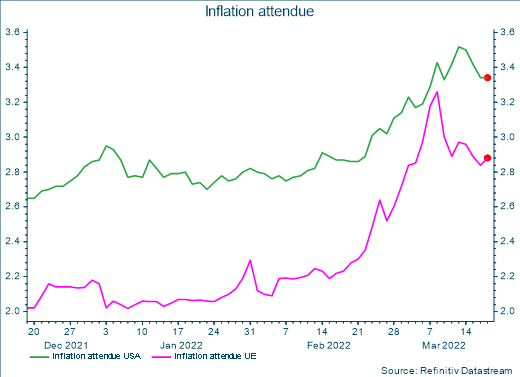

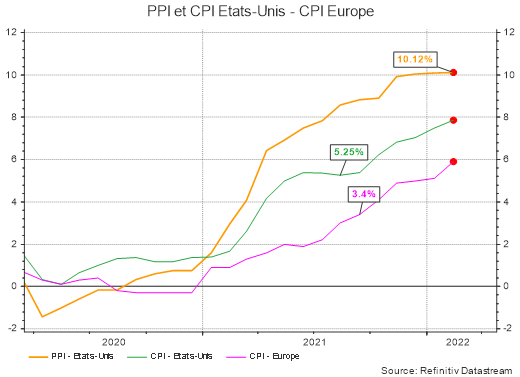

Du côté de l’inflation, les chiffres de mars, qui intégreront le choc de l’invasion russe, doivent encore être publiés. Mais il est intéressant de constater que l’inflation attendue (horizon de 5 ans) qui est calculée sur la base des valorisations des obligations liées à l’inflation, semble suivre le parcours du pétrole : une forte accélération suivie d’un reflux (graphe de gauche ci-dessous). Par ailleurs, fin février on avait commencé à voir une stabilisation des prix à la production aux États-Unis (graphe ci-dessous à droite, ligne orange). Et cela nous rappelle que les économies mondiales sont en train de sortir complètement de leurs confinements liés à la pandémie de coronavirus. La disparition progressive d’un certain nombre de goulots d’étranglement exerce donc un certain contrepoids sur les chiffres d’inflation.

Ces chiffres d’inflation restent certes extrêmement élevés. Mais l’effet de base très négatif actuel (on compare avec les niveaux d’il y a un an) pourrait s’atténuer dans les prochains mois si, par exemple, le prix du baril de pétrole commence à se stabiliser aux niveaux actuels. En effet, en juillet 2021 ce prix était déjà de 80 USD. Évidemment il y aura des « effets de second tour » dans beaucoup d’autres produits, notamment alimentaires, qui doivent encore répercuter la hausse des prix de l’énergie qui leur sert d’intrant dans la production. Il est donc très difficile de dire où on se trouvera dans quelques mois.

La FED (banque centrale américaine) a d’ailleurs choisi la semaine dernière de ne pas dévier de son programme de hausse des taux pour le moment. Comme l’attendait le marché, elle a relevé son taux directeur de 0,25 % et a continué à évoquer 5 à 6 hausses supplémentaires cette année. Le marché boursier a bien réagi à l’annonce : en effet, ce dont il a besoin maintenant, c’est surtout de confirmations et pas de nouvelles surprises.

Quel impact sur l’économie ?

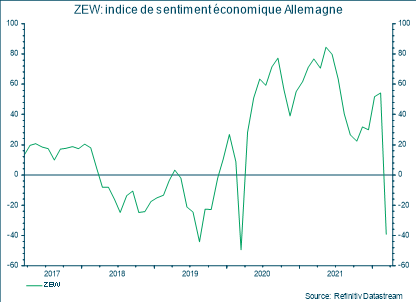

Ici aussi nous manquons de données car les derniers chiffres publiés n’intègrent pas encore le choc du conflit. Mais ce qui est déjà disponible est sans appel, comme l’indicateur ZEW du sentiment économique en Allemagne pour mars (graphe ci-dessous). Le choc va être sévère, et d’autant plus en Europe.

La consommation sera à surveiller plus particulièrement ces prochains mois. Il est en effet évident que le consommateur, qu’il soit européen ou américain, devra faire face à de nombreuses augmentations de prix, ce qui aura un impact inévitable sur son budget de dépenses. Une augmentation des salaires pourrait compenser en partie cet impact mais certainement pas complètement, car la marge de manœuvre des entreprises et des gouvernements pour permettre une telle hausse est très réduite.

Comment les marchés ont-ils évolué ces dernières semaines ?

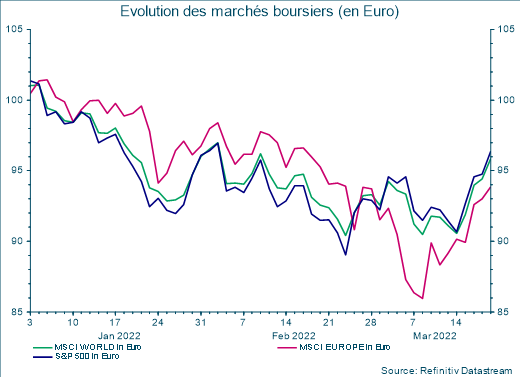

La volatilité est restée élevée sur les marchés boursiers, mais les indices ont tenté de se stabiliser après le choc initial de l’invasion russe le 24 février. Ils sont même parvenus pour l’instant à retrouver leurs niveaux de mi-février comme on le voit ci-dessous. Évidemment, chaque jour apporte son lot de nouvelles moins bonnes ou moins mauvaises, et il est très difficile de prédire quels vont être les prochains mouvements à très court terme.

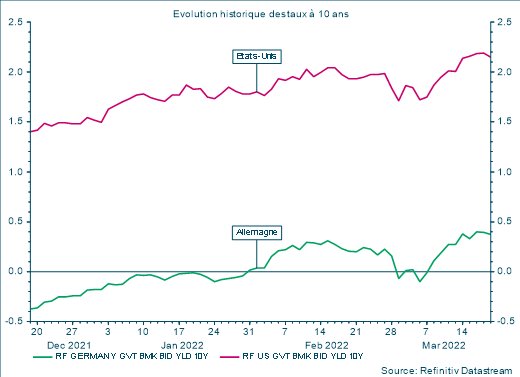

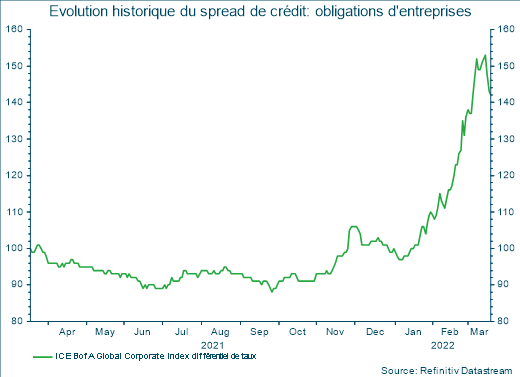

Par contre, le marché obligataire a continué à souffrir : les taux d’intérêt ont poursuivi leur hausse sous l’effet des craintes exacerbées d’inflation (graphe de gauche ci-dessous), tandis que les différentiels de taux (ou « spreads ») entre les obligations d’entreprises et obligations d’État ont continué de se tendre (gaphe de droite ci-dessous). Cette tension sur les spreads est caractéristique d’un marché qui craint une possible récession et l’augmentation des défauts de crédit qui l’accompagne généralement

Un point sur nos positions dans les fonds essentiels

Au niveau des actions, nous avons conservé une légère sous-pondération car nous estimons que la situation reste particulièrement incertaine et volatile à court terme. De plus, nous souhaitons observer l’impact de la crise sur les chiffres macro-économiques avant de prendre toute décision plus décisive (que ce soit à la hausse ou à la baisse) dans l’allocation d’actions.

Par contre, nous avons effectué des arbitrages internes au sein de nos positions en actions. Nous avons ainsi conclu rapidement que les derniers développements géopolitiques sont en réalité favorables à quelques-uns de nos thèmes d’investissement, et en particulier la Cleantech et la cybersécurité. En effet, la crise énergétique provoquée par la guerre russo-ukrainienne a encore accéléré le besoin, surtout en Europe, de diversifier les sources d’énergie, essentiellement vers le renouvelable.

La guerre actuelle se déroule également dans le cyber-univers, et les besoins de protection en cybersécurité au niveau mondial vont à nouveau croître de manière exponentielle. Nous avons dès lors renforcé notre positionnement sur ce segment. Ces divers achats ont été financés par une réduction de notre exposition au marché européen global (vente de trackers) et aux marchés émergents (Inde et Chine) qui vont inévitablement souffrir du ralentissement économique mondial. Concernant la Chine, nous avons réduit nos positions juste après le fort rebond provoqué par des interventions du gouvernement sur le marché, qui ont eu un effet positif éphémère.

Du côté obligataire, nous avons conservé notre sous-pondération générale, et en particulier sur les obligations d’entreprises. Par contre, nous avons profité de la hausse des taux pour augmenter nos positions en obligations d’État américaines. En effet, le ralentissement anticipé de la croissance couplé au resserrement de la politique monétaire américaine devrait logiquement nous conduire à un applatissement progressif de la courbe des taux, avec une hausse des taux très courts (influencés par la FED) mais une stabilisation, voire une baisse des taux plus longs. Comme nous l’avons maintes fois souligné, ces obligations ont également un rôle de valeur refuge. Nous gardons cependant une duration plus courte que notre indice de référence.

Enfin nous conservons toujours notre matelas de liquidités, autour de 5 % des avoirs en gestion.

En conclusion, nous prenons soin de conserver une politique de gestion équilibrée et diversifiée dans le contexte difficile actuel. Nous évitons toute décision précipitée et dictée par les sentiments, ce qui est toujours de mauvais conseil, mais nous n’hésitons pas à profiter des opportunités qui se présentent sur les marchés. Cela reste la meilleure stratégie pour assurer une gestion efficace pour notre clientèle.

Les gestionnaires d’Argenta Asset Management

Voir plus

-

La Russie contre l’Ukraine et le monde : les conséquences économiques et l’impact sur votre portefeuille

4 mars 2022C'est la guerre en Europe. Ce n'est pas notre travail en tant que gestionnaires de fonds de prédire le cours ultérieur d'une guerre, mais bien d'estimer autant que possible quelles en seront les conséquences économiques. Et surtout, quelles pourraient être les conséquences possibles sur les différents actifs financiers et votre portefeuille.

-

Vidéo : Les tendances structurelles à long terme de la société

4 mars 2022Dans cette vidéo, Vincent vous en dit plus sur les tendances structurelles à long terme de la société et de la façon dont elles se traduisent à travers nos thèmes d'investissement.

-

La crise ukrainienne : et maintenant ?

24 février 2022Ce 24 février au matin, la Russie a lancé une offensive de grande envergure en Ukraine. Quelles en sont les conséquences pour l’économie mondiale et les marchés financiers ? Quelles sont nos positions actuelles dans nos fonds essentiels dans ce contexte ?