- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Het gebeurde de nacht voor Kerstmis (écht waar)

23 december 2019

We hadden vooraf zo onze twijfels. Geef zelf toe: het was een ongeloofwaardig verhaal. Bij de protestantse revolutie van de 16de eeuw die was gericht tegen de ontsporingen van de Kerk, werden onder meer alle (verafgode) heiligen met onmiddellijke ingang en zonder pardon afgeschaft. De verwijdering van eentje ging echter met dermate veel kinderverdriet gepaard dat hij via een sluikse weg, die ergens begint in het Hoge Noorden, terug werd ingevoerd. Zijn naam werd wat gegermaniseerd tot Santa Claus en gesteund door een gigantische Amerikaanse marketingmachine wist hij de échte Sint, behoudens in het beperkte gebied van de Lage Landen, volledig naar de vergeethoek te verdringen.

Maar op 24 december 2018 nam onze sceptische houding onverwacht een scherpe bocht. Het kan niet anders zijn dan dat de Kerstman zich in hoogst eigen persoon met het dramatische koersverloop op de wereldbeurzen is gaan bezighouden. Met een laatste zwiep van zijn slee wist hij de Amerikaanse aandelenindex ervan te weerhouden om zijn historische bull run te breken, een historische ongezien lang volgehouden koersstijging die in maart 2009 was opgestart.

In technische termen wordt een bull run onderbroken wanneer de koersindex 20 % onder zijn hoogste niveau wegzakt. Intraday zakten we weliswaar wél door het ijs maar we eindigden op kerstavond op ‘slechts’ -19,50 % ten opzichte van de laatste top. Sinds dit legendarische dieptepunt is de Amerikaanse S&P-index met 37 % gestegen (afgeklokt op de ochtend van 23 december 2019).

De doemdenkers hadden echter intussen de visie op de wereldeconomie en haar financiële markten dermate vertroebeld dat rond de kerstperiode van 2018 slechts weinigen zich aan een positieve prognose voor 2019 durfden te wagen.

Maar onze lezers wisten wel beter.

Uit het mechanische verband tussen het vooruitzicht van verder dalende langetermijnrente en de sterk opgelopen risicopremies, die de wereldbeurzen voorzagen van een comfortabele buffer, hadden de aandelenkoersen geen andere keuze dan te herstellen van het gedeprimeerde niveau van eind 2018.

Gegeven de overdreven negatieve prognose over de ontwikkeling van de bedrijfsresultaten, konden die ook bijna niet anders dan positief verrassen. De combinatie van lage rente, afnemende risicopremies en beter dan verwachte bedrijfsresultaten vormden voor ons een quasi garantie voor sterk stijgende beurskoersen. Vandaar dat in onze asset-allocatie een zware overweging werd toegekend aan aandelen, met een nadruk op Amerikaanse waarden en liefst georiënteerd op groei, wat het best vertegenwoordigd wordt door bedrijven uit de technologiesector.

Ondanks het feit dat deze positionering het beoogde eindresultaat heeft opgeleverd, verliep dit opwaartse pad zeker niet over rozen en kenden we in mei en augustus nog een zware terugval. De onderliggende reden voor deze inzinkingen was telkens eenduidig terug te voeren tot een onvoorziene en abrupte afkoeling van de handelsgesprekken tussen de VS en China. Het dispuut tussen de twee grootste wereldeconomieën dreigde hierdoor te ontaarden in een loopgravenoorlog en leidde tot herhaalde tariefverhogingen aan beide zijden en tot een depreciatie van de wisselkoers van de Chinese munt.

We hebben er steevast op gewezen dat dergelijke gesprekken van nature uit niet anders kunnen verlopen dan met tussentijdse, wederzijdse afdreigingen maar dat beide partijen geen voordeel hadden bij een uitputtingsslag. De Chinese economie begon immers – langzaam maar zeker – te kreunen onder de haar opgelegde exportbelemmeringen. Van verdere dalingen van de yuan-wisselkoers kon nog weinig soelaas worden verwacht, tenzij men het risico op oplopende inflatie wilde lopen. Maar door de reeds sterk gestegen voedselprijzen leek dit geen valabele optie.

In de VS zakte de conjunctuurvooruitzichten zienderogen, ondanks de opeenvolgende dalingen van de beleidsrente. Vooral de industriële sector liep sterk achteruit. Deze beweging werd nog verder gedramatiseerd door eenmalige factoren als de terugval van de orders bij Boeing en de – naar Amerikaanse normen – extreem lange en intense staking bij GM.

Een conjuncturele terugval, in combinatie met afnemende exportvolumes in de landbouwsector, lijkt op dit moment het enige wat president Trump van een verkiezingsoverwinning in 2020 zou kunnen houden. Vandaar dat we ons hadden voorbereid op allerlei doorzichtige tactische schijnbewegingen maar fundamenteel overtuigd beleven van het bereiken van één of ander akkoord. De precieze inhoud hiervan interesseerde intussen bijna niemand nog.

We hielden intussen het hoofd koel en raadden onze lezers aan om hetzelfde te doen.

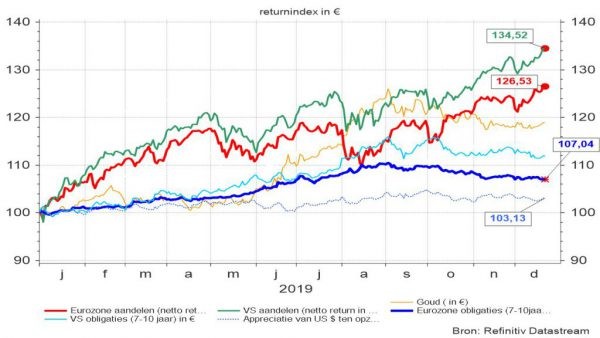

Indien het jaar 2019 op 23 december zou worden afgesloten (waarom niet eigenlijk?) kunnen we alleszins terugblikken op een stevige prestatie van de meeste aandelenbeurzen, maar hieraan moet onmiddellijk worden toegevoegd dat zowat alle beleggingsklassen flink in waarde zijn gestegen. Amerikaanse, Chinese en Europese aandelen stegen meer dan behoorlijk, maar dat deden ook de meeste obligatie- en vastgoedindices. De dollar versterkte 4 % ten opzichte van de euro en zelfs – godbetert – de goudkoers klom in waarde door de combinatie van de extreem lage rentetarieven en de eerdergenoemde appreciatie van de dollarkoers.

Grafiek 1: Evolutie van diverse beleggingen in 2019. Netto return in euro

We zoomen graag even in op de historische prestatie van diverse aandelenindices.

Sedert het begin van het jaar stegen de Amerikaanse S&P en NASDAQ-indices met respectievelijk 28 % en 35 % (telkens uitgedrukt in dollar) en dit zelfs zonder de uitgekeerde dividenden mee te rekenen. Niet ongezien, maar toch bijzonder stevig. Ook de Europese beurswaarden klommen sterk, in het zog van de leidinggevende beursindices in de VS en dit ondanks de zeer zwakke lezing van de conjunctuurindicatoren van de eurolanden. Van het brexit-risico hebben we ons steeds ostentatief gedistantieerd en resoluut gewezen op de voordelen, eerder dan de nadelen, voor beide partijen.

De beursindices in Europa stegen gemiddeld met 24 %. In Duitsland, Frankrijk en het VK met respectievelijk 26 %, 27 % en 13 % (telkens uitgedrukt in eigen munt. Het Britse pond steeg in 2019 met 6 % ten opzichte van de euro.)

Vooral het historische perspectief is hierbij interessant. We beperken ons bij de vergelijkingen tot de prijsindex. Dit is overigens een onderschatting van het beleggingsresultaat want indien we ook de uitgekeerde dividenden zouden optellen, zouden de respectievelijke jaarresultaten en (nog) beter uitzien. We maten hierbij de returns van 23.12.2018 tot 23.12.2019, als benadering voor de jaarreturns van 2019.

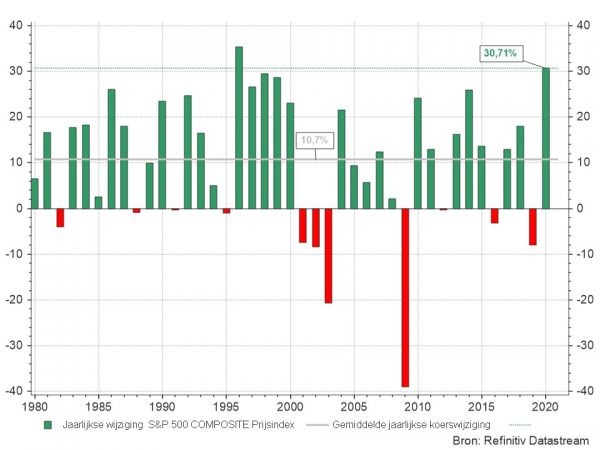

Grafiek 2: Jaarlijkse aandelenreturns VS (S&P compositie in US$, zonder dividenden)

Over de laatste 40 jaar konden we enkel in 1995 een nog belangrijkere koersopsprong optekenen. Toen klokte de index af op een verhoging van 35 %, na de scherpe dalingen van de langetermijnrente en het toenemende enthousiasme over de productiviteitsgroei ten gevolge van de internetrevolutie. In 2019 waren vooral de wegebbende vrees voor een verdere escalatie van het Chinees-Amerikaanse handelsconflict, de lage langetermijnrente, de dalende beleidsrente van de centrale banken en de beter-dan-verwachte bedrijfsresultaten (in de VS) de drijfveren voor de markante stijgingen van de wereldbeurzen.

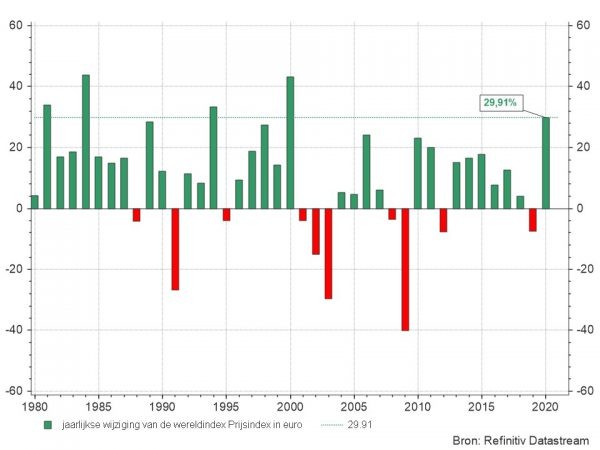

Ook de wereldindex, uitgedrukt in euro, maakte een meer dan behoorlijke sprong van 30 % in 2019, maar dat is minder uitzonderlijk. In 1999,1993,1983 en 1980 mochten jaar-op-jaar stijgingen van respectievelijk 43 %, 33 %, 30 % en 34 % worden opgetekend. Hierbij speelde telkens ook de dollarkoers een bepalende rol.

Grafiek 3: Jaarlijkse aandelenreturns Wereldindex (MSCI Wereld in euro, zonder dividenden)

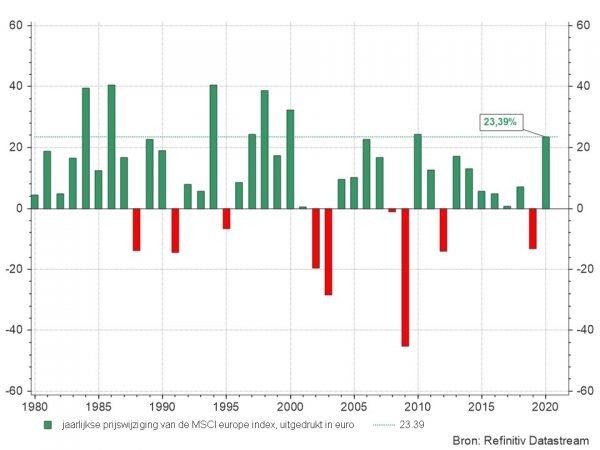

Ondanks haar zwakke conjuncturele positie kon de Europese aandelenindex met ruim 24 % winst afsluiten. Lovenswaardig, maar over de laatste 40 jaar toch meerdere keren geklopt.

Zo moest de beursprestatie van 2019 het nakijken laten aan de jaar-op-jaarstijgingen van 2009, 1998, 1993, 1985 en 1983. Ongetwijfeld heeft dit te maken met het feit dat dit jaar de in Europa erg belangrijke banksector zowat 10 % achterbleef op de rest van de aandelen.

Grafiek 4: Jaarlijkse aandelenreturns Europe (MSCI Europa in euro, zonder dividenden)

Lees meer

-

De zon gaat op in het Westen

9 december 2024Voormalig President Ronald Reagan stelde dat hij de VS als het Bijbelse Beloofde Land beschouwde, en liet er geen twijfel over bestaan dat dit in de letterlijke zin geïnterpreteerd diende te worden. Een flink deel van de Amerikaanse bevolking deelt die mening. Voor een ander deel staat de dagdagelijkse realiteit echter veraf van deze utopie. Maatschappelijke analyses wijzen op groeiende ongelijkheid, toenemende sociale problemen en een gapende kloof inzake ethische vraagstukken die leiden tot verscherpte politieke spanningen.

-

Amerika kleurt rood

6 november 2024Het lijkt erop dat Trump – met overwicht – de Amerikaanse presidentsverkiezingen van 2024 naar zich toe zal trekken. In de media werd een nek-aan-nekrace voorspeld, maar daarbij werd (voor de zoveelste keer) onvoldoende rekening gehouden met het disproportionele systeem van kiesmannen. In de voorafgaande maanden van deze stembusgang namen de financiële markten een duidelijker standpunt in waarbij aan de Republikeinse kandidaat een kans van meer dan 70 % werd toegekend.

-

Tussen droom en bedrijfsresultaat

23 oktober 2024Wie in de jaren 80 op een willekeurige luchthaven was gestrand, kon de tijd doden met het lezen van tientallen bedrijfsmagazines, gedrukt op blinkend papier, die erop wezen dat een Japanse hegemonie in het internationale zakenleven nakend was. Die werd aangevuurd door een ongehinderde expansie en succesrijke exportproducten.