- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Met de fanfare op kop

22 november 2019

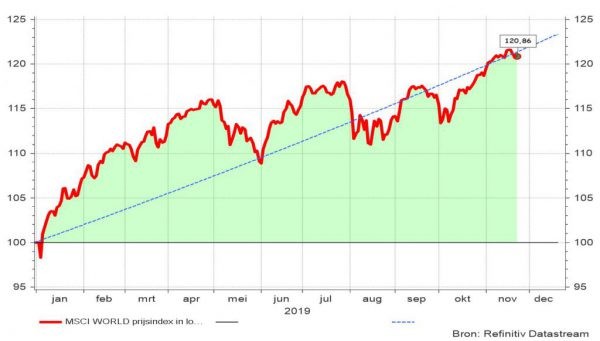

Beleggen was in 2019 zo eenvoudig als het maken van technomuziek. Tot nu toe alleszins. De wereldwijde beursindex(1) steeg sedert het jaarbegin met ruim 20 %. Alles wat je maar hoefde te doen was rustig blijven zitten, geduldig wachten, soms wat bibberen en geloven dat alles vrij snel weer goed zou komen, na het afzichtelijke mistasten van de Amerikaanse centrale bank, die de aandelenmarkten tijdens het memorabele 4de kwartaal van vorig jaar wereldwijd de dieperik instuurde.

Maar zoals steeds verliep het beursherstel over een hobbelig pad, met messcherpe tussentijdse correcties van 6 % in mei en augustus, telkens na het plotse en onverwachte afbreken van de handelsgesprekken tussen de VS en China. Als bosbranden in Australië greep de wanhoop telkens snel om zich heen en de vrees voor een wereldwijde recessie, als het evidente gevolg van een verdere escalatie van het geweld op het handelsfront, trok de lange- en kortetermijnrente naar historische dieptepunten.

Grafiek 1: Evolutie van de wereldindex, prijsindex in lokale munt

Er waren vanzelfsprekend ook andere factoren van belang, maar de evolutie hiervan bleef gedurende het ganse jaar grotendeels ondersteunend voor de financiële markten. Dalende rentetarieven, afnemende risicopremies en een onverwachte, zij het bescheiden, toename van de verwachte groeivoet van de Amerikaanse bedrijfswinsten waren van aard om beurzen naar nieuwe recordniveaus te drijven, voor zover de geopolitieke toestand dit toeliet.

De enthousiaste berichten die zowel de Amerikaanse als Chinese toponderhandelaars in oktober en november de wereld instuurden waren alleszins van aard om de Amerikaanse aandelenindices op een stratosferisch recordniveau te brengen. Zelfs de Europese beurzen, ondanks de anemische economische activiteit op het oude continent, scheerden toppen die in jaren niet meer gezien waren. Bij een positieve afloop van de handelsgesprekken kan de Europese groei immers substantieel hernemen en beurzen anticiperen nu eenmaal op het meest waarschijnlijke toekomstbeeld op dat moment.

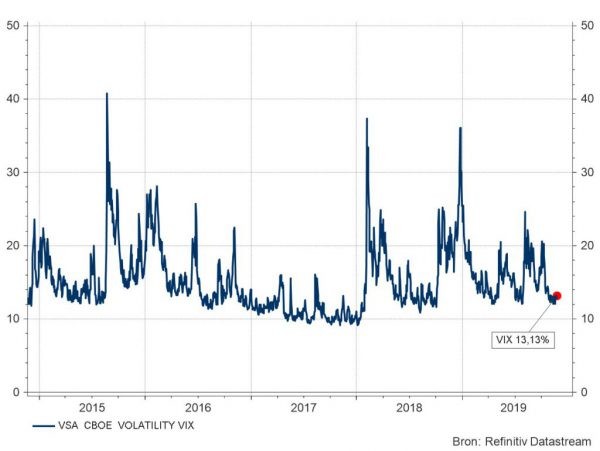

Maar dat scenario moest de laatste dagen in belangrijke mate worden bijgestuurd. De recordrace werd abrupt afgebroken, nadat er verregaande twijfel ontstond over de kans op het effectief bereiken van de eerste fase van het handelsakkoord in 2019. Dit in scherp contrast met eerdere positieve berichten die nochtans rechtstreeks kwamen van de toponderhandelaars. Maar wakkere waarnemers verwachtten zich niet aan een verregaande handelsovereenkomst en hadden enkel een tussenakkoord(je) op het oog, aangevuld met een uitstel van de importtarieven die op 15 december zouden inslaan. Vandaar dat er wel een toename van de ongerustheid is, maar geen zware ontgoocheling die een scherpe neerwaartse marktcorrectie uitlokt. Zowel de Amerikaanse als Chinese toponderhandelaars blijven immers gematigd positief en aarzelden in de voorbije dagen niet om dit aan de markten kenbaar te maken. Deze conflicterende uitspraken maken iedere waarnemer erg zenuwachtig. Vreemd genoeg vertaalt deze toegenomen nervositeit zich niet in hogere verwachte volatiliteit. Deze is immers in de afgelopen dagen nauwelijks gewijzigd.

Grafiek 2: Evolutie van de verwachte volatiliteit op de Amerikaanse beurs

Vermits we ons voor een flink deel richten op deze variabele als maatgetal voor risico, betekent dit dat we binnen onze asset-allocatie slechts een beperkte afname zien van onze aandelenexposure, die tot nu nog steeds overwogen blijft ten opzichte van onze benchmarks.

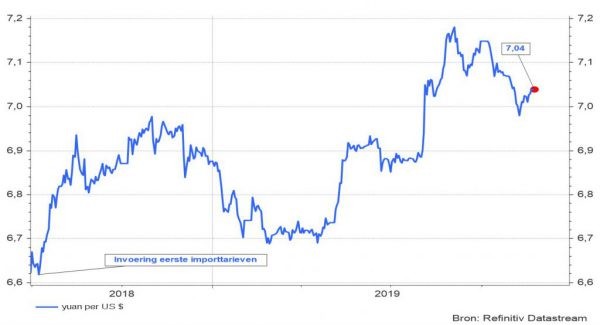

We hadden al een tijdje in de gaten dat de besprekingen eigenlijk muurvast zaten, met name over de verplichte afname van Amerikaanse landbouwproducten in ruil voor een geleidelijke afbouw van de opgelegde importtarieven. De VS zou hiermee echter zijn sterkste troef moeten afgeven, terwijl China zijn belangrijkste wapen, de yuan-wisselkoers, kan behouden. China tracht deze disproportionele toegift van de VS uit te lokken omwille van het electorale belang van de landbouwstaten voor president Trump bij de komende verkiezingen. Dit is echter wat te opzichtig uitgespeeld door de Chinese delegatie en lijkt erop – zoals een lokaal politicus het ooit gevat wist te omschrijven – dat men op jacht ging met de fanfare op kop. Zo lijkt een uitstel naar 2020 zelfs steeds meer op een afstel.

Onze kanarie in de koolmijn, de yuan-USD-wisselkoers, fluit al enkele dagen minder vrolijk, maar de Chinese valuta houdt zich relatief kranig en gleed slechts enkele basispunten af van de niveaus van vorige week, toen een positieve ondertoon overheerste.

Grafiek 3: Yuan/USD wisselkoers

De beurspret werd pas echt bedorven toen het Amerikaanse parlement een wetsvoorstel unaniem goedkeurde dat de betogers in Hong Kong ondersteunt en de Chinese overheid waarschuwt om geen buitensporig geweld te gebruiken. Los van de humanitaire aspecten van deze zaak kan dit voor de Chinese onderhandelaars een voorwendsel zijn om de gesprekken definitief af te blazen waardoor de gevreesde additionele importtarieven op 15 december zullen inslaan die op hun beurt tegenmaatregelen zullen uitlokken. Dergelijke reacties zijn er veelvuldig geweest in het verleden, vooral dan over het statuut van Taiwan. Wellicht zal de Chinese overheid ook nu moord en brand schreeuwen over de ongepaste inmenging in haar binnenlandse aangelegenheden en – nogmaals – verwijzen naar het rabiate en hardhandige optreden van de VS bij de studentenprotesten tegen de Vietnamoorlog. We verwachten echter niet dat de handelsrelatie met de VS een voorwerp zal vormen voor Chinese tegenmaatregelen.

Het is voor de gewone sterveling quasi onmogelijk om een uitspraak te doen over de verwachte afloop van deze rechtstreekse confrontatie tussen de twee grootmachten. De wisselende kansen die aan goede en slechte scenario’s zal worden toegekend zullen in de komende weken het wel en wee van de financiële markten in belangrijke mate bepalen. Ieder rationeel mens zou al lang beslist hebben om deze onderlinge uitputtingsslag stop te zetten en de wereldeconomie niet langer meer te gijzelen. De reeds veel te lange onzekerheid over het al dan niet bereiken van een deal bracht immers intussen zoveel nadelen en verlamt het bedrijfsleven zodanig dat de voordelen van een handelsakkoord hier niet meer tegen op wegen.

Maar dat is buiten de onvoorspelbare bewoner van Witte Huis gerekend en een schromelijke onderschatting van het uithoudingsvermogen van de gemiddelde Chinees die, steunend op zijn doorgedreven nationalisme, niet opziet tegen de ontberingen van een loopgravenoorlog.

We hebben al herhaaldelijk aangegeven dat we een zeer rauw-realistisch standpunt innemen en dit ook als dusdanig doortrekken in onze asset-allocatie: we hebben geen hoop op een fundamenteel handelsakkoord, noch op een doorbraak van substantiële orde. We geven wel een realistische kans voor het afwentelen of uitstellen van de beruchte tariefverhogingen die vanaf 15 december dreigen in te slaan als een (kleine) bom, vooral omdat deze tarieven vooral Amerikaanse bedrijven zullen treffen.

Apple zou een hiervan een notoir slachtoffer zijn. Vandaar de opvallende inspanningen van Tim Cook om de president tot bedaren te brengen. Trumps toezegging dat er voor Apple een uitzonderingsmaatregel zou worden genomen om de competitiviteit ten opzichte van aartsvijand Samsung niet te benadelen, lokte echter nog meer onzekerheid uit. Gaat Trump er dan nu al vanuit dat de tarieven effectief op 15 december zullen inslaan en de huidige onderhandelingen tot niets zullen leiden? Sprak hij in voorwaardelijke zin? Of zegt hij zomaar wat? Compromitteert Cook zich niet te veel door zo nadrukkelijk aan te schurken bij Trump?

Intussen werd de voorzitter van de Amerikaanse centrale bank op de koffie (of thee) gevraagd bij president. Niet voor de gezelligheid maar om er op een fikse bolwassing te worden getrakteerd. Powell zag de bui al hangen en had vooraf nog snel een mededeling de media ingestuurd dat de Federal Reserve zich enkel op objectieve en niet op politieke criteria zal baseren bij het uitstippelen van zijn rentebeleid.

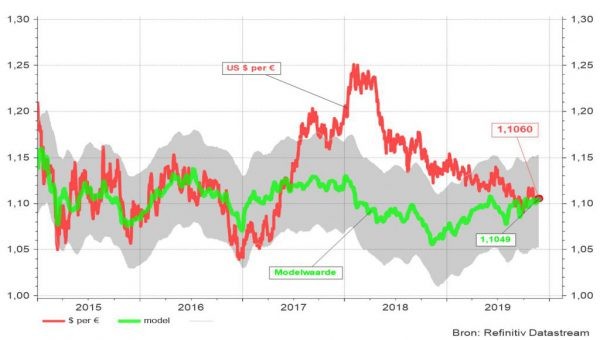

Trump drong echter nogmaals aan op substantieel lagere beleidsrente om de dollar in waarde te laten dalen ten opzichte van de euro en de yen om hiermee de Amerikaanse bedrijven een extra concurrentieel voordeel te bezorgen. Met lagere Amerikaanse kortetermijntarieven zal men deze doelstelling echter niet bereiken. Integendeel, een dergelijke maatregel werkt immers compleet averechts. Door de beleidsrente naar een artificieel laag peil te duwen in de VS zal men de Amerikaanse economische groei tot een onverantwoord hoog niveau opjagen. Hierdoor zal de inflatie en de rente op langetermijnplaatsingen sterk toenemen. Voor één keertje scharen we ons achter de Fed-voorzitter …

Bij de bepaling van wisselkoersen speelt de kortetermijnrente immers niet de eerste viool. De koers van de dollar ten opzichte van de yen, euro en yuan wordt vooral bepaald door de onderlinge verschillen in de rente op lange termijn waardoor de strategische zet die Trump voorstelt resulteert in een drastische versteviging van de Amerikaanse munt.

De wisselkoers van de VS $ ten opzichte van de euro vertoont overigens een opmerkelijke objectiviteit. Door zich pal op onze modelwaarde te richten, geeft de greenback aan zich volledig conform op te stellen met verwachte rente- en inflatieverschillen.

Grafiek 4: VS $ per euro wisselkoers, in vergelijking met onze modelwaarde

We kijken halsreikend uit naar de toekomst waarin we hopen om politieke analyses achter ons te kunnen laten om ons te concentreren op economische data en verwachtingen. Maar met de Amerikaanse presidentverkiezingen die nadrukkelijk aan de deur staan te kloppen, is dit wellicht ijdele hoop.

(1) MSCI-wereldindex, prijsindex uitgedrukt in lokale munt. Inclusief dividenden en uitgedrukt in euro staat deze index nog 7 % hoger.

Lees meer

-

De zon gaat op in het Westen

9 december 2024Voormalig President Ronald Reagan stelde dat hij de VS als het Bijbelse Beloofde Land beschouwde, en liet er geen twijfel over bestaan dat dit in de letterlijke zin geïnterpreteerd diende te worden. Een flink deel van de Amerikaanse bevolking deelt die mening. Voor een ander deel staat de dagdagelijkse realiteit echter veraf van deze utopie. Maatschappelijke analyses wijzen op groeiende ongelijkheid, toenemende sociale problemen en een gapende kloof inzake ethische vraagstukken die leiden tot verscherpte politieke spanningen.

-

Amerika kleurt rood

6 november 2024Het lijkt erop dat Trump – met overwicht – de Amerikaanse presidentsverkiezingen van 2024 naar zich toe zal trekken. In de media werd een nek-aan-nekrace voorspeld, maar daarbij werd (voor de zoveelste keer) onvoldoende rekening gehouden met het disproportionele systeem van kiesmannen. In de voorafgaande maanden van deze stembusgang namen de financiële markten een duidelijker standpunt in waarbij aan de Republikeinse kandidaat een kans van meer dan 70 % werd toegekend.

-

Tussen droom en bedrijfsresultaat

23 oktober 2024Wie in de jaren 80 op een willekeurige luchthaven was gestrand, kon de tijd doden met het lezen van tientallen bedrijfsmagazines, gedrukt op blinkend papier, die erop wezen dat een Japanse hegemonie in het internationale zakenleven nakend was. Die werd aangevuurd door een ongehinderde expansie en succesrijke exportproducten.