- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Bevrijdingsfeest

30 april 2020

Na de bekendmaking van de (voorlopige?) data waarop de ophokplicht geleidelijk wordt afgebouwd, zal het moeilijk zijn om hierop terug te komen. Het vermanende vingertje van een minister of een viroloog zal deze keer niet helpen, zelfs niet wanneer het risico van een heropflakkering van het virus hierdoor toeneemt.

De ongeziene maatregelen die in de afgelopen periode werden opgelegd hebben intussen de nodige tijd gekregen om hun effectiviteit te bewijzen. Bij de afweging tussen de immense economische kostprijs en de gevaren voor de volksgezondheid, begint – alleszins in de perceptie – het eerste element meer en meer door te wegen. Mits de gepaste beschermende maatregelen moet men geleidelijk – maar zonder verder dralen – terugkeren naar een min of meer normale situatie.

Zoniet dreigt een fundamentele ontwrichting van de economie die we in jaren niet meer goedgemaakt krijgen. Met een krimp in het bbp van respectievelijk 4,8 % in de VS, 6 % in Frankrijk, 5,2 % in Spanje en 9,3 % in Italië moet men zich niet al te veel illusies maken over hoe lang we onze economie nog kunnen verstikken. Mondmaskers op, handschoenen aan en vooruit ermee, zonder zeuren.

Men mag ook niet te lang wachten met de evaluatie van de opgelegde maatregelen. Dit zeker niet om een schuldvraag te stellen, maar wel om te zien welke van deze dure maatregelen efficiënt waren bij het terugdringen van de virusinfecties, welke alleen maar veel geld en moeite hebben gekost en welke het probleem hebben verergerd.

We moeten op korte termijn – zoals bij elke systeemcrisis, in de financiële sector of bij de gezondheidszorg – ook een antwoord krijgen op de vragen in welke context dit ongedierte zich sluimerend en ongestoord kon ontwikkelen. Hoe had de verspreiding beter kunnen worden afgeremd? Wat moet er gebeuren opdat de biologische bom niet meer ontploft, zoals dat het geval was in Italië, Spanje en New York?

Intussen ploegde de boer voort en klommen de wereldbeurzen verder op de ladder van hun herstel. Wat een branie. Dit wekt bewondering op voor de kalmte en rationaliteit waarmee deze situatie wordt benaderd – op een paar paniekerige dagen na, maar we hebben u dat toen onmiddellijk gemeld met de vraag heel even de andere kant op te kijken en dat gênante spektakel aan u te laten voorbijgaan.

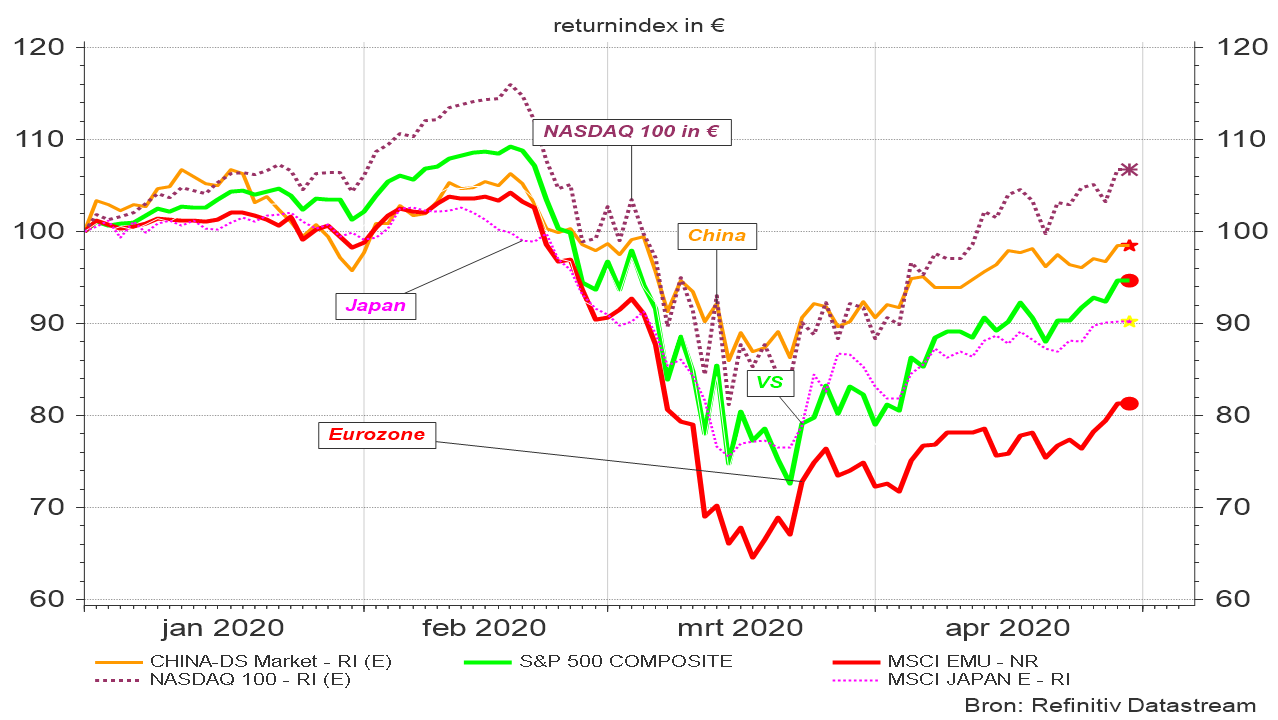

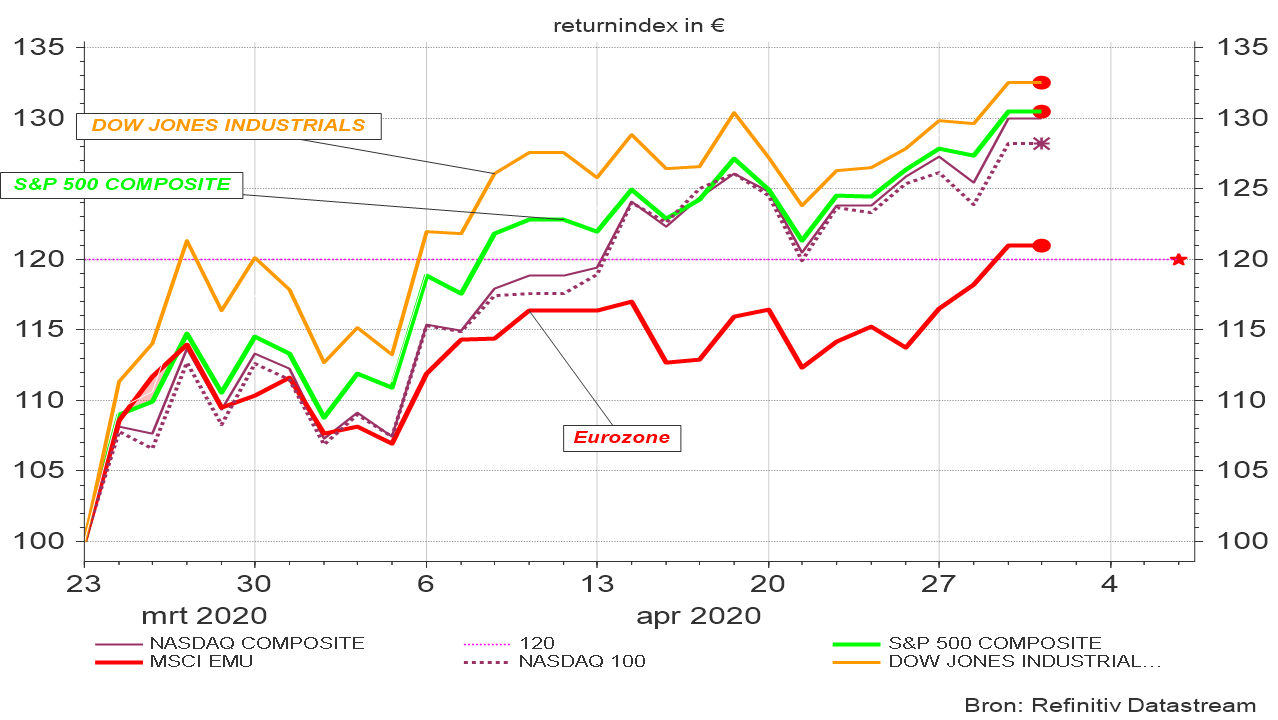

Grafiek 1: Evolutie van enkele aandelenindices (returnindex in euro)

De redenen voor de opwaartse correctie op de wereldbeurzen zijn genoegzaam gekend: lage rente en substantiële financiële stimuli, de hoop dat het virus (bijna) onder controle is gebracht, gecombineerd met het goede nieuws dat het wondermiddel van Gilead dan toch bevredigende testresultaten zou hebben afgeleverd en dat onderzoekers in Oxford en China al tegen het najaar een afdoend vaccin in het vooruitzicht stellen.

Hou er intussen wel rekening mee dat beurzen ervan uitgaan dat de economie wereldwijd terug op gang moet worden getrokken, terwijl er nog honderdduizenden actieve besmettingsgevallen zullen zijn en een heropflakkering vandaar zeer waarschijnlijk is. Maar ook dit Ardennenoffensief zal worden gekeerd.

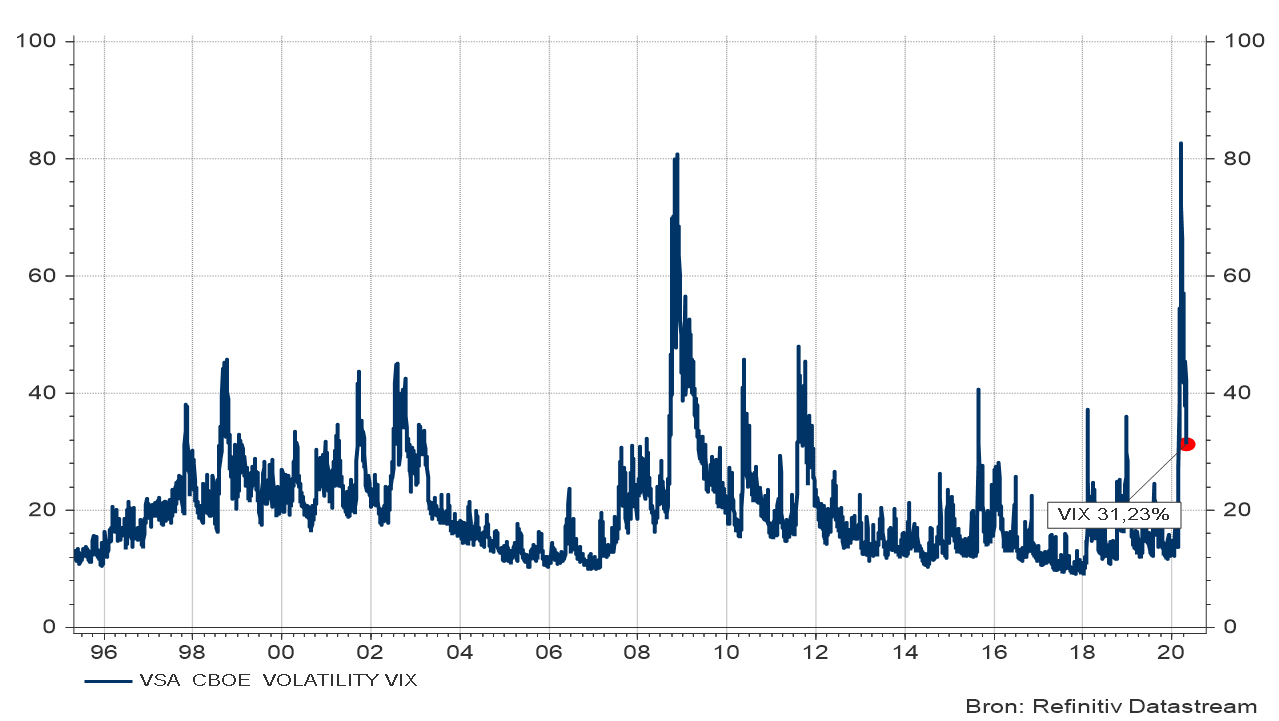

Vandaar ook dat de (verwachte) volatiliteitsgraad op de financiële markten vrij hoog blijft. Het huidige niveau van (ongeveer) 30 % weerspiegelt nog steeds een (verwachte) schommelingsgraad van 2 % op dagbasis. Positivo’s als wij zijn, vertalen we dit natuurlijk niet alleen in neerwaartse maar ook opwaartse bewegingen.

Grafiek 2: Verwachte volatiliteitsgraad van de Amerikaanse aandelenbeurs.

Het is vooral opvallend dat deze beursstijgingen zich uitrollen midden een resem rampzalige economische cijfers die alle verbeelding tarten. De terugslag in de activiteitsgraad is in de meeste landen zelfs groter dan bij de financiële crisis. Terecht overigens want de laatstgenoemde is alleen kunnen uitgroeien tot zijn gekende proporties na een onwaarschijnlijke reeks van opeenvolgende politieke blunders. De coronacrisis is in economische zin veel, veel belangrijker maar in tegenstelling tot het debacle van 2008 werd nu wel vrij snel en met veel verantwoordelijkheidszin een kordate positie ingenomen.

De wereldbeurzen schudden de dramatische economische cijfers van zich af omdat ze vooral oog hebben voor het herstel vanaf het tweede semester. Men is natuurlijk niet zo naïef om te denken dat in het derde kwartaal alles meteen geremonteerd kan zijn, want er is fundamentele schade aangericht die meer tijd nodig heeft om te helen, ondanks alle steunmaatregelen.

In de VS zijn de verwachtingen van de bedrijfsresultaten voor 2020 (inclusief de huidige periode) neerwaarts gecorrigeerd met 15 %. In Europa soms met meer, soms met minder. De algemene aanblik van de terugval in de verwachte bedrijfswinsten lijkt echter op een affiche voor een horrorfilm. Niet geschikt voor te jonge kijkers.

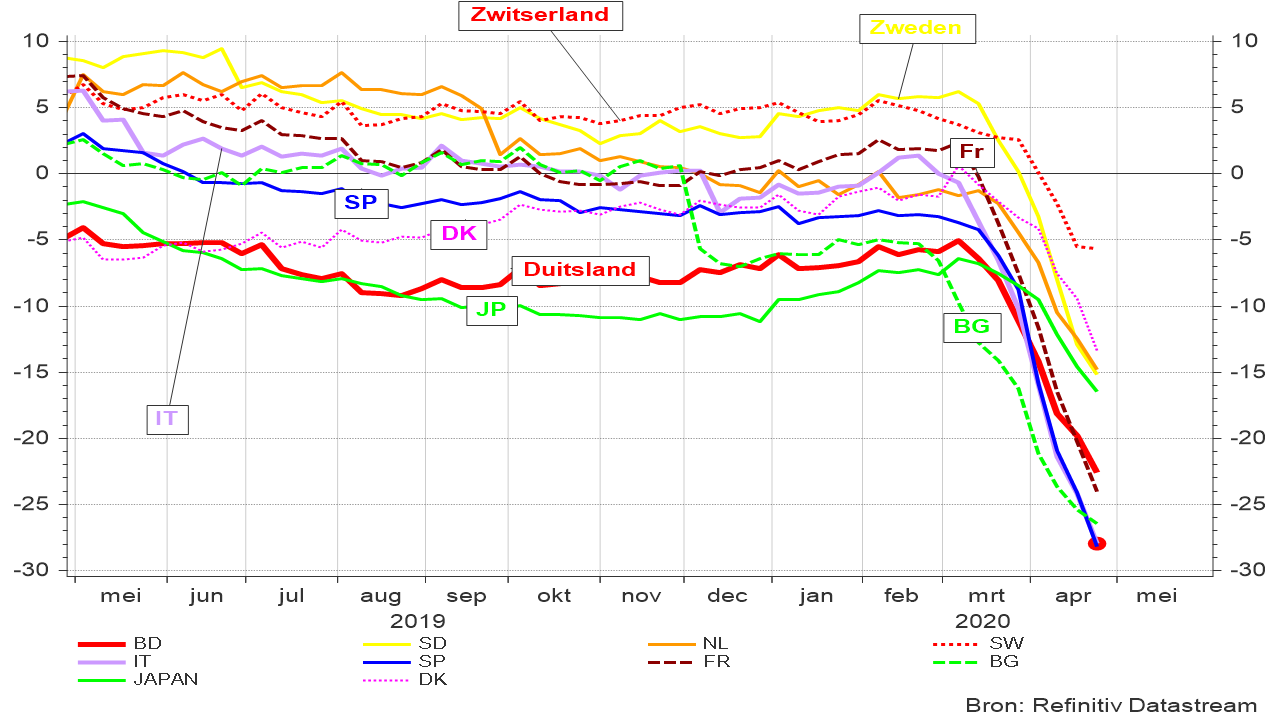

Grafiek 3: Verwachte jaar-op-jaarevolutie van Europese bedrijfsresultaten (plus Japan)

De grote intra-Europese afwijkingen ontstaan vooral op basis van sectorale specialisatie en de verschillen in de impact van de virusinfectie tussen de lidstaten. Zo bereikten Denemarken en Zwitserland vrij snel (ongeveer) hun koersniveau van eind 2019, terwijl kneusjes als Griekenland, Oostenrijk en België nog een flink stuk moeten goedmaken en de diepe impact van de infecties in Spanje en Italië een zeer zware tol vragen, zowel op menselijk als op financieel vlak.

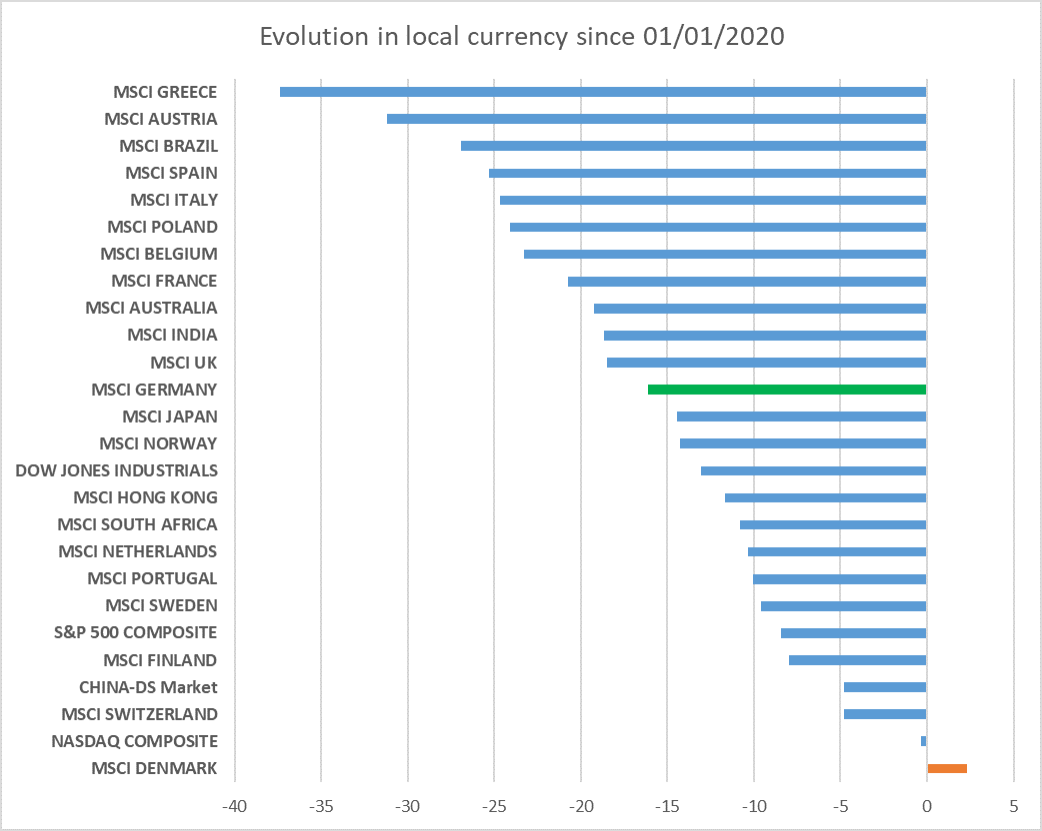

Tabel 1: Evolutie van diverse beurzen sedert 01.01.2020

In Europa blijken de economische cijfers overigens wat meer na te zinderen dan in de VS. Misschien is dat te wijten aan enige twijfel over de vastberadenheid van de politieke aanpak in het immer verdeelde Europa of staat dit in verband met de vrees dat Europa te behoedzaam zal zijn bij het heropenen van zijn economieën?

Maar uiteindelijk zijn we zeer tevreden met de robuustheid die we tot nu toe terugvinden. De meeste beurzen zijn sedert hun dieptepunt (23 maart) terug in bull territory(1) aangekomen.

Grafiek 4: Evolutie van een aantal wereldbeurzen na hun dieptepunt op 23 maart 2020.

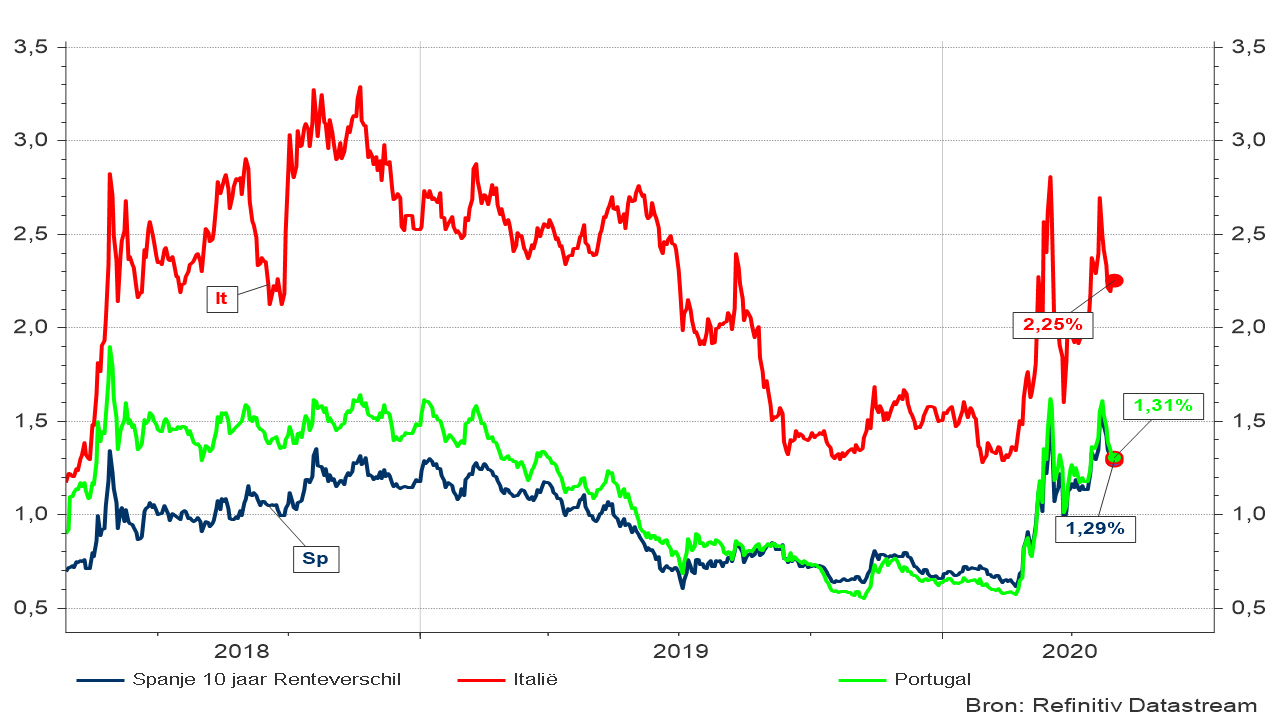

Ook in de eurozone, maar het Avondland oogt fragiel en is snel terug uit zijn lood te slaan. Deze kwetsbaarheid kan deels ook worden toegeschreven aan de vrees voor het verlagen van ratings van de meest getroffen overheden. Het voornaamste probleem lijkt zich dan ook in obligatiemarkten te bevinden, met toenemende bezorgdheid over eventuele ratingverlagingen op bedrijfsobligaties en een aantal overheden waarvan de rating zich in de gevarenzone bevindt. Eens de rating onder het BBB-niveau valt ontstaat er immers een lawine aan verkopen die ook door de monetaire overheden moeilijk kan worden afgestopt.

Deze vrees materialiseerde zich intussen in Italië nadat het ratingbureau FITCH onverwacht een verlaging van de kredietkwaliteit doorvoerde tot BBB-. Dit is erg kort bij de rand van de afgrond, met voelbare impact op de Italiaanse rente (hoger) en obligatiekoersen (lager). De gevolgen bleven nog redelijk beperkt omdat FITCH erop wees dat ze deze nieuwe rating als stabiel beschouwen, terwijl een ander bureau, Moody’s, erop wees dat Italië alles heeft gedaan wat nodig is om de situatie niet te laten ontaarden.

Grafiek 5: Evolutie van het renteverschil van Italië, Spanje en Portugal met Duitsland. Overheidsobligaties op 10 jaar.

Deze positie zal alleszins maar aangehouden blijven tot de volgende EU-top (4 mei?) waar er klare taal zal moeten worden gesproken over het voorziene steunpakket voor Europa in het algemeen en Italië in het bijzonder. Dit is de kans voor Europa’s politici om zich te bewijzen.

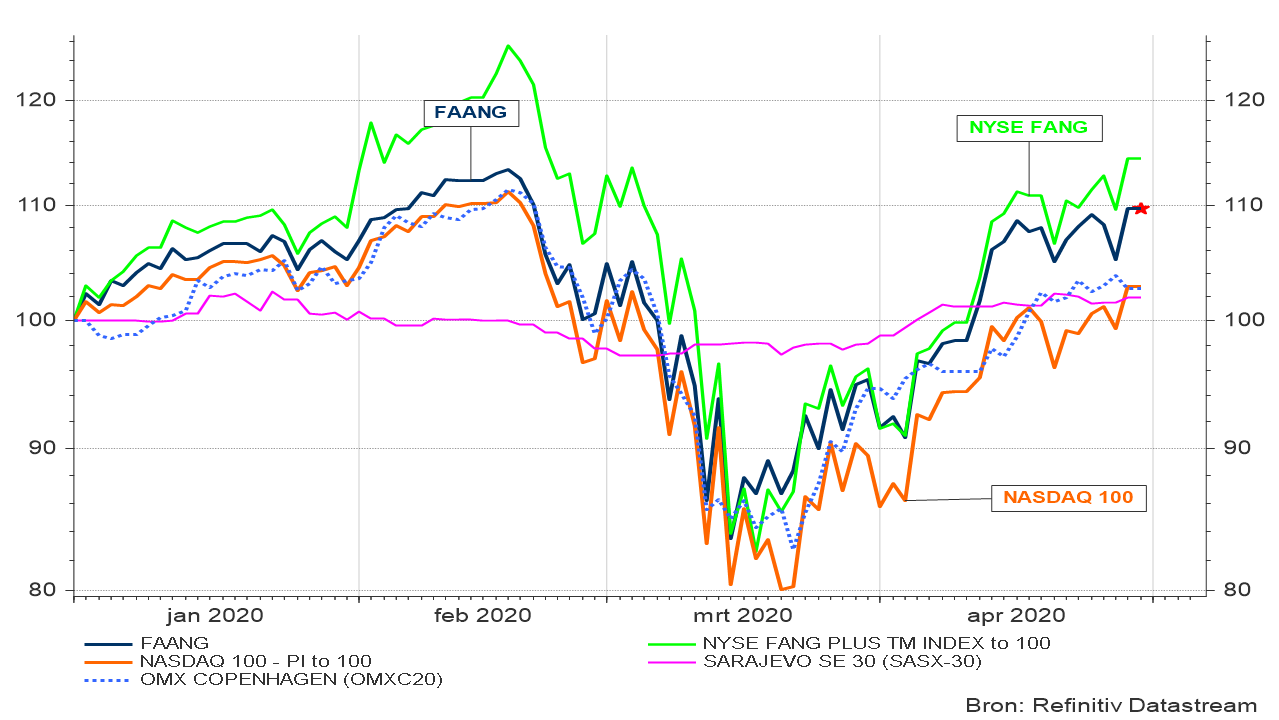

Sinds het hoogtepunt op de aandelenbeurzen dat medio februari werd opgetekend, zijn er tot nu toe weinig of geen positieve prestaties af te lezen. Sinds het jaarbegin kunnen er enkel stijgingen worden opgetekend op de technologiebeurs Nasdaq (100), in Denemarken en oh ja, op de beurs van Sarajevo …

Wanneer we echter ook deelindices in kaart brengen, dan zijn de prestaties van de FAANG(2) en NYSE FANG PLUS(3)-index erg opvallend. Aan deze aandelen werd al eerder toegedicht dat ze de nieuwe richting van de economie bepaalden. Hun krachtdadigheid tijdens deze oorlogsperiode onderstreept dat nog meer.

Grafiek 6: Evolutie van FAANG, NYSE FANG index plus, NASDAQ 100 en de beurzen van Kopenhagen en Sarajevo.

President Trump is intussen teruggekeerd naar zijn oude strategie: iemand zoeken om de schuld aan te geven. Het hele coronagedoe is slechts een complot van de Chinezen om zijn herverkiezing te dwarsbomen … Maar aan dit laatste levert de betrokkene vooral zelf goed werk met zijn compleet absurde uitspraken over de huis-, tuin- en keukenmiddelen waarmee dit virus kan worden bestreden.

Alleszins zal de Amerikaanse economie ergens in mei moeten worden opengetrokken. Zeer riskant want op dat moment zal het aantal geïnfecteerden zich nog tussen de 100.000 en 200.000 bevinden. Die moedige beslissing laat het –naar eigen zeggen – stabiele genie, liever aan anderen over.

In onze contreien zal, na de roes van de bevrijdingsfeesten die nu worden voorbereid, snel een fase van wraak volgen, die aanleiding geeft tot represailles op diegenen die met hun egoïstische wangedrag de verregaande inspanningen van vele anderen in gevaar brachten. In principe vragen wij in dergelijke omstandigheden om de gepaste straffen, met enig begrip voor de context en met een ondertoon van vergevensgezindheid. We moeten nu eenmaal samen verder.

In dit geval doen we dit niet. Wij pleiten voor korte processen, zonder al te veel nuancering om nadien de allerstrengste straffen op te leggen aan diegenen die meeheulden met de vijand en hiermee de gezondheid van anderen in gevaar brachten en de inspanningen van zoveel moedigen in de zorg- en distributiesector respectloos naast zich neerlegden.

Zonder pardon tegen de muur, die volksverraders, om ze dan naar hartenlust te bekogelen met al het gehamsterde toiletpapier dat we in hun kelders hebben teruggevonden.

(1) Na een stijging van 20 % sedert het dieptepunt ontstaat een nieuwe bull market.

(2) Facebook, Amazon, Apple, Netflix en Google

(3) Facebook, Amazon, Apple, Netflix en Google, aangevuld met onder andere NVIDIA, Alibaba, Twitter, Baidu en Tesla.

Lees meer

-

Dringend gezocht: Goed nieuws (M/V). Voor onmiddellijke aanwerving. Uitstekende vergoeding.

24 april 2020Wij willen graag ons steentje bijdrage aan de ontwikkeling van het aanbod op de arbeidsmarkt, zeker nu de aandelenbeurzen de meeste positieve elementen al in hun koersniveau hebben verwerkt en geconfronteerd worden met enkele tijdelijke obstakels op hun opwaartse pad.

-

Dringend gezocht: Zondebok (M/V). Geen ervaring nodig.

17 april 2020Omdat een wanhopig volk een bedreiging kan vormen voor elk regime, gaf de overheid aan het meest gerenommeerde wetenschappelijke instituut van zijn tijd de opdracht om de oorzaken te achterhalen – en zo mogelijk een remedie uit te werken – voor de pestepidemie die in het hele land talloze slachtoffers maakte. Na grondig onderzoek kwam het team van onderzoekers van de Sorbonne tot de eenduidige conclusie dat omwille van een ongunstige stand van de planeten (Saturnus en Jupiter in het bijzonder) moerasgassen waren vrijgekomen die de vreselijke ziekte hadden opgewekt .

-

Voorzichtig optimisme

8 april 2020De natuur herinnerde ons met harde hand aan haar fundamentele wetten maar voorziet ook in een helingsproces. Ook het virus zal uiteindelijk moeten gehoorzamen en zich plooien naar de regels van de statistiek.