- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Don’t look back in anger

22 december 2020

Ieder jaar houdt wel zijn onaangename verrassing in petto maar wat 2020 voor ons te bieden had, sloeg iedereen met verstomming door ons een met een pandemie te confronteren, die in deze intensiteit in een eeuw niet meer was waargenomen. Het hallucinante aantal slachtoffers verwacht je in deze orde van grootte alleen tijdens oorlogsjaren.

De vrees dat de gezondheidsinfrastructuur over onvoldoende capaciteit zou beschikken om het hoofd te bieden aan een epidemie van dergelijke omvang, bleek tot nu toe (nog) niet terecht maar de overheden zagen zich toch verplicht tot het nemen van verregaande maatregelen om de verdere verspreiding een halt toe te roepen en een implosie van de gezondheidszorg te voorkomen.

Voor de eerste golf van de pandemie konden de opgelegde maatschappelijke restricties, met diepgravende impact op het economische en sociale leven, op het nodige maatschappelijke begrip rekenen. Bij de algemeen verwachte tweede golf, na de onvermijdelijke heropeningen van de scholen in september, bleek echter snel dat de reproductiecapaciteit van het virus zelfs nog was toegenomen, zodat er meer kritische bemerkingen op de overheidsaanpak kwamen.

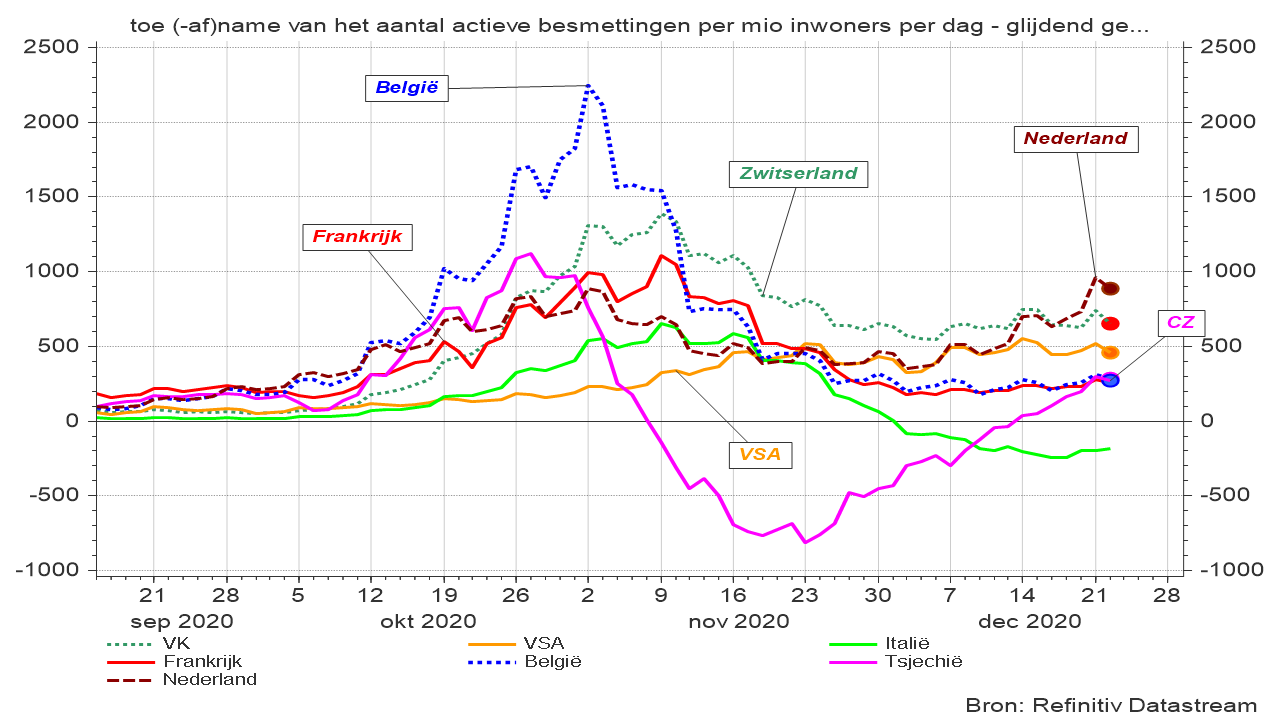

Grafiek 1: Toename van het aantal COVID-19-besmettingen

(Op deze grafiek kunt u de versnellingsgraad van het aantal besmettingen aflezen. Als deze waarden positief zijn, betekent dit dat het aantal gevallen op weekbasis verder toeneemt. Vooral de explosie in België in oktober is hoogst problematisch.)

De extreme sociale en economische kostprijs die de maatschappij bereid was te betalen, bleek slechts een relatief beperkte en hooguit tijdelijke impact te hebben gehad en hooguit nog een stabilisatie van de toestand als realistische doelstelling te hebben.

Maar er rest de maatschappij momenteel geen andere keuze dan zich opnieuw bij een gedeeltelijke lockdown neer te leggen, ondanks het teleurstellende rapport dat deze maatregel kan voorleggen. Deze keer gebeurt dit echter wel met het perspectief dat in 2021 een breed verspreide vaccinatie kan plaatsvinden, die het nemen van dergelijke economisch en sociaal verstikkende verordeningen in een latere fase overbodig moet maken.

De uitbraak van COVID-19 werd bij aanvang door de experten nog weggezet als een nieuwe uitbraak van SARS(1). Vandaar dat de beurzen het nieuws van de virale infecties in China (en in beperkte mate reeds in Italië) negeerden en zich vooral verder liet voortdrijven door de historisch lage rentevoeten en de algemeen verwachte, sterke stijging van de bedrijfsresultaten. In maart werd echter de ware dimensie van deze ramp pas echt duidelijk, nadat Europa vanuit Noord-Italië volledig werd gecontamineerd en de ziekte razendsnel opgang maakte in Noord- en Zuid-Amerika.

De beurzen kenden daarom in maart een bijzonder scherpe terugval maar rechtten hun rug toen op het einde van deze catastrofale maand bleek dat wereldwijd alle overheden zich tot elke prijs bereid verklaarden (en toonden) om de zeer schadelijke economische en financiële gevolgen te bekampen.

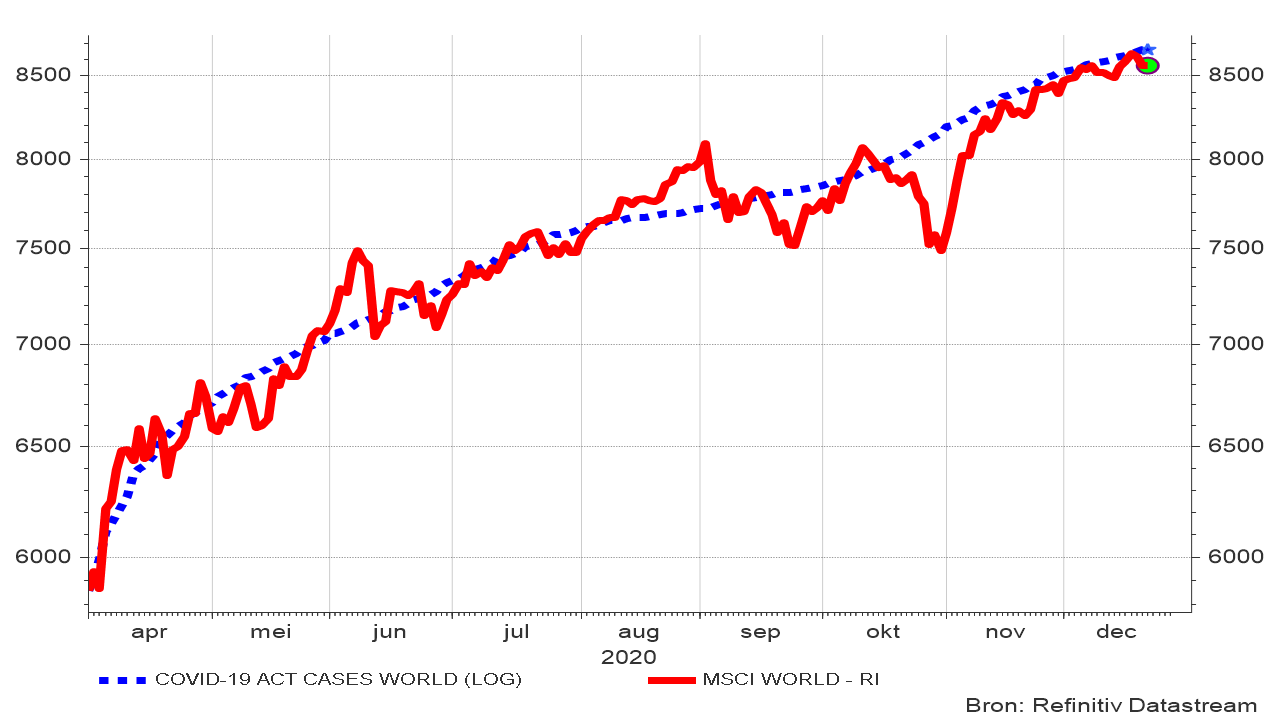

De volgende grafiek is ter zake veelzeggend. Het aantal Covid-besmettingen wordt hier in één oogopslag vergeleken met de beursevolutie. Een schoolvoordeel van de ijzersterke logica die de aandelenmarkten hanteren, waarbij de combinatie lage rentevoeten en massale economische stimuli de prijzen onvermijdelijk naar nieuwe recordniveaus stuwen.

Grafiek 2: Evolutie van het aantal COVID-19-besmettingen (log) en de wereldindex aandelen.

Zonder de minste terughoudendheid werden de ruimst denkbare budgetten uitgetrokken om de impact inzake de sterk oplopende werkloosheid, het dreigende aantal bedrijfsfalingen en een implosie van de consumptie te vermijden, na de scherpste economische terugval sedert de Grote Depressie.

De financiering van deze schuldopbouw vormt momenteel nog geen issue. Dat zal het in een latere fase ongetwijfeld wel worden maar in volle oorlogstijd moet alles op alles gezet worden om de vijand te verslaan. Na de overwinning zien we wel hoe het overheidsdeficit terugbetaald kan worden. Daarenboven klaagden we al geruime tijd voor deze crisis uitbrak, over het manifeste gebrek aan overheidsinvesteringen die het gevolg waren van de opgelegde besparingspolitiek om de eurozone te vrijwaren van een nieuwe existentiële crisis. Aan dit euvel is tenminste verholpen …

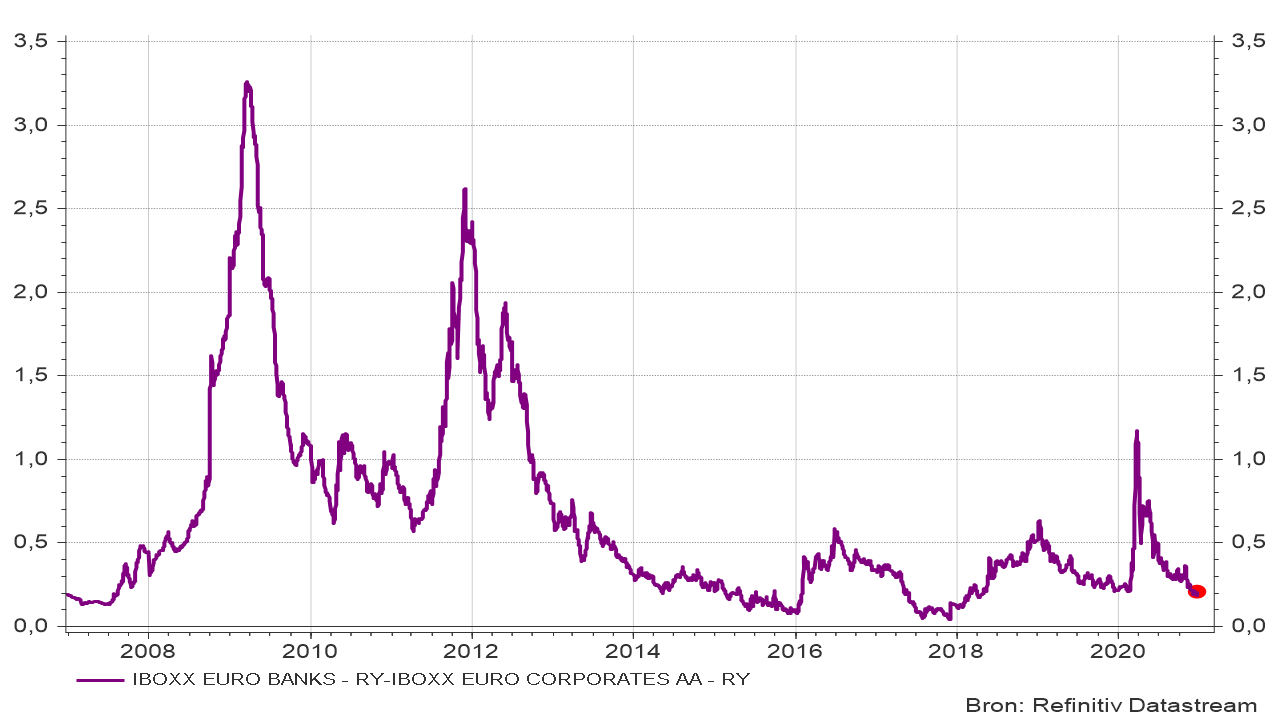

Ook in de financiële sector, die dreigde met een gelijkaardig wantrouwen te worden geconfronteerd als in 2008, toen de kredietverliezen zich opstapelden, kon een nieuwe bankencrisis afgewend worden. In tegenstelling tot de talmende en gereserveerde houding die destijds de financiële crisis onnodig verder verdiepte, voorzien de huidige maatregelen nu immers in een ongelimiteerde liquiditeitstoevoer, gecombineerd met de toezegging van de Europese centrale bank om massaal bedrijfsobligaties op te kopen, indien dit nodig zou blijken.

Grafiek 3: Renteverschil tussen Europese bancaire obligaties en obligaties met AA-rating.

(Een groter renteverschil duidt op toenemend wantrouwen ten opzichte van de banksector)

Een gelijkaardige ondersteunende houding kon worden teruggevonden in de VS, China, India en Japan, waar het beleid - kost wat kost - de economie zo snel mogelijk in een herstelfase wilde brengen en de financiële sector toeliet om vlot te blijven functioneren.

De beurzen reageerden zeer alert en recupereerden vanaf begin april snel van hun initiële verliezen. In de VS en China mochten in de zomermaanden zelfs recordniveaus worden opgetekend, die recent nog verder werden aangescherpt.

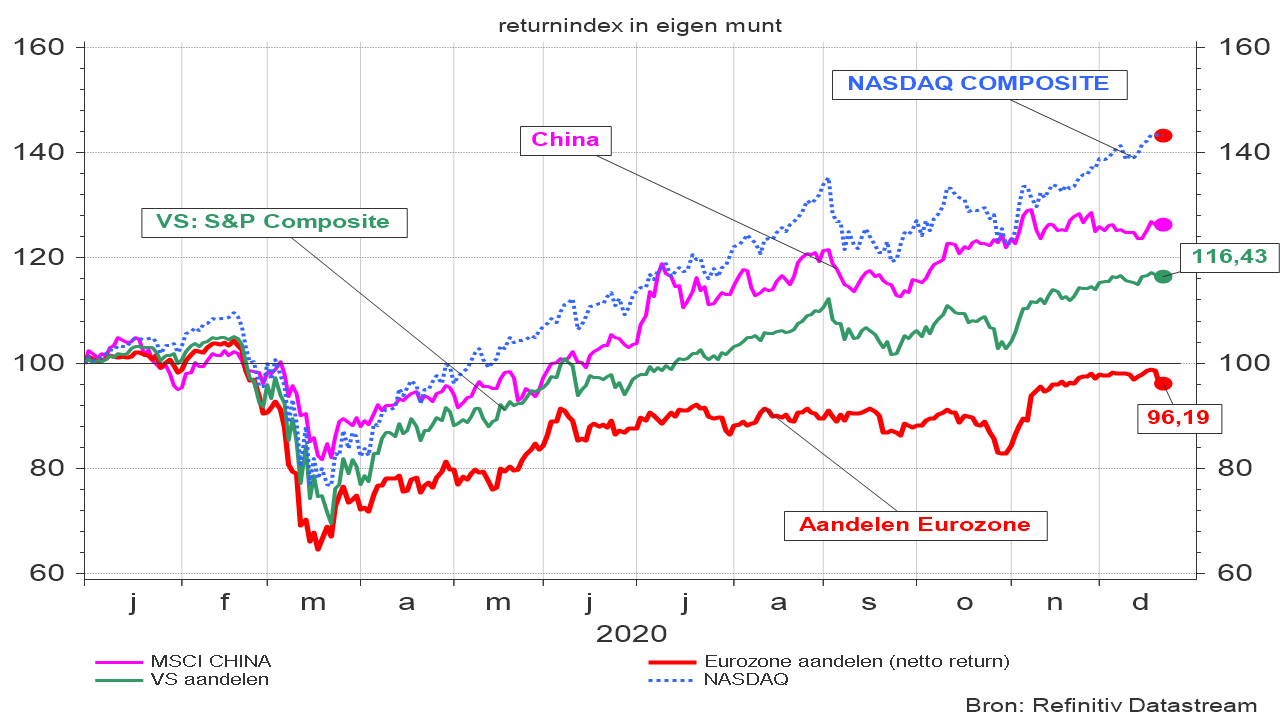

Grafiek 4: Evolutie van enkele wereldbeurzen sedert 01.2020. (Prijsindex in lokale munt)

Het succesrijke koersverloop van de Amerikaanse aandelenindices tussen maart en augustus is echter enigszins misleidend omdat de stijging in deze fase volledig toe te schrijven was aan de bijzonder sterke prestatie van een beperkt aantal bedrijven, meestal gesitueerd in de Amerikaanse technologiesector. De beurshausse van begin april tot eind augustus was in de VS toe te wijzen aan de stijging van slechts 5 aandelen (Apple, Amazon, Nvidia, Microsoft en Facebook), die instonden voor 100 % van de vooruitgang. De overige aandelen liepen er (gemiddeld) voor spek en bonen bij(2).

Het betrof echter dermate grote koersstijgingen van bedrijven met een zeer belangrijk economisch en financieel gewicht, dat de Amerikaanse beursindices in hun geheel naar recordniveaus werden getild. Wie deze aandelen niet in portefeuille had, kon echter slechts in zeer beperkte mate genieten van de beurshausse(3).

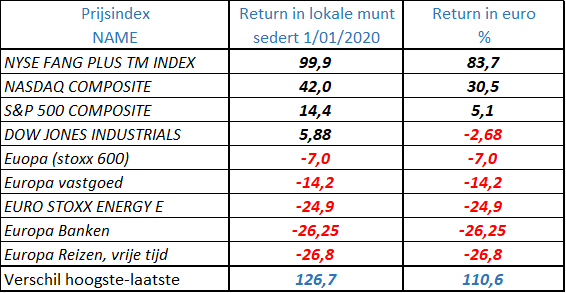

Dit verklaart ook de relatieve achterstand die de Europese aandelenindices aanvankelijk opliepen. Hun compositie bevat vanzelfsprekend deze grote technologiewaarden niet en Europa heeft een relatief groter gewicht in traditionele bankwaarden, die samen met de aandelen uit de energie- en vastgoedsector en de toeristische industrie tot de grootste verliezers behoorden.

Tabel 1. Vergelijking van enkele beursindices met opvallende prestaties in 2020

Deze extreme dispersie is recent wat bijgestuurd door de recente evoluties op de beurzen, maar heeft zijn dramatisch karakter weten te behouden. Aandelenmarkten lieten zich sedert de start van het nieuwe schooljaar wereldwijd kenmerken door een substantiële sectorrotatie, waarbij zelfs de meest in de vergetelheid verzeilde waarden uit de toeristische en banksector (tijdelijk even) opveerden. Die waren sinds het begin van dit historische jaar in bijzondere mate achtergebleven op aandelen uit de (Amerikaanse) technologiesector en bedrijven uit het digitale segment van de economie, waar onze beleggingsaccenten(4) zich voornamelijk bevinden.

Deze nieuwe fase op de wereldbeurzen hebben we echter bewust voor een flink deel aan ons laten voorbijgaan. We vonden (en vinden) het immers nog te vroeg om op deze trein te springen. We besloten nadrukkelijk om onze specifieke sectorale en thematische klemtonen te blijven behouden en de beweging in de richting van sectoren met fundamentele rendabiliteitsproblemen of een gebrek aan overtuigende investeringscase voor de nabije toekomst, zoals Europese financiële groepen, fossiele energie, vliegtuigoperatoren, hotels en reisorganisaties, te blijven negeren.

Investeerders die hun posities in robotica, digitalisering, automatisatie en beveiliging in de afgelopen weken zelfs nog hebben durven te verhogen, zouden hierbij (opnieuw) aan het langste eind kunnen trekken.

Om een sectorrotatie, zoals deze die zich sinds de tweede helft van november heeft voorgedaan te kunnen verantwoorden, moet de economie zich immers in een min of meer definitieve aanloop naar de herstelfase bevinden.

Aan deze voorwaarde is momenteel zeker nog niet voldaan. De ingrijpende impact van de tweede golf van de pandemie verplicht de overheden zelfs tot strengere maatregelen, die de economische herstelbeweging onmiskenbaar vertragen en verder uitstellen in de tijd.

In de afgelopen week zien we dan ook terug dat een meer realistische ingesteldheid de overhand krijgt waardoor deze sectorrotatie in belangrijke mate aan momentum verliest. Na de ontgoochelende cijfers over de ontwikkeling van de coronacijfers in Europa, de uitzichtloze Brexit-onderhandelingen en – vooral – de alarmerende berichten uit het VK over een nieuwe besmettelijkere virusvariant, versnelde deze neerwaartse trend.

Dit betekent tegelijkertijd ook dat onze accenten geleidelijk terug de overhand krijgen, zoals de afgelopen dagen ook manifest werd bewezen. Gesteund door onze modelmatige aanpak, werd vanaf het begin van de crisis, bij de eerste indicaties over de onvoorwaardelijke toezegging van de overheden om deze epische crisis zo snel mogelijk te compenseren, dankbaar gebruik gemaakt van de (soms spectaculaire) buitelingen op de beurzen in maart en april om onze aandelenposities in opwaartse zin bij te stellen. Hierbij werd sterk de nadruk gelegd op bedrijven die zich reeds in het verleden succesrijk toegelegd hadden op de digitale markten, technologiewaarden en aandelen die actief waren in de automatisatie, robotica en veiligheid.

In de komende weken zullen we vandaar onze positionering blijven doortrekken, totdat er effectieve tekenen van stabilisatie optreden in de verspreiding van het virus.

De voorwaarde hiertoe is dat de versnellingsgraad van de infecties afneemt en liefst zelfs negatieve waarden inneemt. We meten dit op basis van de toe- (of af-) name van het aantal infecties op weekbasis per miljoen inwoners. Wat deze statistiek betreft merken we dat er momenteel (hooguit) sprake is van een voorlopige stabilisatie, zonder enige indicatie dat er een afname in het perspectief mag worden gesteld.

Met de feestdagen en de nakende winterperiode in de onmiddellijke toekomst zal dit een sombere schaduw werpen op de financiële markten. Onze grootste bezorgdheid op korte termijn is echter weggenomen, na de politieke goedkeuring van het substantiële aanvullende pakket aan ondersteunende maatregelen in de VS. Helaas werd het positieve nieuws hierover overschaduwd door de terugslag op de Europese beurzen na het opgelegde isolement van het VK, uit vrees voor de nieuwe (waarschijnlijk) besmettelijkere variant van het virus.

Zoals dit ook in de beginfase van de pandemie het geval was, zal de huidige context opnieuw de bedrijven die actief zijn in de digitale sfeer sterk bevoordeligen ten opzichte van de klassieke economie, zoals de bank- en energiesector.

In het komende jaar vrezen we in de eerste maanden met een derde golf van COVID-19- besmettingen geconfronteerd te zullen worden, zodat de lockdown-maatregelen slechts zeer geleidelijk versoepeld kunnen worden.

Dit betekent dat we onze beleggingsaccenten tot nader order blijven behouden, wat ons overigens ook toelaat om een exposure naar aandelen aan te houden die zich licht boven het neutrale niveau bevindt. Vanuit beursstandpunt blikt men nu al vooruit op de resultaten van de komende vaccinaties en rekent men de verwachte impact van de economische en financiële stimuli reeds door in de aandelenkoers. Dit is van aard om de aandelen- en obligatiebeurzen verder te ondersteunen.

Hierbij moet u echter blijven rekening met een verhoogde volatiliteit op de financiële markten. Af en toe kan er onverwacht slecht weer komen opzetten. Houd u in voorkomend geval gerust vast aan de takken van uw kerstboom.

[1] SARS kon destijds immers relatief gemakkelijk worden afgeremd in de regio waar het onheil was uitgebroken. Het zeer ernstige karakter van de SARS-aandoening maakte snel duidelijk wie de geïnfecteerde slachtoffers waren, zodat zeer vroeg in de ontwikkeling van de epidemie kon worden ingegrepen.

Dit in scherp contrast met het minder uitgesproken ziektebeeld dat het huidige coronavirus bij aanvang aan zijn slachtoffers oplegt en precies daardoor veel bredere verspreiding mogelijk maakte, voor het werd gedetecteerd. Virologen en andere experten lieten zich door deze tactische meesterzet van het virus erg gemakkelijk op het verkeerde been zetten en alarmeerden de bevolking ruim te laat over gevaren van deze besmetting.

[2] Hierbij moet zeker gesteld worden dat de positieve bijdrage van bijvoorbeeld Paypal, Alphabet en Netflix zeker ook het vermelden waard was.

[3]Recent is deze situatie in enige mate gewijzigd. Er is vanzelfsprekend nog steeds sprake van een sterke concentratie in de vijf eerder vermelde waarden, maar de som van hun individuele bijdragen bedraagt nog slechts 60 % van de totale stijging van de Amerikaanse beurs. Dit geeft aan dat de beurshausse zich geleidelijk heeft verbreed zodat ook andere bedrijven sterk in beurswaarde zijn toegenomen, Onder meer door een substantiële bijdrage van ondernemingen zoals Walmart, AMD, Adobe, Salesfore, Qualcomm en Abbvie.

[4] Deze keuze is top-down genomen wat betreft sectoren en geografische selecties en vervolgens bottom-up ingevuld op basis van ons kwaliteit-gedreven selectiemodel voor individuele aandelen.

Lees meer

-

50 pond sterling

11 december 2020U zal ons geen traan hebben weten plengen bij de aankondiging dat het VK de Europese Unie wenste te verlaten. Het bood een dubbel voordeel: enerzijds was de EU verlost van een lidstaat die van het systematisch neen-zeggen een uithoudingssport had gemaakt. Anderzijds was dit een nuttige wake-upcall voor Europa.

-

Stop making sense

7 december 2020De wereldbeurzen rijgen de topnoteringen (tegen een recordtempo) aan elkaar, vooral gedreven door de vooruitgang op de Amerikaanse beurzen. Maar ook elders laten de aandelenindices zich niet onbetuigd met een historische koersklim in november. De vooruitgang op de wereldbeurzen is des te hoopgevender omdat ze breed gedragen is over uiteenlopende sectoren heen en minder afhankelijk geworden is van de prestatie van een beperkt aantal topnamen.

-

De Dow Jones Industrials return-index sloot zonet af op 3.569.801 punten

25 november 2020Neen, u heeft geen (nieuwe) leesbril nodig en wij geen beter rekenapparaat. Het feit dat de Dow Jones Industrials prijsindex op 25 november ’20 afsloot boven het mythische niveau van 30.000 punten, vormt terecht een lichtpunt in het wereldnieuws. Maar dat de returnindex van 30 belangrijke Amerikaanse aandelen reeds geruime tijd boven de 3 miljoen punten (!) zweeft, krijgt ten onrechte geen aandacht.