- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Oops! He did it again ...

12 juni 2020

Geen mens op aarde kan hem dit nadoen. Nadat de wereldleiders (voor één keer) eenduidig hebben gekozen voor een krachtig herstelbeleid en de beurzen hier enthousiast op reageerden1, zorgde de Fed-voorzitter met een paar volzinnen voor een stevige onweersbui, hagel en bliksem incluis.

Jay Powell is wat dat betreft niet aan zijn proefstuk toe en – het moet gezegd – ieder woord dat hij uitspreekt, wordt met de nodige argwaan beluisterd, na het debacle dat hij in het 4de kwartaal van 2018, geheel op eigen houtje, wist te creëren. De financiële markten zijn vooral beducht voor zijn neiging om starre, onbuigzame, mechanische regels op te leggen en hieraan te blijven vasthouden, ondanks de economische realiteit die in een andere richting wijst. Met zijn meest recente toespraak op maandag 10 juni wist hij zo opnieuw angst en verderf te zaaien en liet hij onbedoeld een kleine orkaan los over de wereldmarkten, die de nog verse herinneringen aan de turbulente weken in maart terug voor de geest brachten.

Maar wat was er dan zo ergerlijk aan wat de man nu zei, dat het recht in het verkeerde keelgat schoot van de aandelenmarkten? Hij stelde immers eigenlijk alleen maar dat hij er niet aan denkt om er zelfs maar aan te denken om de beleidsrente op te trekken. Dit maar om iedereen gerust te stellen dat de Fed niet van plan is om in de nabije toekomst een ingebeeld inflatiespook te gaan bestrijden met hogere rente, ten koste van het economische herstel. Maar wie maakt zich daar momenteel eigenlijk zorgen over?

En dan liep het grondig mis. De voorzitter van de Amerikaanse centrale bank motiveerde zijn standpunt door te wijzen op het bijzonder grimmige toekomstscenario dat hij voor ogen had, met een traag en moeizaam economisch herstel en een werkloosheidsgraad die zich pas tegen eind 2022 terug rond 5,5 % zou bevinden. Dit is een veel somberder beeld dan de meeste analisten naar voren schuiven, waarbij tegen medio volgend jaar reeds een substantiële inhaalbeweging en dito herstel van de werkgelegenheid wordt voorzien. Hierbij overigens gesterkt door de laatste statistieken op het vlak van conjuncturele ontwikkeling en werkgelegenheid.

Tegen deze achtergrond werken de bedarend bedoelde woorden van voorzitter Powell volledig averechts. Het beloofde vasthouden aan de nul-rente klinkt dan plots immers helemaal anders: Dit betekent dat de centrale bank niet bereid is om de beleidsrente te wijzigen. Dus ook niet te verlagen, zelfs wanneer de economische context hierom zou smeken…

Dit duidt op een grote inconsistentie in het - o zo belangrijke - Amerikaanse monetaire beleid: De Fed-voorzitter geeft een veel grimmiger beeld van de verwachte economische evolutie maar weigert tegelijk om hieraan de nodige gevolgen inzake het monetaire beleid te koppelen. In beurstermen betekent dit terug naar af …

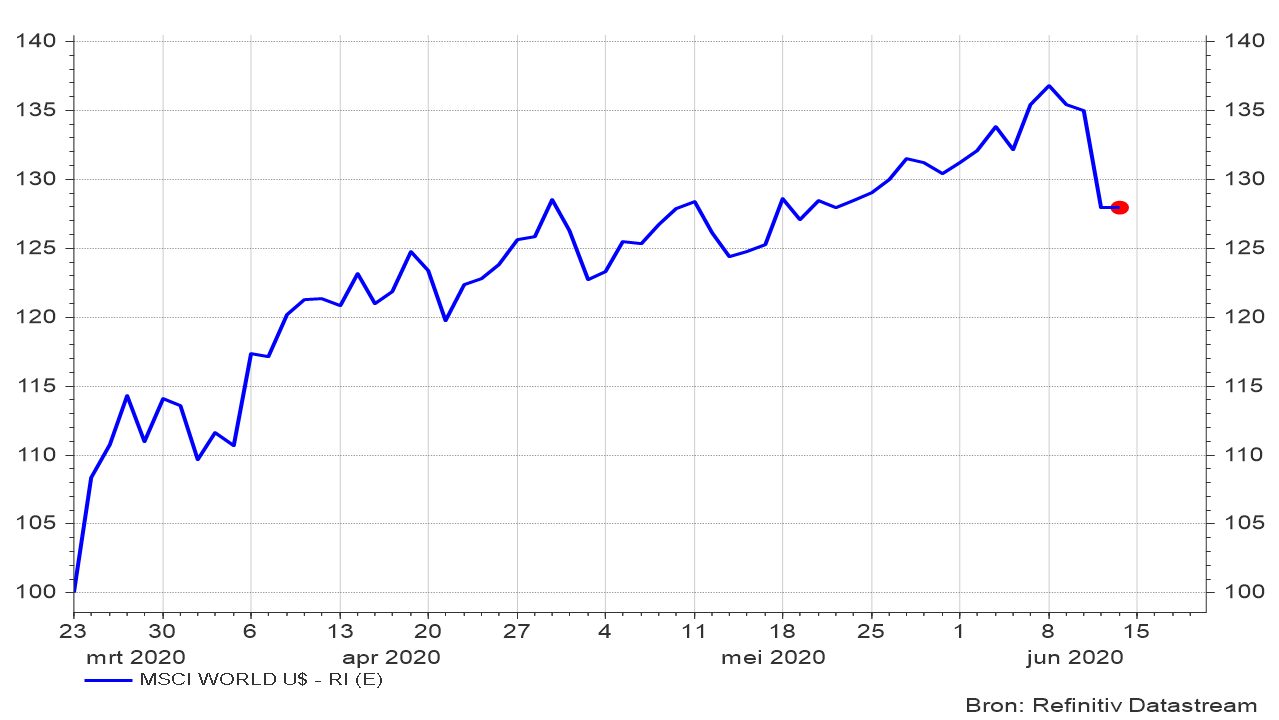

Grafiek 1: Evolutie wereldindex aandelen (netto return, in euro) sedert 23.03.2020

De wereldmarkten maakten dan ook een snoekduik van gemiddeld zo’n 5 tot 6 %. Deze correctie kwam overigens niet helemaal onverwacht, omdat in de voorafgaande dagen de (terechte) stijgingen uit de technologiesector zich begonnen te vertalen in ongemotiveerde stijgingen van bankaandelen en bedrijven uit traditionele sectoren. Dergelijke bewegingen kunnen ons niet verleiden. Wij bleven vasthouden aan onze specifieke keuzes en accenten en noemden dit niet voor niets smalend een junk rally. Een typisch laat-cyclisch fenomeen, wat er meestal op wijst dat er een algemene (tijdelijke) neerwaartse correctie aan de deur staat te kloppen. Het moment waarop dit zich realiseert is echter niet voorspelbaar.

Zoals steeds moet je bij een communiqué van de Amerikaanse centrale bank tussen de regels lezen: Powell wil niet in de positie van de voormalige ECB-voorzitter Draghi worden geschoven, die het hele Europese herstelbeleid na 2008 en (vooral) 2011 op de schouders geschoven kreeg, terwijl de overheden de vinger op de knip hielden. Vandaar de stugge houding van de Amerikaanse bank: Ook de overheid moet bijdragen. Maar is er iemand die hieraan momenteel twijfelt … ? De infrastructuur is quasi ongeschonden en de economie kan relatief snel terug opstarten.

We mogen natuurlijk niet alle schuld voor de terugslag op de beurzen in de schoenen van de Fed-voorzitter (en zijn speechschrijver) schuiven.

De cijfers over de ontwikkeling van de dodelijke griepepidemie in de VS blijven de meeste waarnemers onaangenaam verbazen en de schrik voor een komende tweede golf zit er diep in. Wij willen hier graag nog een schepje bovenop doen: Op basis van wat rekenwerk zagen we deze tweede golf wel aankomen, maar echt onrustbarend is het feit dat deze toeslaat terwijl de eerste golf nog over het land rolt en veel langer duurt dan in China en Europa. Dit wakkert de vrees aan dat er een nieuwe lockdown staat aan te komen of dat de geplande heropening substantiële vertraging zou oplopen.

Maar deze vrees is niet terecht. Ondanks de oplopende menselijke tol heeft de VS weinig keuze. China en (zelfs) Europa staan immers al een flinke stap verder en de VS dreigt te veel economische achterstand op te lopen. De machtigste Amerikaanse minister, Steven Mnuchin, was er dan ook snel bij om aan te geven dat er geen nieuwe lockdown komt, zelfs niet bij een tweede golf van infecties, zelfs niet bij de derde golf, die in september wordt verwacht.

Maar ook de financiële markten dragen enige verantwoordelijkheid. Het verwachte economische herstel werd in de afgelopen weken al grotendeels in de aandelenkoersen verrekend. Vandaar het krachtige herstel van de wereldbeurzen. Op zich is daar niks mis mee, maar de beurzen hebben hierdoor weinig of geen buffer wanneer het toekomstscenario er plots wat minder gunstig lijkt uit te zien.

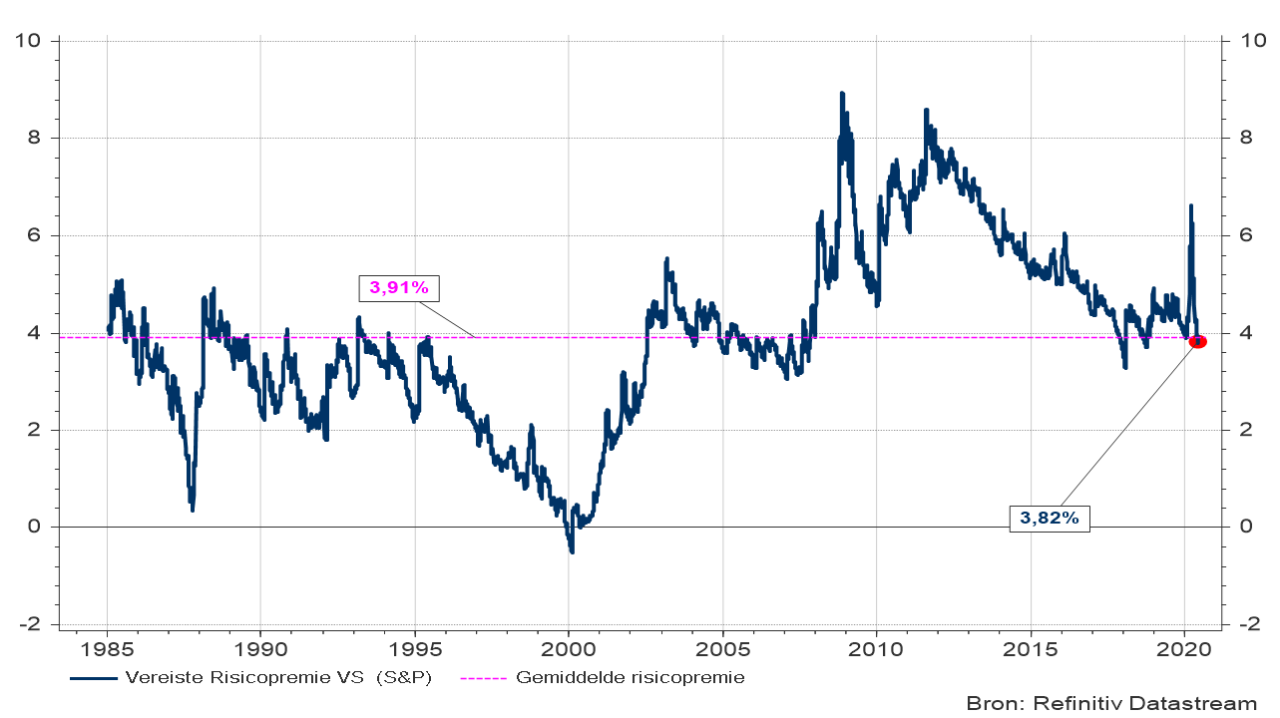

In financieel-technische termen gesteld: De vereiste risicopremie, die moet instaan als stootkussen voor toekomstige risico’s, bevindt zich ‘slechts’ op haar langjarig gemiddelde. Hiermee wordt aangegeven dat men uitgaat van een normale economische activiteitsgraad in de zeer nabije toekomst. Door een gebrek aan bufferruimte, zal echter de minste wijziging aan dit vooruitzicht van aard zijn om belangrijke financiële schade te veroorzaken.

Grafiek 2: Vereiste risicopremie in de VS

We blijven echter overtuigd van een geleidelijk, maar substantieel herstel van de wereldeconomie, zodat deze neerwaartse koersschommelingen vrij snel gecorrigeerd zullen worden.

Kort gesteld: de Grote Beroerte is zeker nog niet voorbij en er moet vanzelfsprekend rekening worden gehouden met de gevolgen van een nieuwe golf van virale infecties, maar de economie zal flexibel genoeg zijn om de ontzagwekkende financiële stimuli en de extreem lage rente te vertalen in een betekenisvolle recuperatie. De commentaren van de Fed hieromtrent zijn vooral geïnspireerd door haar eigen politieke agenda. Eens de markten dit ten volle beseffen, zal het herstel op de beurzen zich geleidelijk voortzetten.

Kijk hierbij ook eens naar de goede kant. Momenteel gaat er bijzonder weinig politieke aandacht uit naar het Chinees-Amerikaanse handelsconflict. Meer nog, intussen is de yuan-wisselkoers verstevigd en dat is wat ons betreft het voornaamste teken van goede wil van de Chinese overheid om dit geschil niet (opnieuw) te laten escaleren. Maar president Trump wil zijn herverkiezingscampagne kortelings nieuw leven inblazen. Het zou ons daarbij niet verwonderen dat hij dit thema terug op de agenda plaatst om de aandacht af te leiden van het Amerikaanse debacle in de gezondheidszorg en van de binnenlandse onlusten.

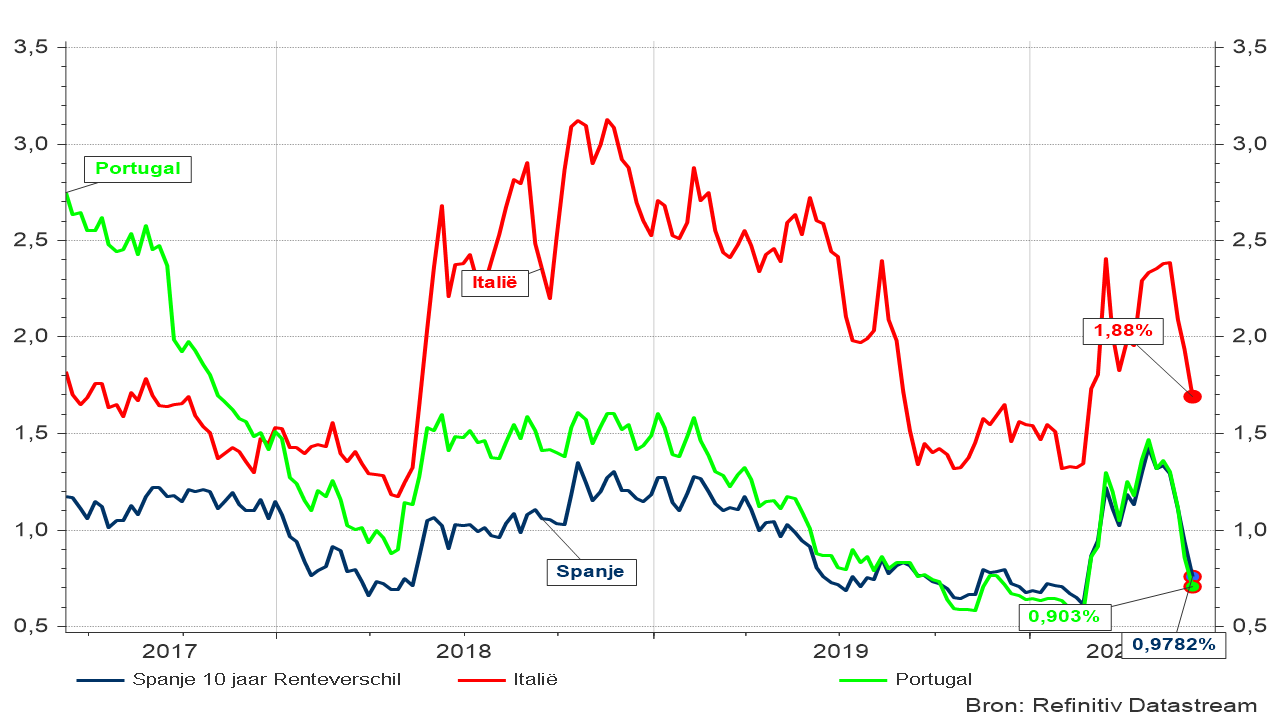

De eurozone heeft ons anderzijds zeer positief verrast met de eendrachtige en substantiële verhoging van het voorziene steunpakket om de Europese economieën uit het slop te trekken. Het bijkomende gevolg hiervan is dat de renteverschillen tussen Italië, Spanje en Portugal met Duitsland verder zijn ingekrompen, wat vanzelfsprekend posities in obligaties uit de kwetsbare, zuidelijke onderbuik van Europa geen kwaad heeft gedaan.

Grafiek 3: Verschillen in rente op 10 jarige overheidsobligaties met Duitsland

Ook bedrijfsobligaties met een wat lagere kredietrating hebben de belofte van de ECB om ook hun koersen te ondersteunen, in positieve zin weten te vertalen. Hierdoor is meteen ook onze interesse in goed gediversifieerde high yield posities terug opgewekt.

De extreem lage rentetarieven en ongeziene financiële stimuli zullen de wereldeconomie in staat stellen om een substantiële remonte mogelijk te maken. Een evenwichtige positionering in aandelen blijft de meest uitgesproken keuze, mits hierbij de juiste accenten worden gelegd, zoals in technologie, gezondheidszorg, veiligheidsvoorzieningen, digitalisering en automatisatie.

De lage risicopremie zette ons echter in de afgelopen weken (terecht) aan om een licht onderwogen positie in aandelen aan te nemen.

[1] Met een indrukwekkende klim van meer dan 30 % sedert het dieptepunt van 23 maart 2020. Waar deze iconische tv-serie uit de vervlogen jaren ’80 haar verrassende succes precies aan te danken had, was ook voor de makers ervan niet meteen duidelijk. Feit is alleszins dat slechts een zeldzame keer ‘Dallas’ niet terug te vinden was op de eerste plaats van de kijkcijfers.

Lees meer

-

De wonderbaarlijke terugkeer van Bobby Ewing (en de aandelenbeurzen) 2.0

5 juni 2020Ondanks de grimmigste economische cijfers sedert de Grote Depressie wisten de aandelen- en obligatiemarkten in eerste fase de schade te beperken en vervolgens zeer goed stand te houden. Nadien werd echter een belangrijke herstelbeweging ingezet.

-

De Grote Beroerte

28 mei 2020De huidige epische inzinking heeft zelfs nog geen roepnaam, laat staan iets officieels om mee door het leven te gaan. Om aan dit euvel te verhelpen, stellen wij u als benaming voor: De Grote Beroerte.

-

Zwaar accent

8 mei 2020De verleiding is telkens weer erg groot om de meest recente gebeurtenissen te extrapoleren en fundamentele vertekeningen aan te brengen aan de compositie van een investeringsportefeuille. Hierdoor worden specifieke accenten gelegd en beschermende maatregelen genomen voor risico’s die zich in het verleden onverwacht voordeden maar die zich vanzelfsprekend niet noodzakelijk op een gelijkaardige wijze herhalen in de toekomst.