- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Terug naar obligatieland

28 november 2022

De paniekerige reactie van de centrale banken leidde tot een verschroeiende versnelling van de beleidsrente in de VS, die ook de ECB verplichtte tot scherpe verhogingen van haar depositietarieven. Alle verzuchtingen ten spijt rest ons enkel nog de vraag hoelang en tot hoever deze uitspatting zich nog zal uitrekken.

De inflatie-indicatoren in de VS lijken hun pieken achter zich gelaten te hebben, maar deze trend moet verder worden bevestigd door de evolutie van de klein- en groothandelsprijzen in december en we kunnen ons geen onverhoedse, tijdelijke afwijkingen van dit pad veroorloven.

Onder voorbehoud van een verdere militaire escalatie zijn wij volledig overtuigd van het belangrijke neerwaartse potentieel van de inflatie, zelfs in een orde van grootte van 4 % tot 5 %, over een periode van 12 maanden, zowel in de VS als in de eurozone.

Over de komende 2 tot 3 maanden moet echter de onzekerheid over de aanbodketens mee in rekening worden gebracht en blijven de gasprijzen vervaarlijk onstabiel. Door de relatief sterke arbeidsmarkt, in combinatie met de onwaarschijnlijke blunder om de hypotheekrente op dergelijke wijze te laten ontsporen, blijven de huurprijzen in de VS op een torenhoog niveau. Met als gevolg dat het verschil tussen de vraag en het aanbod van huurwoningen verder toeneemt en de huurprijzen de hoogte worden injaagd. De loongroei blijft, alles in acht genomen, binnen de perken maar bevindt zich op een historisch hoog peil, waardoor de Amerikaanse centrale bank zeer alert wenst te blijven.

De Fed-gouverneurs blijven daarom dreigende taal uitspreken over het peil van de beleidsrente dat ze noodzakelijk vinden om de inflatie op doortastende wijze te bestrijden. De gunstige cijfers over de prijsontwikkelingen ten spijt, wordt nog steeds gealludeerd op een piek van de kortetermijnrente van 5 %, die in het begin de het tweede kwartaal van 2023 bereikt zou kunnen worden. In december wordt een renteverhoging van 50 basispunten verwacht, wellicht gevolgd door verdere stijgingen in februari en maart 2023, telkens met een kwart procent.

Wij denken echter dat het niet zo’n vaart zal lopen. Als de neerwaartse trend in de inflatiecijfers en de groeivertraging zich in de komende maanden volgens het verwachte patroon doorzetten, kan de centrale bank het voorziene opwaartse pad van de beleidsrente in belangrijke mate bijsturen. Tot grote opluchting van de ECB, die zich nu verplicht ziet om substantiële verhogingen door te voeren van haar beleidstarieven, in weerwil van de zwakke economische conjunctuur en het feit dat men met dergelijke ingrepen slechts een zeer beperkte invloed uitoefent op de inflatieontwikkeling, die immers hoofdzakelijk gerelateerd is aan de ontwikkeling van de energieprijzen.

Maar als de ECB haar collega aan de andere kant van de Atlantische oceaan niet zou volgen, dan dreigt de euro te veel aan waarde te verliezen ten opzichte van de US$, wat de inflatie een extra impuls dreigt te geven. Maar zowel de evolutie van de wisselkoers als van de langetermijnrente lijken nu al een scenario van afnemende druk op de beleidsrente in te rekenen, zij het zeer voorzichtig en met de handrem op.

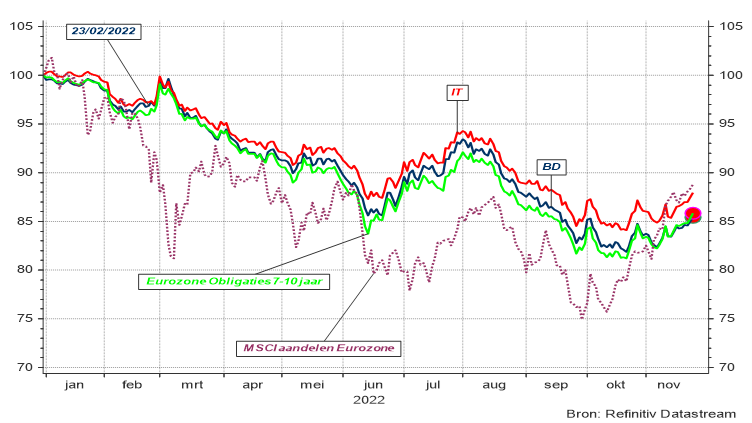

De rente op overheidsobligaties op 10 jaar is de afgelopen week aanmerkelijk afgenomen maar kijkt nu al op tegen een onafzienbare berg van rentestijgingen sinds het begin van dit vervloekte jaar, waarin op de obligatiemarkten de zwaarste verliezen sinds mensenheugenis moesten worden opgetekend. De terugval in 1980 en 1993 is klein bier bij deze mokerslagen.

Grafiek 1: Evolutie van Italiaanse, Duitse en Europese overheidsobligaties (7 tot 10 jaar) en de evolutie van de eurozone-aandelenmarkt

Maar 2023 lijkt zich aan te kondigen als het jaar van de terugkeer van de verguisde langetermijnobligaties. Een (lichte?) recessie in de VS en de eurozone, dalende energie-, grondstoffen- en voedselprijzen, dumpingprijzen op onverkochte voorraden uit het vorige jaar en (hopelijk) een eindoplossing die in zicht komt voor het militaire conflict, kunnen veel wind in de zeilen van de obligatiemarkten blazen.

Maar veel investeerders vinden het nog te vroeg om zich nu al verregaand te engageren en nemen liever een afwachtende houding aan, tot de inflatie-indicatoren definitief keren en de dreiging van nieuwe pieken in de Europese gasprijzen in geruststellende mate is afgenomen. Een begrijpelijke houding, want veel van deze defensieve beleggers verkeren nog in shellshock na de dramatische rentestijgingen in 2022.

Ook de rentecurve, die het verwachte, toekomstige rentepatroon bevat, wijst nog niet op een nakende, betekenisvolle daling. Maar een geleidelijke opbouw van obligatieposities over de komende maanden, lijkt alleszins een verdedigbare strategie. We beginnen aan onze reis naar het fel geteisterde obligatieland, zij het met behoedzame stappen.

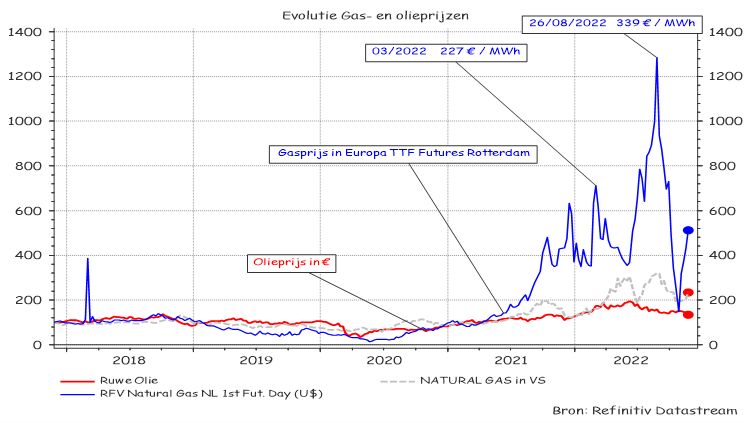

De evolutie van de Europese gasprijzen in 2023 zal een cruciale rol spelen in de ontwikkeling van de Europese obligatiemarkten. Niet alleen het niveau van de gasprijzen zet aan tot ongerustheid, maar zo mogelijk jaagt het bijzonder volatiele karakter met extreme pieken, nog meer de argwaan aan van consumenten en investeerders.

Terecht kijkt men vanuit politieke hoek naar middelen om deze onverhoedse, messcherpe prijsstijgingen te vermijden of - op zijn minst - uit te vlakken. Het voorgestelde prijsplafond zou enkel exorbitante stijgingen, zoals deze die zich in augustus 2022 voordeden, enigszins milderen (of wat spreiden over langere periodes) en dat is ruimschoots onvoldoende.

Grafiek 2: Evolutie van de Europese gasprijzen in vergelijking met de Amerikaanse gasprijzen en de olieprijs (alle variabelen zijn geïndexeerd op hun waarde van 5 jaar geleden)

Maar de opgave is niet eenvoudig. De vraag naar gas is vrijwel onelastisch. Ongeacht de prijs van het gas blijven de industrie en de gezinnen immers vrijwel gelijke volumes opnemen. Het aanbod is anderzijds sterk geconcentreerd en relatief snel te ontwrichten, zonder dat er op korte termijn alternatieven kunnen worden aangenomen. En als die er al zijn (zoals kolen), dan stijgt hun prijs onmiddellijk exponentieel.

Prijspieken op de financiële markten worden op natuurlijke wijze uitgevlakt door middel van allerhande derivaten. Dit zijn opties, swaps en futures waarmee men zich kan afschermen tegen dergelijke, extreme schokken.

Maar ook hier loopt men snel tegen een muur van structurele problemen die eigen zijn aan de energiemarkt. Slechts een handjevol spelers staat in voor zowel de productie, de opgebouwde reserves en de levering van energie en datzelfde vijftal heeft ook het overgrote deel van de derivatenhandel in handen. Indien je overheid geen betekenisvolle invloed kan uitoefenen, dan ben je als industrie of als consument een vogel voor de kat.

Lees meer

-

Waar was dat feestje?

17 november 2022Toegegeven, ook wij, de laatsten der onversaagde optimisten, waren van plan om ons in te graven in het vooruitzicht van een lange, koude winter met kwakkelende aandelenbeurzen en troosteloze obligatiemarkten. Maar net op het donkerste uur, toen de vijand ons in een wurggreep leek te hebben, kwam de cavalerie ergens uit het niets opdagen en wist die ons alsnog te ontzetten.

-

Volksvijand #1

4 november 2022Vlak na de afkondiging van de 4de opeenvolgende jumbo-hike met 75 basispunten sprongen de aandelenindices zowaar zelfs even op. Een gevoel van opluchting wellicht, hopend dat het ergste nu voorbij zou zijn. De Amerikaanse centrale bank moet weliswaar nog enkele verdere verhogingen doorvoeren, maar die zouden niet van aard zijn om de economie te ontwrichten.

-

Wie terugkijkt voelt zich altijd wijs

27 oktober 2022Er resten ons nog wel enkele weken tot we het jaar 2022 definitief mogen begraven, maar we vrezen dat die tijd te kort zal zijn om het tij op de financiële markten voldoende te keren om alsnog uit de dieprode cijfers te geraken. Dit miserabele jaar zal de geschiedenis ingaan om vele (slechte) redenen, maar zeker ook omdat het bijna afgelopen jaar het annus horribilis was waarvoor beleggers vreesden. We weten vanzelfsprekend dat dergelijke tegenslagen zich kunnen voordoen maar ook dat -mits enig geduld - een recuperatiefase volgt.