- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Verslaafd aan groen

1 juni 2022

Het is hoog tijd geworden om het toe te geven: wij zijn verslaafd. Meer bepaald aan groene cijfers. De afgelopen drie jaar hebben ons een overdaad aan beursstijgingen opgeleverd, zodat we zonder het te beseffen sterk afhankelijk zijn geworden van de flikkerende groene kleur op ons computerscherm, die aangeeft dat de aandelenkoersen naar nieuwe recordnoteringen op zoek zijn. Roodgekleurde cijfers kwamen natuurlijk wel eens voor, maar dat zorgde alleen maar kortstondig voor wat onrust. Hooguit een verfrissende regenbui waarna alles weer kon openbloeien, de koersen terug voor een opwaarts pad kozen en de beursschermen als vanouds gazongroen kleurden.

Sinds de inzet van dit vervloekte jaar overvallen ons echter allerlei hoogst onaangename ontwenningsverschijnselen. De zeldzame keer dat de beurskoersen toch een opwaartse beweging tentoonspreidden, werden ze resoluut opgevolgd door dieprode cijfers die de staat van verval van het beurssentiment weerspiegelden.

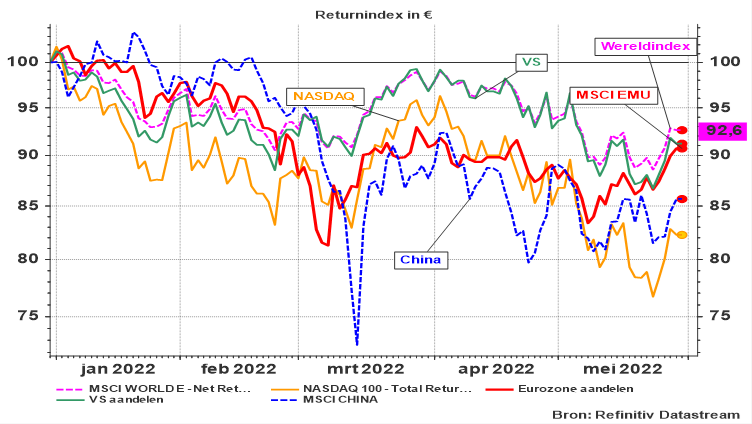

Grafiek 1: Evolutie van enkele beursindices sinds 01.01.2022 (returnindex in €)

Tijdens de eerste twee maanden van dit annus horribilis viel dat nogal mee. De aandelenkoersen waren weliswaar een neerwaarts pad ingeslagen, maar dat hield vooral verband met de hoge vlucht die de inflatie-indicatoren hadden genomen. Maar dat was maar een (stevige) terugslag na de extreem lage inflatie in de voorafgaande jaren en zou - samen met de flessenhals in de toeleveringsketens - redelijk snel weer verdwijnen, zodat we - ergens medio 2022 - als vanouds weer in de groene cijfers zouden belanden.

De Russische militaire invasie in Oekraïne besliste er echter anders over. Het gaf de inflatie-indicatoren meer zuurstof en hield een remonte van de beurskoersen tegen. De hiccups in de toeleveringsketens breidden zich uit van microchips tot grondstoffen, voedsel en energie. De vrees voor een nakende economische recessie werd verder aangewakkerd door de onbesuisde uitspraken van Fed-gouverneurs, waaruit af te leiden viel dat de sprong van de consumptieprijzen alleen mits het riskeren van een economische terugval kon worden afgeremd.

Gezien de huidige context is een sterke terugval in de globale groeicijfers vanzelfsprekend hoogstwaarschijnlijk. De zware terugslag in beurskoersen van technologiewaarden is wellicht het meest indicatief voor het wegebbende vertrouwen in de economische groei, maar dit is geenszins van fatale orde en werd in april versneld door een ongelukkige samenloop van omstandigheden.

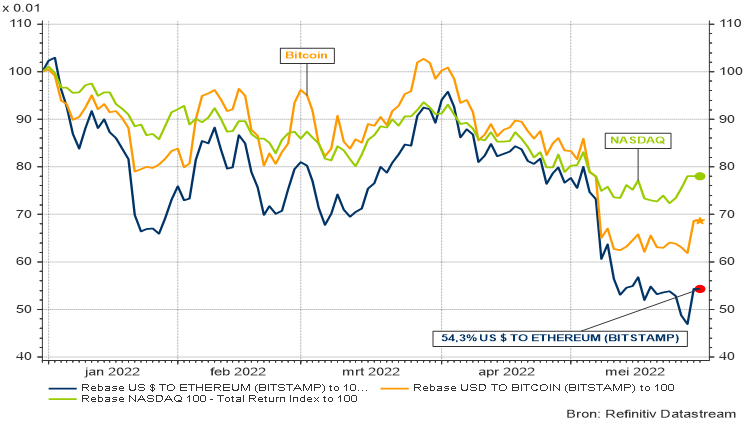

Zonder nu al te gewagen van grote opportuniteiten omwille van de kniebuiging van sommige beursreuzen zoals Apple, Nvidia of Google, werd de koersval van de technologiewaarden aangewakkerd door de implosie van enkele recent gelanceerde cryptomunten. Gevestigde namen als Bitcoin en Ethereum werden echter op hun beurt meegesleurd in het debacle van deze (naar eigen zeggen) stablecoins, die pretendeerden een vaste koers met de US $ te kunnen aanhouden maar die de eerste de beste stevige opstoot van de US $-wisselkoers niet konden volgen.

De waarborgen die zij boden steunden grotendeels op posities in andere, meer gekende cryptomunten die hierdoor stelselmatig moesten worden verkocht om de verliezen te dekken waardoor het probleem veralgemeende tot quasi alle digitale munten.

Cryptomunten zijn echter ook veelvraten van semiconductoren en hardware en hun koersverlies vertaalt zich dan ook rechtstreeks in toenemende zenuwachtigheid1 in de technologiesector.

Grafiek 2: Evolutie van Nasdaq, Bitcoin en Ethereum sinds 01.01.2022 (in US $)

De koers-winstverhouding van de Nasdaq werd hierdoor teruggeslagen naar een niveau dat niet meer opgetekend werd sinds 2018 (behoudens een korte uitzondering in 2020, bij de uitbraak van pandemie). Dergelijke waarnemingen smeken om een opwaartse correctie, zeker wanneer ook blijkt dat deze bedrijven tegen een versneld tempo en met recordvolumes hun eigen aandelen inkopen. Dit laatste typeert investeringsgedrag wanneer de koersniveaus zich dicht tegen een bodem bevinden, tenzij de geduchte recessie geen concretere vormen aanneemt dan nu kan worden vastgesteld.

De kans daarop is zeker toegenomen maar er is geen enkele noemenswaardige indicator die nu met stellige zekerheid wijst in die richting. De meest roemruchte voorspeller van een recessie is wellicht het verschil tussen de rente op Amerikaans staatspapier met een respectievelijke looptijd van 10 jaar en 1 jaar.

Maar ook hieruit kan (nog) geen signaal worden afgeleid dat in de richting wijst van substantiële negatieve economische groei in de VS. De arbeidsmarkt is nog steeds robuust, de lonen evolueren gestaag hoger (en vormen tot nu toe nog geen bijkomende inflatiedreiging) en de openstaande vacatures verzekeren verdere banengroei in de komende maanden.

Wel valt er een overduidelijke verzwakking op te tekenen van de belangrijkste industriële conjunctuurindicator2. Maar ook deze (verwachte) terugval bevat nog geen recessiesignaal. Hieruit kan ook worden afgeleid dat de opwaartse inflatoire druk afneemt en de Amerikaanse centrale bank minder rabiate stappen moet zetten in haar rentebeleid dan eerder werd aangenomen. Uit onze berekening blijkt dat momenteel wordt verwacht dat de Fed haar beleidsrente al tegen februari 2023 kan laten uittoppen op een niveau van 2,75 %3. Dat is uiteindelijk ‘slechts’ 2 % hoger dan het huidige veel te lage niveau. De scherpe kantjes van het rentebeleid zijn hierdoor voorlopig afgeslepen.

Door een manifest gebrek aan vertrouwen in de huidige bestuursploeg die aan het hoofd staat van de Amerikaanse centrale bank, hebben de financiële markten een flink stuk van het vuile werk van de Fed zelf opgelost met een doorgedreven stijging van de langetermijnrente en een afkoeling van de aandelenmarkten.

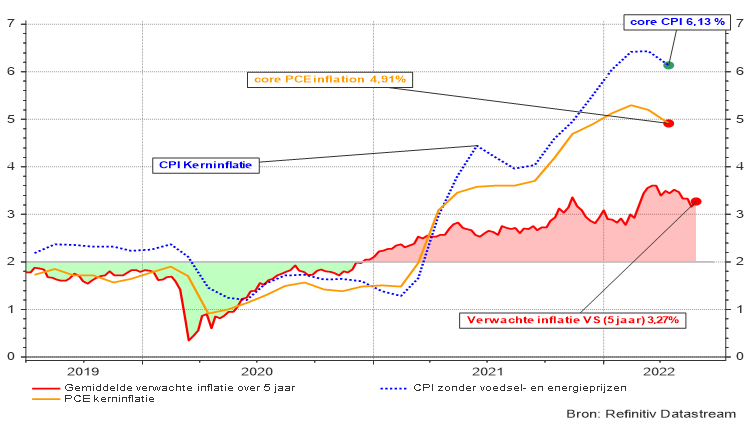

De langetermijnrente lijkt in de VS momenteel zijn toppen en de aandelenmarkten hun bodem in het bereik te hebben. Alle Amerikaanse inflatie-indicatoren lijken een eerste knik te vertonen en de verwachte inflatie lijkt in 2023 en 2024 te gaan afnemen.

Grafiek 3: VS: kerninflatie CPI en PCE en verwachte inflatie.

CPI meet het algemene prijsniveau voor retailklanten (zonder voeding en energie). PCE is een gemodereerde versie hiervan die wordt gehanteerd door de Fed. De verwachte inflatie wordt teruggerekend uit inflation linked bonds (gemiddelde over 5 jaar)

De Europese rentesituatie oogt echter nog steeds zeer kwetsbaar en de inflatie-indicatoren versnellen verder in opwaartse richting, grotendeels als gevolg van de precaire energie- en voedselafhankelijkheid van het oude continent.

Intussen kampen we verder met de ontwenningsverschijnselen van onze verslaving aan groene cijfers. Een eerste optie bestaat erin om wat geduld uit te oefenen. Want ondanks deze verwarrende situatie zal uiteindelijk alles op zijn pootjes terecht komen - onder voorbehoud van een nucleaire escalatie…

De kans op een dergelijke ontwikkeling is echter opnieuw afgenomen. Amerika heeft beslist om de ultra-effectieve langeafstandsraketten waar president Zelensky om smeekt, niet te leveren. De slagkracht en reikwijdte van dit wapentuig is immers dermate groot, dat ze gelijkgesteld kunnen worden met de impact van ‘lichte’ tactische nucleaire wapens, waar Rusland in grote hoeveelheden over beschikt. De levering van de Amerikaanse raketten zou een gedroomd excuus zijn om deze gevreesde wapens in te zetten. De keerzijde van de medaille is dat de Donbas nu quasi zeker in de grijpgrage handen van Rusland zal vallen. Om deze regio te heroveren moet Oekraïne over een overmacht aan troepen of superieure militaire strategie beschikken. Beide zijn helaas manifest afwezig.

Een tweede mogelijkheid bestaat erin om onze focus te leggen op China. Op de lokale beursschermen heerst daar immers een andere orde van kleuren. Groen wordt op de beursvloer van Shanghai gebruikt om dalende koersen aan te geven. Rood wordt er geassocieerd met stijgingen4. Rood is immers de kleur van de Chinese vlag en symboliseert het communistisch bewind en dat mag natuurlijk niet in verband worden gebracht met iets negatief zoals een daling van beurskoersen.

De conjunctuurindicatoren bij de Rode Reus ogen nog steeds bijzonder slecht, zodat we op de lokale beurzen wellicht een grote kans hebben op veel groene cijfers. Maar ook hier zit het ons niet mee: de industriële conjunctuurindicator (PMI) veert er intussen licht hoger, in lijn met onze voorzichtig optimistische prognose die is gebaseerd op het toenemende vrachtvervoer en vooral op het sterk gedaalde aantal nieuwe covidbesmettingen. Dit laat de Chinese overheid toe om Shanghai gedeeltelijk open te stellen en de economie terug wat hoognodige ademruimte te bieden. Door haar fundamenteel demografisch onevenwicht, de schuldenopbouw in de vastgoedsector en het vijandsbeeld dat China van zichzelf heeft aangemeten, blijven we echter zeer terughoudend voor deze regio.

We hebben genoeg aan onze eigen Europese problemen met inflatiecijfers die alle verbeelding tarten. We moeten 40 jaar terug in de tijd om nog dergelijke schrikbarende stijgingen van de consumptieprijzen te zien. Maar de huidige economische context is niet vergelijkbaar met het dramatische begin van de jaren ‘80. De gigantische (jeugd)werkloosheid verplichtte de overheid destijds tot verregaande steunmaatregelen met geldmiddelen die werden ontleend tegen double digit rentetarieven. De situatie op het rentefront en vooral op de arbeidsmarkt is nu compleet anders.

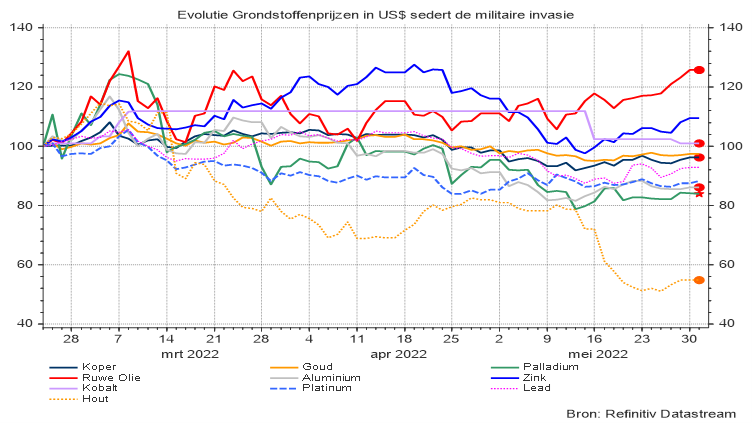

Maar ondanks het feit dat we in 2023 nog geen drastische verbeteringen zien van het inflatieritme in Europa, merken we toch op dat sinds de militaire invasie (24 februari) een flink aantal grondstoffen in prijs (uitgedrukt in US $) zijn gedaald. Zo zijn onder meer aluminium, hout, koper, maar ook aardgas (wat) goedkoper geworden.

Grafiek 4: Evolutie van grondstoffenprijzen sinds de militaire invasie

De prijzen voor zink, kobalt en nikkel zijn wel toegenomen. De eerste om specifieke redenen, de twee laatstgenoemden omwille van de gestegen vraag naar batterijen. Verontrustender zijn de aanhoudende stijgingen van de olie- en voedselprijzen. De oplopende prijs voor aardolie wordt verder in de hand gewerkt door de Europese sancties op de invoer uit Rusland. Dit creëert kunstmatige schaarste en jaagt de prijzen de hoogte in. Hierdoor resulteren de opgelegde sancties in beperkte economische schade in Rusland maar veroorzaken ze grote hinder bij Europese bedrijven en consumenten.

Je moet aan een ervaren judoka als Poetin niet uitleggen wat de tweede gulden regel is van de oosterse gevechtssporten: gebruik de kracht van de tegenstander in je voordeel.

Deze oosterse wijsheid zal hem ongetwijfeld zeer bekend in de oren klinken: bekijk hoe een jonge, flexibele twijg omgaat met vallende sneeuw. In het begin zal de sneeuw de twijg doen buigen, maar na verloop van tijd zal het toenemende gewicht ervoor zorgen dat de sneeuw afschuift en de tak terug zwiept.

De Europese sancties zijn als de sneeuw, Rusland is de zwiepende tak. Althans in de interpretatie van Poetin. Alleen is hij de eerste gouden regel van de oosterse gevechtsfilosofie blijkbaar vergeten: ieder vermeden gevecht, is een gewonnen gevecht.

1 Sinds 01.01.2022 verloren de Nasdaq, Bitcoin en Ethereum respectievelijk 22 %, 38 % en 53 % van hun waarde. Opvallend hierbij is de recente versnelling waardoor 2/3 van de verliezen van de Nasdaq-index zich in de periode na 1 april situeren. De cryptomunten hielden zich gedeisd in eerste 3 maanden van dit jaar maar Bitcoin en Ether verloren in de voorbije 2 maanden respectievelijk 38 % en 50 % (in US $-termen). Dit is in beide gevallen quasi 100 % van het totale jaarverlies.

Met hun uitschuiver in april sleurden de cryptomunten ook de Nasdaq mee, maar in de afgelopen maand kon de technologie-index zijn verlies beperkt houden terwijl Bitcoin 26 % en Ethereum 39 % verloren.

2 Met name de ISM-indicator voor de Amerikaanse industrie die de verwachtingen meet van de aankoopdirecteuren in representatieve industriële ondernemingen in de VS.

3 15 juni en 27 juli nemen hiervan al de helft voor hun rekening, met telkens een dubbele hike van 50 basispunten.

4 De eerste keer dat we massaal veel rode cijfers zagen op een groot scherm op de Chinese beurs schrokken we ons inderdaad een spreekwoordelijk hoedje en vreesden we dat de Chinese aandelenmarkt ingestort was. Wat geenszins in verband stond met het uitgelaten gedrag van de Chinese aandelenhandelaars die op dat moment op beursvloeren van Shanghai rondliepen. Opvallend is echter dat we dezelfde gewoonte later terugzagen op de beursvloer in het nochtans niet zo communistische Taiwan. De oorzaak voor het kleurgebruik ligt dus in de Chinese cultuur, eerder dan in de relatief recente politieke interpretatie. In de Chinese cultuur symboliseert rood geluk en blijdschap en is het ook de kleur van traditionele bruidskleding.

Lees meer

-

In de touwen, maar nog lang niet verloren

13 mei 2022Opgezweept door onheilstijdingen over de nakende evolutie van de inflatie-indicatoren sloeg een paniekerige meute beleggers vorige week een bres in haar eigen verdedigingsgordel, die tot dan relatief goed had standgehouden.

-

Slechtnieuwsshow

5 mei 2022Met een gemiddelde onheilsvoorspelling haal je momenteel zelfs bladzijde 17 van de ochtendkrant niet meer. Het nieuws moet al barslecht zijn om een prominentere plaats op te vorderen. Maar zelfs daaraan is geen tekort. De dreigende onweerswolken moeten drummen om ergens een plaatsje te vinden in het luchtruim zodat nauwelijks nog een zonnestraaltje door het wolkendek kan priemen.

-

Pinokkio

20 april 2022Na het Roswell-incident in 1947, waarbij een vermeende ufo in de woestijn van New Mexico neerstortte, haastte de Amerikaanse regering zich om het voorval toe te schrijven aan een weerballon die uit koers was geraakt (in een latere versie werd dat een spionageballon).