- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Bondscoach voor één dag? Dat is toch niet te veel gevraagd!

7 juli 2021

Hoe hadden we ons het afscheid van dit onding eigenlijk voorgesteld? Samengetroept op een treinperron, wuivend met witte zakdoeken naar het COVID-19-virus dat langzaam wegschuift in de richting van de thuisbasis, in zijn Oost-Aziatische vleermuizengrotten? Zelf nog een traan wegplengend bij de dankbare gedachte aan het lange en gastvrije onthaal dat de mensheid hetheeft geboden?

Neen, dit virus zal vechten voor iedere morzel grond dat het veroverd heeft en iedere zwakte in onze verdedigingslinie genadeloos afstraffen. De gunstige trend in de huidige besmettingscijfers ten spijt, moet een gelijkaardige ontwikkeling in juni en juli 2020 in herinnering worden gebracht. Ook toen leidde dit tot voorbarige bevrijdingsfeesten, die gevolgd werden door een zeer betreurenswaardige versnelling van het aantal infecties en vooral van het aantal fataliteiten in het najaar.

Dankzij de beschikbare vaccins kunnen we deze keer wel een doortastend wapen in de strijd gooien, maar dat vormt geen excuus voor de onvoorzichtige aanpak waarbij opnieuw een exponentiële toename van het aantal contacten tussen mensen wordt toegelaten. De deltavariant van het virus blijkt nochtans erg besmettelijk en minder controleerbaar maar is gelukkig ook minder fataal. We hebben deze keer meer geluk dan in 1919 toen de besmettelijkste variant ook de meest dodelijke was.

Ondanks alle lovenswaardige pogingen om tot een verregaande vaccinatie te komen, is deze methode pas doeltreffend wanneer 70 % van de bevolking hierin wordt betrokken[1]. Zover zijn we echter nog niet.

Een beetje geduld zou onze kans op een eindoverwinning zoveel keer groter hebben gemaakt maar tegen de lobbykracht van koning voetbal, het wielercircus en de reis- en entertainmentsector valt weinig te beginnen.

De financiële markten delen deze bezorgdheid echter niet. Over het laatste jaar hebben we ons overigens meermaals van deze opmerking bediend. Beurzen kijken vooruit en zien oplossingen. Dat volstaat om aandelenmarkten naar nieuwe topniveaus te loodsen voor zover aan de basisvoorwaarden voldaan blijft: lage rente, substantiële overheidsinvesteringen, vertrouwen in de vaccins en groeiende bedrijfsresultaten.

Bij laatstgenoemden blijven de verwachtingen hooggespannen. In de VS zijn die ten dele al ingelost, maar er is nog meer fraais in het verschiet. De gemiddelde groeiverwachting voor het lopende kwartaal wordt nog 10 % hoger ingeschat dan de recordwinsten die tot nu toe werden opgetekend. Europa maakt zich intussen op om vanaf het derde kwartaal de beleggingswereld te verbazen met een spectaculaire groeisprong. Een flink deel van deze verwachtingen is natuurlijk al verwerkt in de koersen. Vandaar de aanhoudende recordrace op Wall Street en de Europese aandelenbeurzen.

Het vertrouwen in het succes van het slotoffensief tegen het virus blijkt onwrikbaar. Ondanks het opflakkerende aantal besmettingen (deels toe te schrijven aan het toegenomen aantal testen) blijkt de fataliteitsgraad sterk af te nemen, terwijl er steeds minder twijfels zijn over de effectiviteit van de vaccins, ondanks de oprukkende deltavariant van het virus.

De overheden blijven gedetermineerd om kost wat kost de economische gevolgen van deze gezondheidscrisis terug te dringen. We hebben er in het verleden dikwijls op gewezen dat door de zelfopgelegde besparingen na de eurocrisis van 2011 de afwezigheid van de overheid als investeerder de economische groei in Europa belemmerde, de economische malaise verdiepte, de verschillen tussen de landen binnen de Europese muntunie aanscherpte en de overheidstekorten in landen als Italië en Spanje zelfs deed oplopen.

Nu de overheid terug haar rol als investeringsmotor terug zeer actief opneemt, geeft dit een adrenalinestoot aan de Europese economie. Cruciaal hierbij is echter dat deze investeringen doelgericht en rendabel zijn en de rente voldoende laag blijft om de financieringskosten binnen de perken te houden.

De eerstgenoemde voorwaarde voor het voortzetten van de beurshausse, met name de lage rente, prijkt vandaar niet zomaar vooraan in het lijstje. Het is essentieel dat de rente (zowel op korte als op lange termijn) nog geruime tijd rond de huidige, zeer nederige niveaus blijft zweven.

Deze basisvereiste kwam recent nog het meest onder druk, na de vervaarlijke opsprong van de Amerikaanse inflatie-indicatoren. Zowel de PPI als CPI en PCE-index[2] hebben hun zevenmijlslaarzen aangetrokken maar de verwachte inflatie[3], die de marktvooruitzichten bevat, bleef opvallend stabiel, weliswaar op een relatief hoog peil. De financiële markten accepteren momenteel nog steeds de stelling van de Amerikaanse centrale bank dat de recente opstoot in de inflatie-indices slechts van tijdelijke orde is en vanzelf zal weggaan, eens de economische processen genormaliseerd zijn.

Het beste nieuws op dat vlak valt te lezen in de maandelijkse werkloosheidsstatistieken die afgelopen vrijdag werden gepubliceerd. Niet zozeer omwille van de indrukwekkende aangroei van het aantal banen of omwille van de spectaculaire toename van het aantal (openstaande) vacatures maar wel omwille van de vastgestelde loonontwikkeling. Dit vormde in het verleden steeds een van de meest obstinate elementen bij een escalatie van het prijspeil.

Met een moderate maand-op-maand groei van 0,33 % blijft de gemiddelde toename van de salarissen binnen een aanvaardbaar bereik. Hierdoor wordt de sterke opwaartse trend van de voorbije maanden sneller dan verwacht doorbroken en ebt de angst voor een escalatie van de arbeidskosten (voorlopig) weg.

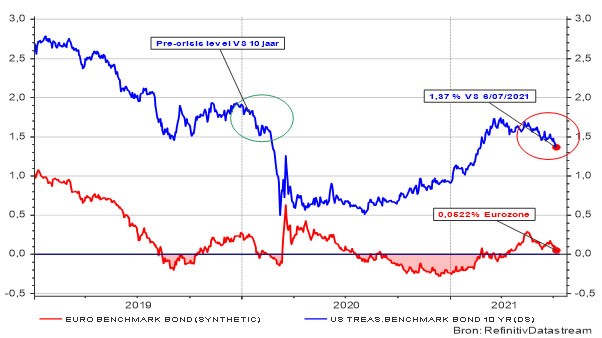

Deze gunstige evolutie laat toe dat de langetermijnrente een verfrissende duik neemt en terugvalt naar een niveau van 1,37 % in de VS voor een looptijd van 10 jaar, terwijl ook in Europa de rente op overheidsobligaties lagere regionen opzoekt.

Grafiek 1: Rente op overheidsobligaties op 10 jaar in de VS en de eurozone.

Maar toegegeven, het blijft onwennig aanvoelen wanneer de rentetarieven het zuiden opzoeken terwijl zowel de inflatie als de conjunctuurindicatoren manifest de tegenovergestelde richting zijn ingeslagen.

In de VS geven de meest recente ISM-indicatoren overigens een meer realistisch beeld van de verwachte conjuncturele ontwikkeling. De ongeloofwaardig hoge niveaus die in de voorbije maanden werden opgetekend, zijn wat afgezwakt en weerspiegelen nu een robuuste groei in de komende maanden, zowel in de industrie als in de dienstensectoren.

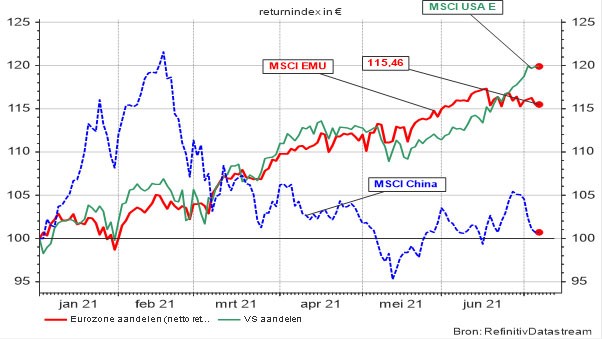

Voor de sterkste economische opstoot moet je overigens in Europa komen aankloppen. China oogt echter zwak, zeker nu ook de (substantieel gesubsidieerde) dienstensectoren aan momentum lijken te verliezen. Zoals kan worden verwacht, vertalen dergelijke economische scenario’s zich ook in de evolutie van de diverse beursindexen, met sterke prestaties in de VS en Europa en een opvallende terugval van de Chinese aandelenmarkt.

Grafiek 2: Evolutie van de aandelenbeurzen in de VS, de eurozone en China (Returnindex in €)

Om de kracht van de huidige beurshausse aan beide kanten van de Atlantische plas beter te illustreren, berekenden we voor u de volgende statistiek. In het huidige beursjaar lieten zowel de S&P Composite Index als de EuroStoxx[4] liefst 36 (!) nieuwe dagrecords optekenen. In vergelijking met andere uitstekende beursjaren als 2013, 2017 en 2019 is dat meer dan het dubbele. Voor het geval dit u weinig zegt: dat betekent dat er in 2021 gemiddeld om de 4 beurszittingen een nieuw hoogtepunt werd bereikt. Sterk werk.

Vanzelfsprekend moet je na een dergelijke, krachtige opwaartse beweging rekening houden met een occasionele, stevige plensbui. In de huidige context interpreteren we een dergelijk voorval echter opportunistisch als een kans om onze aandelenposities tegen lagere prijzen aan te vullen.

De meeste indices in de VS en Europa staan intussen (gemiddeld) 15 % hoger sedert het jaarbegin, na een uitstekend 2019 en 2020 (indien destijds de technologie-component overwogen was in uw aandelenselectie)

Toch zouden we graag hiervan de helft inleveren om voor 1 dag bondscoach van de Rode Duivels te mogen zijn.

We zouden dan niet op jacht gaan met de fanfare op kop, maar de ploeg hebben opgesteld zoals onze asset-allocatie: Met moed, doortastendheid en ervaring, gekruid met een flinke dosis enthousiasme. Onze aanvalskracht bevindt zich in een (stevige) overweging van aandelen, met gerichte tactische keuzes in groeisectoren als technologie, cybersecurity en fintech en uitgesproken regionale accenten in de VS, Zwitserland en Scandinavië. Met een verrassing in de spits: de logistieke sector.

Verder blijven we bewust weg van dooddoeners als emerging markets, op één opvallende uitzondering na die we (blijvend) maken voor India. China blijft weliswaar aanwezig in de portefeuille maar zonder nadruk.

We bieden manifest weerstand aan de waan van de dag. Ondanks hun recente koersopsprong blijven we ostentatief afwezig in klassieke Europese grootbanken en de traditionele reis- en accommodatie- sectoren. Deze segmenten vormen notoire poelen van inefficiëntie en zouden in de toekomst onze rendabiliteit onnodig belasten.

Het bewandelen van platgetreden paden als laaggewaarde aandelen of edele metalen, laten we graag aan anderen over. Neen, in lijn met onze conjuncturele verwachting wordt ons middenveld gevormd door kwaliteitsvolle industriële bedrijven, gekozen op basis van ons, in wetenschap gedrenkte, selectiemodel. Op de flanken vindt u spittante keuzes uit de lifestylesector.

De verdediging laten we over aan de obligatiecomponent van onze portefeuille. Geen nieuwe wijn in oude zakken, maar een evenwichtige selectie op basis van rendement en veiligheid: Een mix van bedrijfsobligaties uit de VS en Europa, overheidsobligaties uit Italië, Polen en (in beperkte mate) Tsjechië en Nieuw-Zeeland en een opvallend substantieel accent voor Scandinavische bedrijfsobligaties.

In doel? Ons asset-allocatiemodel dat met rustige vastheid waakt over het evenwicht tussen de verwachte rendementen en nodige risico’s en hierbij expliciet rekening houdt met het beleggersprofiel.

Zo zouden er zondag op Wembley smeuïge frietjes op het menu hebben gestaan en geen pizza. Zeker weten!

[1] Vanaf dit niveau wordt de reproductiegraad van het virus (vermoedelijk) onder 1 gedrukt, waardoor de epidemie aanzienlijk aan kracht zal afnemen en het uiteindelijk voor bekeken zal houden.

[2] Dit zijn maatgetallen voor de evolutie van het prijspeil, respectievelijk wat betreft de groot- en kleinhandelsprijzen. De PCE- en CPI-index maatgetallen verschillen zowel inzake berekeningsmethode als samenstelling van de korf van consumptiegoederen.

[3] De verwachte inflatie (of break-even inflatie) wordt teruggerekend uit de koersen van inflation-linked-bonds.

[4] De S&P Composite index volgt 504 (grote) Amerikaanse bedrijven. De EuroStoxx 600 volgt de 600 grootste Europese waarden.

Lees meer

-

Gratis bier en pizza

23 juni 2021Het is slechts weinigen gegeven om zich tijdens een studentenfuif gewapend met een megafoon op een verhoogje te hijsen om af te kondigen dat er gratis bier en pizza wordt aangeboden. A volonté dan nog wel en zonder enige tijdsbeperking, om vervolgens op luid awoertgeroep en halfvolle plastieken bekers te worden getrakteerd.

-

Weinig nieuws onder de zon

15 juni 2021Maar er is tenminste zon, dat stemt ook tot enige tevredenheid. Een straalblauwe hemel is er echter niet. Op de achtergrond blijven zich wolken opstapelen, maar hiervan gaat voorlopig geen onweersdreiging uit. Vooral de Amerikaanse inflatie-indicatoren wegen op de beurzen maar zijn niet van die aard om de pret volledig te bederven. De combinatie van lage rente en een ongezien krachtige herleving van de conjunctuur zorgen voor een opwaartse stuwing. Deze kan slechts voor een beperkte mate worden afgezwakt door de sombere gedachte van een escalerend prijspeil.

-

Yin en yang

3 juni 2021We weten het van echte kenners. Het kost tien keer meer energie om een vrolijk deuntje te componeren dan om een zoveelste treurzang de wereld in te sturen. Daarom stroomt er zoveel esoterisch en aandoenlijk geklaag over verscheurde relaties en uiteengespatte verwachtingen over de radiogolven. Het is gewoon goedkoper. Dat geldt evenzeer voor financiële berichtgeving.