- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Een korte update van het inflatiefront

11 februari 2022

Het CPI-cijfer dat op basis van een representatieve korf van consumptiegoederen en -diensten de evolutie van de prijzen in de VS in kaart brengt, moest gisteren op een hoger niveau worden afgelezen dan initieel werd verwacht. Na uitzuivering voor voeding- en energieprijzen stond de kerninflatie 6,04 % hoger dan vorig jaar. Geen hemelsbreed verschil met de verwachte opsprong van 5,9 % op jaarbasis maar toch voldoende om een koude rilling over de wereldbeurzen te laten gaan en een terugval van de aandelen- en obligatiekoersen uit te lokken. De correctie bleef echter beperkt tot de (substantiële) stijgingen van de voorafgaande beursdag, maar het inflatiecijfer is van aard om ook druilerig weer te voorzien voor de komende dagen.

De initiële reactie was nochtans eerder moderaat. De afwijking tussen het gerealiseerde niveau van de prijsontwikkelingen in januari wijkt immers niet zo ver af van de voorspelde waarde. Daarenboven blijkt bij nader toezicht dat de onvoorziene versnelling vooral moet worden toegeschreven aan de oplopende kostprijs van de medische diensten en stijgende huurprijzen.

De prijsevolutie van goederen bleef echter wel binnen de (hoge) verwachtingen. Dit is belangrijk omdat precies van deze zwaarwegende component wordt verwacht dat hij de geleidelijke neerwaartse bewegingen van de inflatie-indicatoren in gang zal zetten. Voor een goed begrip: we verwachten pas een stabilisatie tegen het einde van het eerste kwartaal en een verlaging vanaf de tweede jaarhelft van 2022, om vervolgens het niveau van de prijsevolutie over enkele jaren geleidelijk terug af te vlakken naar een aanvaardbaar niveau.

De koersdalingen op de aandelenmarkten werden echter grimmiger nadat een gouverneur van de Amerikaanse centrale bank het pas gepubliceerde CPI-cijfer gebruikte om zijn stelling kracht bij te zetten dat in maart de beleidsrente niet met 25 basispunten maar met een half procent moet worden verhoogd. De kans op de realisatie van een dergelijke superhike bij de volgende FOMC-vergadering in maart steeg hierdoor onmiddellijk van 33 % naar 90 % (!). Quasi zekerheid, dus.

Een dergelijke dubbele opsprong op 16 maart vormt zeker geen ramp en is goed te kaderen binnen de huidige economische context, zonder dat een dergelijke (eerder uitzonderlijke) opsprong naar paniek bij de Fed zou beginnen ruiken. De beleidsrente had eigenlijk al bij de vorige FOMC opgetrokken moeten worden, maar dat kon toen niet omwille van het subsidiëringsprogramma[1] op de obligatiemarkten. Dat loopt echter af in maart, zodat de voorziene renteverhoging van maart gecombineerd kan worden met deze die in december 2021 al had moeten plaatsvinden.

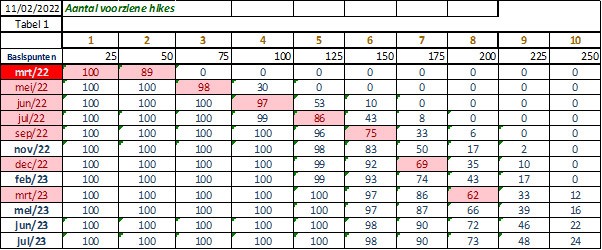

In tabel 1 proberen we het toekomstige rentescenario overzichtelijk te maken. Daarbij wordt telkens de kans weergegeven om een renteverhoging van respectievelijk 1 tot 10 (of 25 tot 250 basispunten) op een bepaald moment in de toekomst gerealiseerd te zien. Zo bedraagt bijvoorbeeld de kans momenteel 75 % op een stijging van de beleidsrente in de VS met 1,5 % tegen september van dit jaar.

Tabel 1: Kans op verhogingen van de Amerikaanse beleidsrente

Wanneer deze kans meer dan 50 % bedraagt, dan gaat de centrale bank ervan uit dat een dergelijke verhoging door de financiële markten geanticipeerd wordt en zonder al te veel moeite door de economie kan worden geabsorbeerd.

In maart wordt dus naar alle waarschijnlijkheid een dubbele stap gezet (met 50 basispunten), nadien gevolgd door verhogingen (telkens met een kwart procent) in mei, juni, juli, december en maart 2023. Dat is één renteverhoging meer dan voorafgaand aan de publicatie van het CPI-cijfer werd aangenomen en brengt ons één kwartaal sneller naar een ‘normaal’ rentepeil dat geassocieerd kan worden met het huidige economische momentum en de lage werkloosheidsgraad.

Een dergelijke wijziging in het verwachte draaiboek moet echter worden doorgerekend in de aandelenkoersen en dat proces leidt tot een moderate correctie. De beter dan verwachte ondernemingsresultaten remmen de neerwaartse krachten echter in belangrijke mate af. Met respectievelijk 70 % en de helft van de beursgenoteerde bedrijven geteld, overstijgen de gerapporteerde resultaten over het voorbije kwartaal de verwachtingen van analisten met 5,3 % en 4,3 % respectievelijk in de VS en Europa.

Ook op de obligatiemarkten valt de schade redelijk mee. De hogere beleidsrente zwakt immers de inflatieverwachtingen af, waardoor de langetermijnrente (tot nu toe) slechts een beperkt opwaartse druk ondergaat. De rente op overheidspapier op lange termijn stijgt echter meer in de eurozone dan in de VS. De Europese centrale bank kan haar beleidsrente immers in veel beperktere mate aanwenden dan de VS, die een veel grotere marge hebben om hun tarieven op korte termijnplaatsingen op te trekken. Dit betekent dat in Europa een veel groter deel van het oplopende inflatiegewicht gedragen moet worden door de rente op lange termijn, die vandaar meer moet stijgen aan de oostkant van de nulmeridiaan. De verwachting is dat de ECB tegen het einde van 2022 haar beleidsrente met 50 basispunten zal verhogen.

Woelige baren, zwaar weer, tegenwind en frisse regen in ons aangezicht, maar een flink stel zeemansbenen houdt ons in evenwicht.

[1] De rente op kortetermijnplaatsingen verhogen op een moment dat men via gesubsidieerde aankopen op de obligatiemarkten de langetermijnrente lager drukt, is immers weinig zinvol.

Lees meer

-

Herrieschoppers, eruit!

9 februari 2022De tulpengekte die in de zeventiende eeuw onze noorderburen jarenlang in de ban hield, eindigde niet omdat de prijzen van deze knollen door speculatie te hoog waren gestegen maar omdat - vrij abrupt - het eindproduct uit de gading van de consument viel. Net zoals het de sanseveria’s en de wijdepijpenbroeken uit de jaren zestig verging.

-

Meester, hij begint weer!

27 januari 2022Wie de grote hausse over de voorbije twee jaar gemist heeft en knarsetandend heeft gewacht tot de beurstrein even halt wou houden, om laatkomers alsnog de kans te geven om in te stappen, wordt nu op zijn of haar wenken bediend.

-

Het kan erger

24 januari 2022Even plots als in 1709 zette zich op 6 januari een koudefront in op Wall Street met de dunst geklede aandelen als voornaamste slachtoffers. Destijds bezweek de Europese samenleving onder de diepvriestemperaturen die de Noordzee, het Gardameer, de Venetiaanse lagune en de Baltische zee, alle rivieren, meren en havens in Europa voor 3 maanden dichtvroor, eerst de veestapel decimeerde en daarna een grote tol aan menselijke slachtoffers eiste, vooral in Frankrijk en de Lage Landen.