- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Angsthazenspel

30 mei 2023

De Europese bedrijfsresultaten vielen in de eerste maanden van 2023 behoorlijk mee. Meer zelfs, in historisch perspectief neemt het afgelopen kwartaal zelfs een topplaats in wat betreft het aantal positieve verrassingen, ondanks de aartsmoeilijke economische context. Het mediaan-bedrijf in Europa klopte zijn initiële winstverwachtingen met meer dan 8 %1. Ook in de VS bleken de gerealiseerde resultaten gemiddeld 7 % beter dan vooraf werd aangenomen.

In beide gevallen biedt het overzicht echter een gemengd beeld en is deze meevaller vooral toe te schrijven aan de resultaatsontwikkeling bij enkele (zeer) grote bedrijven, zoals Amazon en Apple, met AI-chipmaker NVIDIA als orgelpunt.

In het huidige en komende kwartaal dreigt de economie aan beide zijden van de Atlantische oceaan echter aan momentum te zullen verliezen. De economische groei staat onder toenemende druk van hogere rentetarieven, koppige inflatie en het gebrek aan stuurmanskunst bij het uitstippelen en uitvoeren van het beleid.

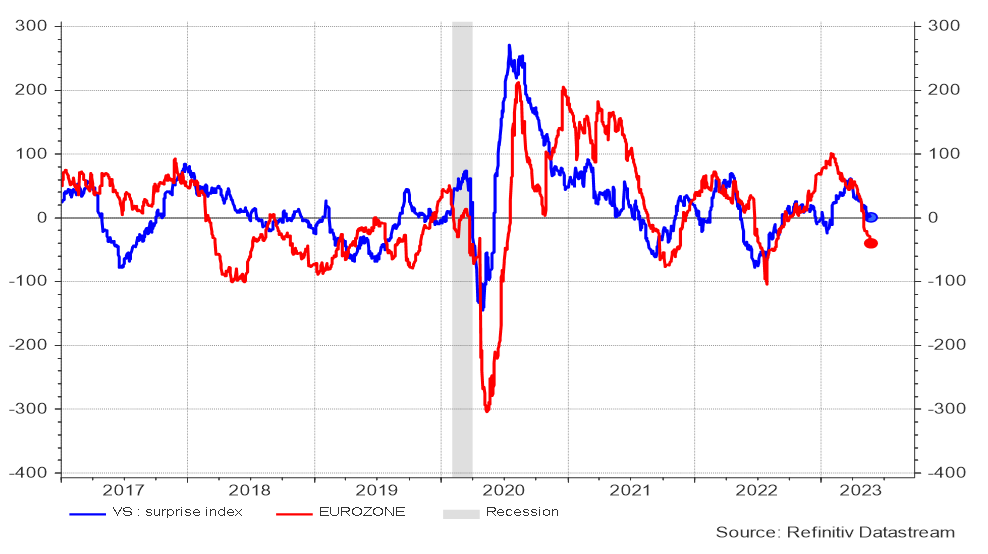

Grafiek 1: Verrassingsindex in de VS en de Eurozone

(Deze index meet het verschil tussen de gerealiseerde prestatie van een aantal representatieve economische indicatoren en de initiële verwachting die hieromtrent bestond. Een lezing boven (onder) de nullijn, geeft aan dat gemiddeld gezien de economie beter (slechter) presteert dan verwacht.)

Toch kan in de VS een recessie vermeden worden: ondanks de sterk opgelopen hypotheekrente, lijkt de bouwsector uit te bodemen. De arbeidsmarkt koelt af, zonder in een ravijn te storten en de reële lonen evolueren in het derde kwartaal terug naar positieve groeicijfers, zodat consumptieve bestedingen niet meer (veel) verder afzwakken.

Maar bij de minste tegenslag die zich nu nog voordoet, zal de Amerikaanse (en in haar zog, de Europese) economie onvermijdelijk in een recessie vervallen. Dat is echter minder fataal dan het klinkt. Voor zover het slechts een milde terugslag betreft, zal dit eerder een helende werking hebben en toelaten dat de Amerikaanse rentetarieven in het eerste kwartaal van 2024 kunnen ontspannen.

In de Eurozone is er pas sprake van een potentiële rentedaling in 2025 en moet in de komende maanden nog rekening worden gehouden met een verdere stijging van de KT-rente met 25 basispunten.

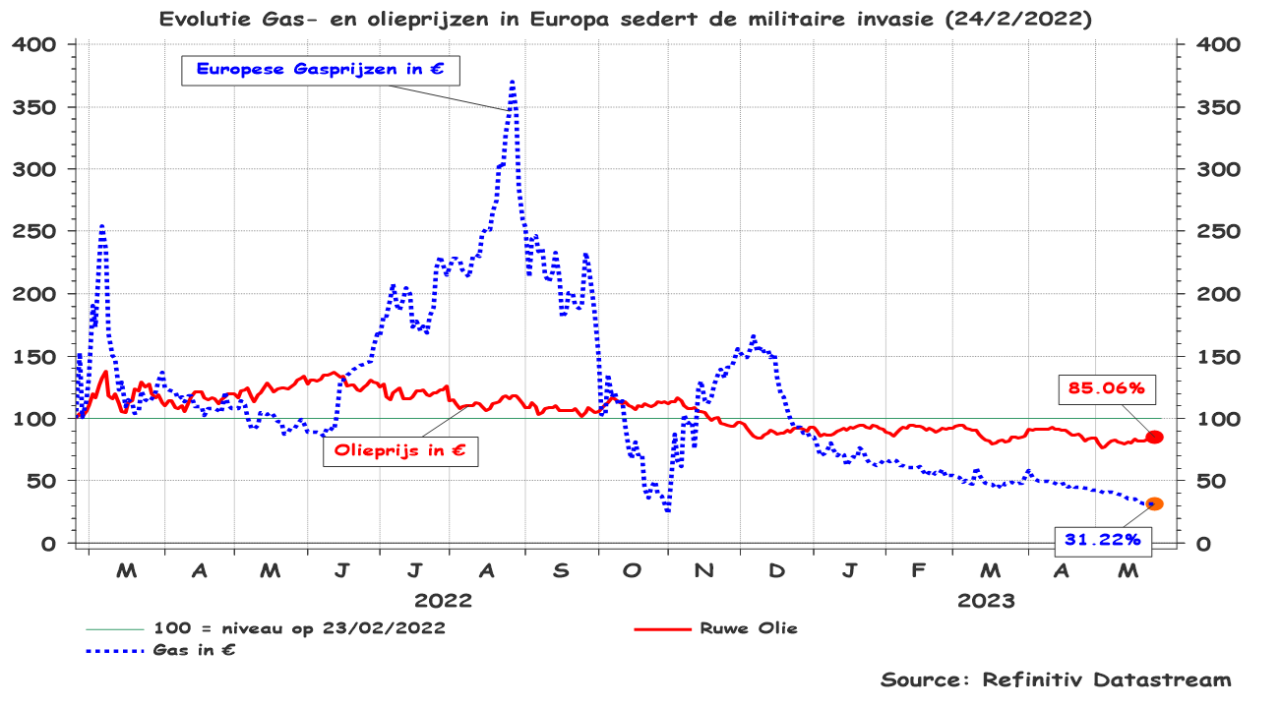

De Europese kleinhandelsprijzen blijven schaamteloos toenemen, omdat de terugval van quasi alle grondstoffen- en voedselprijzen zijn weg maar niet vindt naar de kassa van de supermarkt. Het Oude Continent heeft hierdoor de absolute piekniveaus van deze inflatoire cyclus nog niet in het vizier gekregen, ondanks de implosie van de gasprijzen en de afgenomen oliefactuur. De gasprijs is bijna 70 % (!) gedaald sedert het begin van het militaire conflict, de olieprijs is 15 % goedkoper geworden.

Grafiek 2: Evolutie van de gas- en olieprijs sedert de invasie (24.02.2022)

In de VS is de algemene inflatie al maanden geleden een dalend pad ingeslagen. Deze neerwaartse trend betekent echter niet dat we met absolute zekerheid kunnen stellen dat de Amerikaanse centrale bank op 14 juni (de datum van de volgende FOMC-vergadering), geen verdere verhoging van haar beleidsrente meer zal doorvoeren. Ook in de VS blijft de kerninflatie immers tergend langzaam reageren, onder meer omdat bedrijven hun sterk gestegen financieringskosten doorrekenen aan de eindconsument.

Tijdens de laatste dagen is de waarschijnlijkheid van een nieuwe rentesnok met een kwart procent zelfs flink toegenomen, weliswaar met een kans die (tot nu toe) beperkt blijkt tot een derde. Het is echter onduidelijk of deze toename direct in verband staat met een aanzwellende vrees voor een opleving van de inflatie-indicatoren of eerder toegeschreven moet worden aan de haperende discussies over het schuldenplafond.

In het eerste geval vormt 14 juni alleszins een cliffhanger. De Fed-voorzitter gaf in eerdere commentaren nadrukkelijk aan dat de beslissing over een volgende verhoging van de beleidsrente grotendeels afhankelijk zal zijn van de ontwikkeling van de inflatie-indicatoren (en in mindere mate van de evolutie op de arbeidsmarkt). De volgende publicatie over de CPI-inflatie staat gepland op 12 juni, de groothandelsprijzen volgen op 13 juni en de Amerikaanse centrale bank beslist daags nadien al over de beleidsrente.

De weerbarstigheid van de kerninflatie en de koppigheid van de Fed gouverneurs, die weigeren om in te zien dat hun rentebeleid de kosteninflatie verder aanjaagt, veroorzaakt toenemende ongerustheid op de financiële markten.

Maar de voornaamste onruststoker van dienst is momenteel toch het scherpgeslepen debat over het Amerikaanse schuldenplafond. Een zoveelste heruitzending van hetzelfde onsmakelijke drama met steeds dezelfde argumenten, gelijkaardige tactische manoeuvres en een (tot nu toe) voorspelbare uitkomst.

Zoals altijd worden eerst de standpunten van beide partijen uitgediept en aangescherpt, waardoor een oeverloos en achterhaald ideologisch debat ontstaat. De Republikeinen proberen hiermee hun achterban op hun rechterzijde te paaien door een beperking2 van uitgaven te eisen. De Democraten pleiten voor belastingverhogingen, schatplichtig als ze zijn aan hun linkerzijde, die claimt de presidentsverkiezingen van 2022 binnengehaald te hebben.

De impasse dreigt een technische faling op Amerikaans schatkistpapier uit te lokken, wat zich vrijwel onmiddellijk laat vertalen in een wereldwijde crisis. US-Treasuries vormen immers de hoeksteen van het internationale financiële systeem.

De Fed beschikt vanzelfsprekend nog wel over enkele mogelijkheden om een dergelijke crisis te vermijden als er op 1 juni nog geen deal tussen beide partijen bereikt zou zijn en kan haar uitgaven prioriteren door wél haar verplichtingen op de terugbetaling van vervallen schatkistpapier na te komen maar andere overheidsuitgaven op te schorten en leveranciers simpelweg niet te betalen. Maar dit mogelijke uitstel van executie wordt nu gebruikt om de discussie nog meer op de spits te drijven. Niemand gaat er echter van uit dat politici zo dwaas zouden zijn om een aloud ideologisch debat te laten escaleren in een wereldwijde financiële crisis.

Maar toch... Net als u, is iedereen die het goed meent met deze planeet en haar bewoners, het meer dan grondig beu dat de laatste jaren politici telkens opnieuw op de rand van de vulkaan gaan dansen en grote risico’s nemen om een -voor hen- zo gunstig mogelijk resultaat te bekomen. Roekeloos, want zo waterdicht is hun risicobeheersing niet en geregeld tuimelt men bij een dergelijk spelletje blufpoker in de afgrond. Ook recent, denk maar aan de Brexit en - veel erger, natuurlijk - de invasie in Oekraïne.

In de speltheorie3 kennen we dit als een chicken game4. Beide partijen rijden op volle snelheid in de richting van een ravijn. Wie het eerst remt, is verloren. Veel vroeger dan de laatste, ultieme seconde verwachten we dus geen deal. Een bijkomende moeilijkheid is dat er geen consensus is over het antwoord op de vraag wanneer die laatste seconde precies ingaat. Janet Yellen5 blijft hameren op 1 juni als datum van het Laatste Oordeel, de Republikeinen betwijfelen dit omdat de Fed nog wat extra ruimte kan creëren.

Op de aandelenbeurzen stijgt de nervositeit maar die spanning ontlaadt zich voorlopig nog niet in scherpe koersdalingen. Integendeel, de frenetieke Nasdaq blijft aansterken, na de publicatie van de gunstige bedrijfsresultaten van enkele van de topaandelen van deze technologie-index. De Europese indices presteren echter opvallend zwakker, vooral in de industriële sectoren die het hardst te leiden zullen hebben onder de groeivertraging in het tweede en derde kwartaal van 2023.

Op de obligatiemarkten voelt het intussen aan als in wafelijzer. Enerzijds wordt de rente hoger geduwd door de vrees voor een mogelijke faling op Amerikaans overheidspapier. Anderzijds, als er toch een akkoord wordt bereikt over het optrekken van het schuldenplafond, dan kunnen er opnieuw meer obligaties worden uitgegeven, waardoor de rente stijgt ... Een weinig aantrekkelijke Catch 22-situatie. Het rendementspotentieel op langere termijn op obligaties is intussen wel toegenomen.

Ook aandelen tonen hun weerbaarheid met enkele uitgesproken lichtpunten. Maar snoer je veiligheidsgordels wat vaster aan.

1 Het gewogen gemiddelde bedraagt zelfs 13 %. Het grote verschil tussen het gewogen gemiddelde en de mediaan (de middelste waarneming) duidt op een belangrijke scheeftrekking die wordt veroorzaakt door de grootste bedrijven.

2 De positie van de Republikeinse partij is ambigu: tijdens het presidentschap Trump werd het schuldenplafond drie keer verhoogd, zonder al te veel gemor.

3 Een geroemde tak in de wiskunde, meer bepaald in de beslissingsleer. In 1944 werd deze discipline vertaald naar uiteenlopende economische toepassingen in het meesterwerk van de onvolprezen John Von Neumann en Oscar Morgenstern: The Theory of games and economic behavior.

4 Te vertalen als het angsthazenspel.

5 De huidige Amerikaanse Minister van Financiën en vroegere voorzitter van de Fed.

Lees meer

-

Niets voor zenuwpezen of stresskippen

17 mei 2023In de voorbije weken waren de verwachtingen over de bedrijfsresultaten die tijdens het eerste kwartaal werden gerealiseerd dermate laaggespannen dat positieve verrassingen eerder de regel dan de uitzondering zijn geworden. In Europa is deze gunstige ontwikkeling helaas nog binnen bescheiden proporties gebleven maar in de VS zijn 78 % van de bedrijven erin geslaagd hun verwachtingen te overtreffen, sommige daarvan zelfs in ruime mate.

-

Over een schaduwrecessie, schaduwbanken en beurzen die bang zijn van hun eigen schaduw.

2 mei 2023De bedrijfsresultaten over het voorbije kwartaal lopen intussen vlotjes binnen. Op het Oude Continent blijken 56 % van de bedrijven betere resultaten af te leveren dan verwacht. Weliswaar heeft slechts een minderheid van de bedrijven al gerapporteerd over het voorbije, turbulente kwartaal.

-

Hogere rente veroorzaakt hogere inflatie

24 april 2023Na de elf-en-dertigste verhoging sinds maart 2022, zal de Amerikaanse centrale bank de financiële markten op 3 mei vergasten op een nieuwe aderlating. De beleidsrente zal (naar alle waarschijnlijkheid) opgetrokken worden met 25 basispunten. Dat is weliswaar beperkt in orde van grootte, maar de overtuiging dat dit de laatste stuiptrekking zal zijn, ruimt plaats voor groeiende ongerustheid over eventuele verdere stappen in de komende maanden.