- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De blik vooruit

25 juni 2020

Auteur: Matthieu De Coster, fondsbeheerder bij Argenta Asset Management

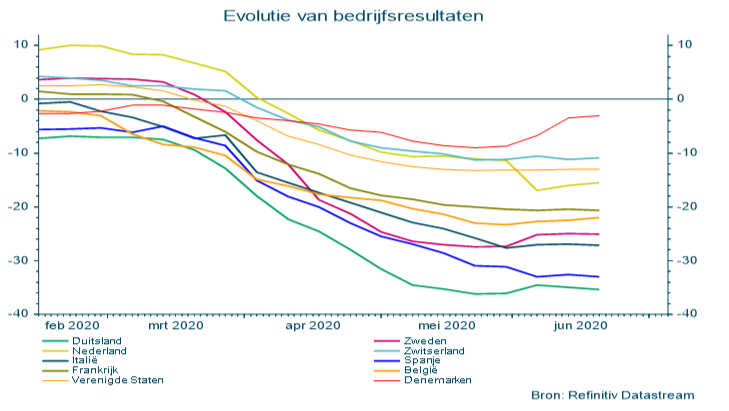

De laatste economische cijfers zijn bemoedigend en vallen nog altijd in ons gunstige scenario. De sterke beursresultaten kunnen we deels verklaren door die cijfers, maar vooral door de bijkomende financiële steun die geboden wordt en door de vooruitgang in de strijd tegen COVID-19. Het is echter afwachten hoe de beurs zal reageren op de ongetwijfeld slechte bedrijfsresultaten van het 2de kwartaal en hoe de pandemie verder zal evolueren. We behouden onze iets voorzichtigere visie ten opzichte van aandelen.

Een bemoedigende evolutie in de financiële cijfers

Het is slechts een pril begin, een aanzet tot herstel, maar meerdere economische indicatoren gingen erop vooruit. De cijfers van de PMI (inkoopmanagersindex) - die voorlopen op de bedrijfsactiviteiten - stegen tot net onder de 50. Dat wijst erop dat de de neerwaartse spiraal aan het afzwakken is. Dit zagen we zowel in China, de Verenigde Staten als in de eurozone. Daarnaast zagen we voor de maand mei een opvallend sterke vastgoedactiviteit in de VS (16,6 % meer nieuwe huizen verkocht ten opzichte van de vorige maand), een toename van de consumptie in winkels in de VS en de eurozone, en een toename van het ondernemersmoraal in bijvoorbeeld Duitsland. De slotsom van dit alles lezen we af aan de verrassingsindicator die zeer positief noteerde in de Verenigde Staten en de eurozone.

Analisten schroeven intussen de verwachte bedrijfswinsten binnen één jaar niet langer neerwaarts bij, en lijken een stabiel niveau te hebben geïndentificeerd.

Een volledig herstel tot de niveau’s van voor de corona-uitbraak voorzien de analisten voor 2021 of later. Een snelle terugkeer kunnen ze verantwoorden omdat:

- de crisis er kwam door een externe schok aan de economie en niet door een onevenwicht binnen die economie. Het productie- en consumptieapparaat kan in principe opnieuw functioneren als voorheen.

- de economie krijgt krachtvoer door de schaal, snelheid en synergie van monetaire en fiscale stimuli.

- de laatst gekende cijfers wijzen op een gezwinde heropening van winkels.

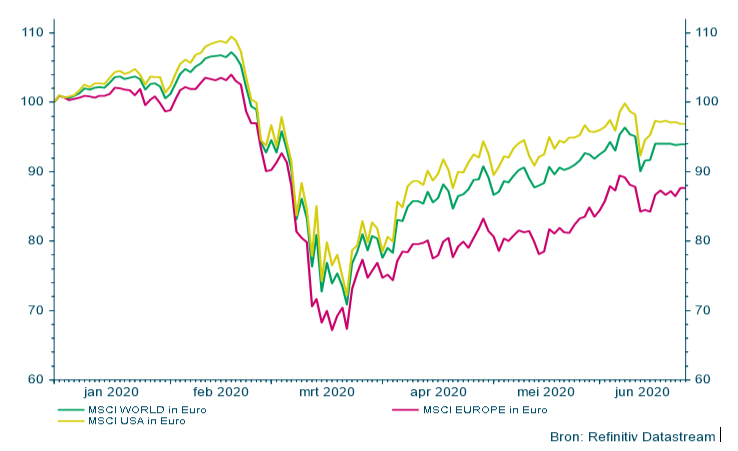

Zoals intussen genoegzaam bekend is, is de beurs vooruitgelopen op deze feiten. In deze grafiek zie je de evolutie van enkele belangrijke beursindices:

Dankzij de zeer lage rentevoeten en de standvastigheid van de beleggers, leidden de afkalvende bedrijfsresultaten uit de eerste figuur niet tot meer beursschade. De risicopremies stellen ons in staat om na te gaan hoe goed we vandaag worden vergoed voor het aandelenrisico. Vandaag is die vergoeding (de risicopremie) iets lager dan gemiddeld. Dat maant ons aan tot enige voorzichtigheid, zeker in samenspel met de nog altijd hoge verwachte volatiliteit.

De beleggers hielden aldus rekening met de impact van de stimulusmaatregelen en het gradueel heropenen van de economie. Een tweede volledige wereldwijde lockdown lijkt vandaag onwaarschijnlijk. Lokaal worden maatregelen weliswaar opnieuw verstrengd, maar de economische schade maakt dat veel overheden zich beperken tot regels rond maskers, hygiëne en sociale afstand.

Ook bij Argenta Asset Management hebben we vertrouwen in de progressieve vooruitgang van de economie. Toch kan het zien van de negatieve bedrijfsresultaten van het tweede kwartaal tot bijkomende verkopen leiden. Daarom verwachten we meer volatiliteit en geen sterke beursstijgingen op korte termijn. De financiële steun van de overheden en de cash die velen nog te investeren hebben, zouden moeten dienen als buffer.

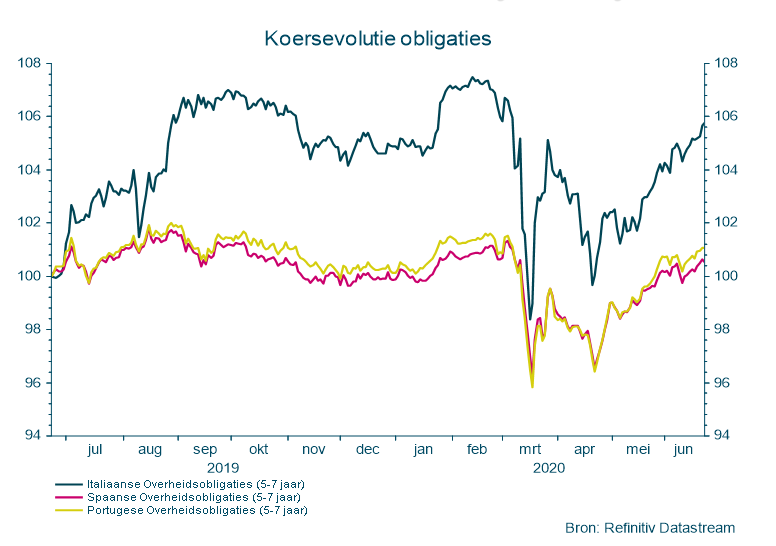

Steunmaatregelen: de Europese inhaalbeweging

We kunnen niet om het stimuluspakket van 750 miljard heen dat momenteel op tafel ligt in de Europese Commissie. Het pakket kwam er op voorstel van Duitsland en Frankrijk. Vooral Duitsland maakte een bocht van spaar- naar stimulusmodus. De steun zou gaan naar landen die economisch het hardst getroffen zijn door de gezondheidscrisis. Italië, Spanje en Frankrijk zouden grote steun krijgen. Men verwacht dat er in de loop van juli een akkoord komt.

Een compromis met de meer zuinige landen zou eruit kunnen bestaan dat er hervormingsvoorwaarden (op het vlak van de arbeidsmarkt, belastingen en wetgeving) worden opgelegd aan de steun. Het stemt zeer hoopvol dat Nederlands premier Mark Rutte de noodsituatie inziet. We parafraseren: ‘We moeten vermijden dat Europa en de Europese Unie, als een belangrijke beschermer van veiligheid en stabiliteit in de wereld, zwakker uit deze crisis komt.’ Dit nieuws inspireerde de Europese beurzen al tot een stijging. In Italië woeden intussen al de debatten over hoe die stimulus moet worden geïmplementeerd. Onder andere een tijdelijke btw-verlaging gericht op de hardst getroffen sectoren wordt overwogen.

Algemeen beschouwd ontstond de laatste weken een breed gedragen overtuiging dat de budgettaire en vooral monetaire steun voor een lange tijd actief zal blijven in de Verenigde Staten en Europa. Die perspectieven hebben ook gevolgen voor de investeringsbeslissingen van bedrijven en beleggers. Bedrijven krijgen meer zekerheid over de financieringskost van hun investeringsprojecten. Beleggers weten dat beleggingen in cash en veilige obligaties voor een lange tijd onvoldoende welvaartsvastheid zullen genereren. Dit ondersteunt de beurskoersen.

Het medische weerwerk tegen COVID-19

We zien her en der heropflakkeringen van het virus en voornamelijk desastreuze cijfers uit Latijns-Amerika. Ook in de Verenigde Staten kunnen we nog niet spreken van een dalende trend gezien het nieuwe aantal besmettingen hoog blijft. Anderzijds wordt de wereldeconomie eerder steeds meer opengesteld dan lamgelegd, lokale uitzonderingen niet te na gesproken. Het verwachte tempo van die economische heropening zijn deels gebaseerd op de bestrijding van de pandemie door de medische wereld.

Op 16 juni kwam het nieuws dat het medicijn Dexamethasone voor een hogere overlevingskans zorgt bij ernstig zieke patiënten. Uitstekend nieuws, maar bepaalde activiteiten (toerisme en events) zullen pas opnieuw floreren wanneer we alle schroom voor sociale contacten kunnen laten vallen. En daarvoor hebben we een vaccin nodig.

De weg naar een vaccin ziet er behoorlijk veelbelovend uit. Er zijn nu meer dan 140 vaccins in onderzoek. Het meest concrete is een vaccin van AstraZeneca, in samenwerking met de universiteit van Oxford, dat al in fase III zit. Dat wordt nu getest op duizenden mensen en zou in oktober op de markt komen. De totale productiecapaciteit wordt geschat op 2 miljard vaccins. Dit vaccin gebruikt ironisch genoeg een virus om bepaalde COVID-19-genen te transporteren in onze cellen en zo een immuniteitsreactie te creëren.

Deze medische vooruitgang onderbouwt de trend van een graduele uitbreiding van de economische activiteiten.

Wat hebben we gedaan in de kernfondsen?

De grote hoeveelheden geld die in de economie worden gepompt met de monetaire en budgetaire steunmaatregelen, zorgen voor hogere waarderingen van aandelen en obligaties. Het is dus cruciaal om gedisciplineerd op zoek te gaan naar bedrijven die voldoende groei tegenover hun kostprijs kunnen zetten. Vandaag investeren we dan ook nauwelijks via passieve investeringsvehikels die in de hele markt investeren. Het is het moment voor kwalitatieve beleggingen die ook op hun waardering worden getoetst. Voldoende groei vinden we in de investeringsthema’s van ‘veiligheid’, ‘lifestyle’, ‘robotica’, ‘hernieuwbare energie’, ‘vergrijzing’, ‘new finance’ en ‘watertechnologie’.

De discipline die we vandaag als investeerder aan de dag moeten leggen, uit zich ook in de activa-allocatie. We worden meer dan ooit overspoeld met nieuws over het virus, over de steunmaatregelen, over de economische en politieke evoluties, maar we mogen dat niet altijd vertalen in aanpassingen van de portefeuilles. De langetermijnvisie die Argenta heeft, is de rots waarop een beleggingsportefeuille vandaag kan steunen.

Onze activa-allocatie hielden we ongewijzigd sinds onze laatste update. Eventuele handelsspanningen (China en VS, Brexit), de COVID-19 pandemie of slechte bedrijfsresultaten kunnen zeker wegen op het beurssentiment. Anderzijds is er de enorme financiële steun en de medische vooruitgang. Die tegenstrijdige krachten zorgen voor redelijk wat beursschommelingen. De vergoeding op aandelen is vandaag iets lager dan het historisch gemiddelde. Daarom behouden we onze iets voorzichtigere visie ten opzichte van aandelen.

Aan de obligatiezijde namen we winst op een deel van onze Duitse overheidsobligaties. Deze veilige haven is een stuk minder aantrekkelijk geworden door de stevige steun aan de landen in moeilijkheden. Onze Italiaanse, Spaanse en Portugese posities stegen aanzienlijk in waarde door deze steun en we schatten dat deze trend zich nog kan verderzetten. De Europese periferie blijft dus een groot gewicht binnen onze portefeuille.

In de bedrijfsobligaties daarentegen zijn we net selectiever geworden. De hoogrentende obligaties bevatten veel bedrijven in moeilijkheden (voornamelijk uit de toeristische, financiële of energiesector). We hebben onze portefeuilles verstevigd met obligaties van bedrijven die actief zijn in de langetermijnthema’s en die een hoge kredietbeoordeling kregen.

Conclusie

We zijn terechtgekomen in een wereld met voorlopig blijvend lage rentevoeten. Dit ondersteunt de bedrijven in de financiering van hun activiteiten. Ook zijn de verwachte rendementen voor vastrentende instrumenten hierdoor laag. Dit stuwt onze asset-allocatie naar meer aandelen, maar de recente beursstijgingen verantwoorden een adempauze. We behouden onze iets voorzichtigere visie ten opzichte van aandelen.

Door de schommelende markten van beursindices en van individuele bedrijven kan een kleine of eenzijdige portefeuille vandaag veel waarde winnen of verliezen op korte tijd. Dat is echter geen gezonde investeringsaanpak. Bij Argenta Asset Management kiezen we ervoor om de zekerheid te verhogen door op lange termijn te denken en te investeren. We beheren de kernfondsen met dat credo.

In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten opnieuw zouden dalen. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving zoals we die de afgelopen maanden gezien hebben. Beiden zijn en blijven essentieel voor je portefeuille.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

De economie en financiële markten lopen verder uiteen

11 juni 2020We kunnen stellen dat de financiële markten een aanzienlijke voorsprong genomen hebben op de economie. De markten anticiperen gewoonlijk. Maar doen ze dat niet te optimistisch of te pessimistisch?

-

De gefaseerde heropening van de economie

29 mei 2020De beurzen kenden verdere stijgingen de laatste weken, ondanks de toenemende handelsspanningen tussen de VS en China.

-

Een uitdagende heropening

15 mei 2020De laatste twee weken werden in een aantal Europese landen (België, Frankrijk, Duitsland, Italië, …) verschillende lockdownmaatregelen versoepeld. Deze transitieperiode is heel belangrijk om een beter inzicht te krijgen in het toekomstige pad naar normaliteit. Terwijl de laatste uitgekomen economische data een steeds pijnlijker beeld tonen van de aangerichte schade door COVID-19, gaan de financiële markten uit van een ‘happy end’ later in het jaar en in 2021.