- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Centrale banken op verschillende snelheden

6 mei 2022

Auteur: Xander Michielsen, fondsbeheerder van Argenta Asset Management

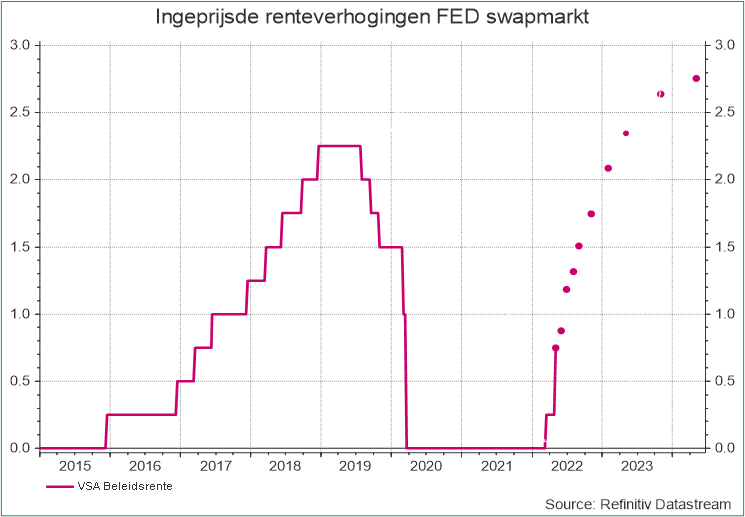

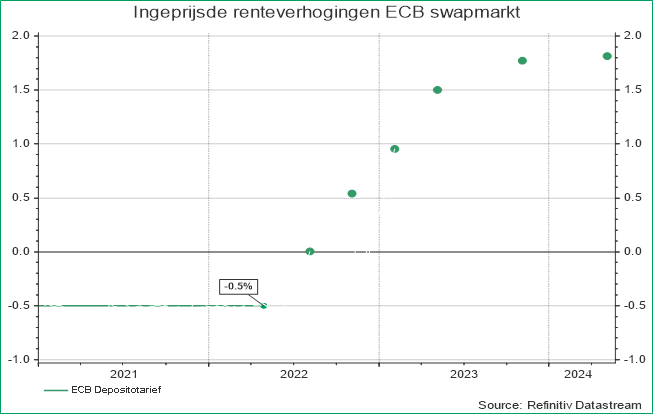

Terwijl de economische en geopolitieke situatie in Europa momenteel nog niet lijkt te verbeteren, zet de centrale bank van de Verenigde Staten zelfzeker verder in op renteverhogingen en de afbouw van haar balans. De hoge inflatie, sterke jobmarkt en een sterk economisch momentum maakt dat de Amerikaanse centrale bank alle kaarten in handen heeft om door te gaan met renteverhogingen. In de Verenigde Staten worden deze renteverhogingen al grotendeels ingeprijsd. In Europa worden naar aanleiding van de aanhoudende hoge inflatie ook renteverhogingen verwacht van de Europese centrale bank. In China dreigt de economie verder te verzwakken en heeft de Chinese centrale bank totaal andere plannen.

Hoe pasten wij de kernfondsen aan om daarop in te spelen?

Tijden van hogere rente, terug van weggeweest

De centrale banken communiceren steeds meer uitgesproken over de afbouw van de stimulerende maatregelen als reactie op de hardnekkige inflatiecijfers. Concreet betekent dit dat renteverhogingen met daarnaast een versnelde afbouw van de aankoopprogramma’s op de obligatiemarkten op het programma staan. De renteverwachtingen werden de laatste maand stevig naar boven bijgesteld. Met een toenemende druk op de korte- en op de langetermijnrente en met negatieve gevolgen voor de obligaties.

De Amerikaanse centrale bank

De Amerikaanse bedrijfsresultaten evolueren nog altijd positief met een gemiddelde overtreffing van de verwachtingen. Maar de markt schenkt momenteel vooral aandacht aan het geplande beleid van de centrale banken.

De nood aan renteverhogingen

De Amerikaanse centrale bank heeft voldoende onderbouw om de rente in verschillende fasen verder te verhogen met als doel de inflatie te temperen. De eerste verhoging vond plaats in maart. Sindsdien bleven de inflatiecijfers hoger dan verwacht. Bijgevolg kondigde de Amerikaanse centrale bank aan dat ze er alles aan zal doen om de prijsstabiliteit te vrijwaren. De markt interpreteerde dit als een toegenomen kans op hogere en meer rentestijgingen. De Amerikaanse rente op tien jaar overschreed zelf de grens van 3 %.

De goede gezondheid van de Amerikaanse economie laat dit toe

Een renteverhoging heeft een temperend effect op de economische groei. De Amerikaanse economie verkeert in goede gezondheid en heeft voldoende marge. De economische groei van het eerste kwartaal was nochtans onverwacht negatief. Toch is de reden eerder van technische aard omdat de Verenigde Staten meer heeft geïmporteerd en minder geëxporteerd door de sterke vraag voor goederen van de Amerikaanse consument. Het cijfer moet dus niet als problematisch worden geïnterpreteerd en wijst op de sterkte van de Amerikaanse consument.

Daarnaast bevindt de Amerikaanse jobmarkt zich in een uitstekende staat en vertoont ze zelfs tekenen van oververhitting. De werkloosheidsgraad blijft dalen en het aantal vacatures overstijgt de beschikbare actieve bevolking. Deze situatie verhoogt de opwaartse druk op de lonen en sterkt de centrale bank om zijn ‘hawkish’ beleid door te voeren.

De marktverwachtingen omvatten stevige verhogingen in de rente met soms mogelijke sprongen tot 75 basispunten. Momenteel worden enkele sprongen van 50 basispunten als zeer waarschijnlijk beschouwd.

De Europese situatie

Europa bevindt zich ten opzichte van de Verenigde Staten in een heel andere situatie. De economische groei en de arbeidsmarkt zijn er minder sterk. De economische groei in Europa was voor het eerste kwartaal wel nog licht positief. Duitsland kon nipt aan een technische recessie ontsnappen. Doordat de geopolitieke spanningen met Rusland maar gedeeltelijk verwerkt zitten in de cijfers van het eerste kwartaal, schept dat geen fraai beeld voor het volgende kwartaal.

Oekraïne: een conflict van lange duur

Het conflict sleept aan en dreigt structureel te worden. Rusland draaide de gaskraan al dicht voor Polen en Bulgarije en lijkt daarmee nog niet te stoppen. Europa bevindt zich in een moeilijke situatie aangezien meer sancties ook heel wat negatieve gevolgen hebben voor de Europese economie. Een embargo op Russische olie lijkt het juiste, maar is vanuit economisch standpunt een slecht idee. De grondstoffenprijzen blijven hoog en wegen op het beschikbare inkomen en het consumentenvertrouwen.

Zware gevolgen voor de economie en de consument

In Europa worden de gevolgen langzaam zichtbaar en flirt de economie met een recessie. Bij de mogelijke renteverhogingen in Europa zijn er veel meer vraagtekens dan in de Verenigde Staten. Ook het consumentenvertrouwen ligt opvallend lager dan dat van de Verenigde Staten. De Europese inflatiecijfers maakten een heuse inhaalbeweging waarvan mogelijk de piek nog niet is bereikt. In Europa wordt de inflatie vooral gedreven door externe factoren zoals de oorlog in Ukraïne aan de grens van Europa, de zwakke euro, de hausse in grondstoffen en in het bijzonder de prijzen van Europese olie en gas.

Het dilemma van de centrale bank

De Europese centrale bank kan geen directe oplossing bieden voor deze externe factoren. Een hogere rente zorgt voor een contractie in het financieel klimaat en een vertraging in de huizenmarkt door een toenemende hypothecaire rente. Toch zal de rente op een bepaald moment moeten worden verhoogd ondanks de minder gunstige economische vooruitzichten. Indien de centrale bank te lang wacht, zal de druk op de euro aanhouden en de inflatie verder ontsporen.

Hogere rente in het Westen, maar niet in China

De economische situatie in China gaat er verder op achteruit. Niet enkel binnen de industriële sector maar ook binnen de dienstensector worden groeivertragingen steeds uitdrukkelijker.

Omikron en het zerocovidbeleid

De problemen worden versterkt door de besmettelijke omikronvariant die China letterlijk in de ban houdt. De covidbesmettingen in China zijn problematischer dan in de westerse wereld. Een minderheid van de oudere bevolking is gevaccineerd en het Chinese vaccin blijkt daarnaast minder effectief te zijn dan de Europese en Amerikaanse vaccinaties. De strenge lockdownmaatregelen waarvan iedereen dacht dat China ervan ging afstappen om de economie te sparen, worden nog steeds aangehouden en zelfs nog verder aangescherpt. China kende al een economische tegenslag, maar deze extreme lockdowns zijn op economisch vlak rampzalig en komen op een heel ondankbaar moment van wereldwijde groeivertraging.

De druk op de bevoorradingsketens

Ook buiten de grenzen van China zijn de effecten voelbaar. Voor de westerse wereld zorgt dit voor bottlenecks in de industriële productie. Dat zien we terug bij verschillende economische factoren. Een schaarste van industriële goederen helpt zeker niet in de strijd tegen inflatie. De positie in Chinese aandelen werd inmiddels stevig afgebouwd binnen de kernfondsen.

Een soepel monetair beleid

China tracht aan de hand van een soepel monetair beleid weerwerk te bieden om de economie meer zuurstof te geven. Het omgekeerde wat er in de Verenigde staten en Europa aan het gebeuren is. Hoewel het renteverschil tussen China en de Verenigde Staten is afgenomen, kunnen Chinese obligaties van hoge kwaliteit nog een dalende renteomgeving genieten. Dat zorgt voor een zeer uniek profiel binnen onze positionering tijdens deze moeilijke periode voor obligaties.

Impact op de financiële markten en onze positionering in de kernfondsen

Aandelen

- De economische risico’s zijn de laatste maand toegenomen, wat de kansen op ongunstige uitkomsten verhoogt. Het aandelengewicht werd bijgevolg in verschillende fases afgebouwd.

- Het Russisch-Oekraïense conflict, het potentieel voor schadelijke sancties, de hoge inflatie en hoge energieprijs, de mogelijke renteverhogingen en een zwakke economie verantwoorden een sterke onderweging in Europese aandelen. Aan de andere kant is de Amerikaanse economie in betere gezondheid hoewel er daar ook een groeivertraging plaatsvindt, wat ons een hogere positionering doet innemen. Ook de Amerikaanse dollar kende een sterke appreciatie.

- Verschillende macro-economische factoren tonen dat de Chinese economie grondig verstoord is. De strenge lockdownmaatregelen waarvan de Chinese partij momenteel niet wil afwijken, zorgen nog voor extra druk. De rest van de wereld dreigt ook in een groeivertraging te komen en China is nog altijd sterk afhankelijk van zijn export. Chinese aandelen werden sterk verlaagd via de verkoop van lokale Chinese bedrijven en Hongkongaandelen. De resterende posities in China, ongeveer 1,5 % van de aandelenblootstelling, bestaan uit individueel geselecteerde aandelen die passen binnen onze thematische beleggingen en voldoen aan onze selectiecriteria.

Obligaties

- Het renterisico wordt nog steeds beperkt gehouden met een duratie van 5 jaar.

- De Europese inflatiecijfers werden opnieuw opwaarts bijgesteld met een sterk stijgende renteopstoot als gevolg. Dit gaf aanleiding tot een gedeeltelijke verkoop van de inflatiegelinkte overheidsobligaties, die als doel hebben de obligatieportefeuille te beschermen tegen dergelijke inflatieschokken. De opbrengsten werden herbelegd in kwaliteitsvolle overheidsobligaties van de Verenigde Staten en enkele Europese landen om te profiteren van aantrekkelijkere rendementen en hun hogere kredietwaardigheid.

- Hoogrentende Europese bedrijfsobligaties met een hoog risico werden verlaagd om de gevoeligheid aan een economische groeivertraging in Europa te beperken.

- De positie in Chinese overheidsobligaties, die al meer dan een jaar wordt aangehouden, werd gedeeltelijk verkocht. Na een mooi parcours is het relatieve lopende rendement ten opzichte van Amerikaans staatspapier minder interessant geworden. Ondanks deze evolutie is de Chinese centrale bank eerder geneigd om haar beleid te versoepelen om de economische groei te ondersteunen. Dit geeft een groot contrast met Amerikaanse en Europese centrale banken waardoor we momenteel nog een belangrijk deel van deze positie aanhouden.

Daarnaast houden wij in de kernfondsen ook een mooie cashbuffer aan van tussen 6,5 en 8,5 %. In tijden van zeer hoge volatiliteit op de markten zorgt de cash voor een mooie stabilisator van de prestaties. De cash geeft ons ook de mogelijkheid om snel in te spelen op opportuniteiten binnen zowel de aandelen- als de obligatiemarkt.

Conclusie

Er komen onzekere tijden aan, maar het blijft cruciaal om zich niet te laten leiden door emoties. Ook in onzekere tijden zijn er opportuniteiten en kunnen er heel goede beursdagen zijn die cruciaal zijn om een goed rendement te halen op langere termijn. Geopolitieke evenementen zijn bijna onmogelijk om te voorspellen en hun impact op de economie is zeer complex. Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die één op één aansluit bij je risicoprofiel.

In onze kernfondsen zorgen we voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten het moeilijk hebben. Zeker in deze renteomgeving zijn de actieve keuzes binnen de obligatiemarkten van cruciaal belang. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving als de crisis voorbij is. Dat is minstens even belangrijk.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

Kwartaalupdate Q1 2022

8 april 2022Terwijl veel van de economische indicatoren wijzen op een groeiende en bloeiende economie, maken analisten zich zorgen over de toekomstige ontwikkeling. We hebben te maken met een vertraging in de wereldwijde economisch groei. Dat is het gevolg van hoge prijsinflatie en een restrictiever monetair beleid van centrale banken.

-

Oekraïne, inflatie, economie en de markten: waar staan we?

22 maart 2022We zijn de vierde week van het Russisch-Oekraïense conflict ingegaan. Hoe ontwikkelt de situatie zich ter plaatse? Hoe evolueren de inflatiecijfers? Houdt de wereldeconomie stand? Wat doen de aandelen- en obligatiemarkten? En hoe gaan we dag na dag om met deze crisis in de kernfondsen?

-

Rusland versus Oekraïne en de wereld: de economische gevolgen en de impact op je portefeuille

4 maart 2022Het is oorlog in Europa. Het is niet onze taak als fondsbeheerders om het verder verloop van een oorlog te voorspellen en dat kunnen we ook niet, maar wel om de economische gevolgen zo goed mogelijk in te schatten. En belangrijker nog, wat de mogelijke gevolgen voor de verschillende financiële activa en je portefeuille kunnen zijn.