- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Rusland versus Oekraïne en de wereld

De economische gevolgen en de impact op je portefeuille

4 maart 2022

Auteur: Sebastiaan Grenné, fondsbeheerder van Argenta Asset Management

Het is oorlog in Europa. Het is niet onze taak als fondsbeheerders om het verdere verloop van een oorlog te voorspellen en dat kunnen we ook niet, maar wel om de economische gevolgen zo goed mogelijk in te schatten. En belangrijker nog, wat de mogelijke gevolgen voor de verschillende financiële activa en je portefeuille kunnen zijn. Dat is dan ook wat we in deze tekst zullen doen, een duiding bij de mogelijke economische impact, de financiële markten en onze positionering in de kernfondsen.

Oorlog in Europa

Na maanden van intensieve diplomatieke onderhandelingen tussen Rusland, Oekraïne en het Westen, waarbij Rusland steeds meer troepen verzamelde aan de grenzen met Oekraïne, startte het Russische leger de ochtend van 24 februari een grootschalige invasie van Oekraïne. President Poetin beweert al langer dat de mogelijke toetreding van Oekraïne tot de NAVO een gevaar betekent voor Rusland. Daarnaast beweert hij de laatste maanden ook dat het regime in Oekraïne zich op zijn grondgebied schuldig maakt aan genocide ten opzichte van de Russischsprekende bevolking. Die argumenten gebruikt hij nu als rechtvaardiging voor de massale invasie.

Ondanks de duidelijk oplopende retoriek uit Rusland en de geobserveerde troepenopbouw aan de grens met Oekraïne geloofden maar weinig mensen dat Poetin effectief zou overgaan tot een massale aanval. Westerse inlichtingsdiensten hadden wel degelijk opgemerkt dat de troepenopbouw overeenkwam met de voorbereiding op een invasie. Maar algemeen werd ervan uitgegaan dat Poetin zo diplomatieke druk wilde zetten. Maar weinigen hadden verwacht dat hij de gevestigde geopolitieke orde zo flagrant met de voeten zou treden.

Deze oorlog wordt steeds meer in de straten en steden van Oekraïne gevoerd en zal leiden tot slachtoffers, niet alleen bij de militairen maar ook bij de burgerbevolking. Naast dit enorme menselijke leed zal de oorlog ook sterk wegen op de economie. Zeker in Oekraïne, maar ook in Rusland, dat zich isoleert van de wereld en zeer zware economische sancties opgelegd krijgt (waarover later in deze tekst meer). Daarnaast zal dit conflict ook zorgen voor een grondige hertekening van de wereldwijde geopolitieke orde.

Economische gevolgen van de oorlog

Als we kijken naar de wereldwijde economische gevolgen van de oorlog in Oekraïne denken we in eerste plaats aan de impact van de stijgende energieprijzen. Rusland is een van de belangrijkste energieleveranciers van Europa en speelt een centrale rol in het wereldwijde aanbod van fossiele brandstoffen. Ongeveer 25 % van de Europese import van olie en 45 %1 van het benodigde gas komt uit Rusland. Het is dus duidelijk dat zeker Europa zeer afhankelijk is van Rusland voor zijn energievoorziening. Het is ook opvallend dat deze brandstof (voorlopig) blijft vloeien, zelfs door de pijpleidingen in Oekraïne.

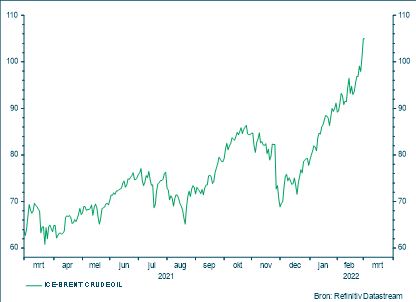

De inval en de voorafgaande spanningen hebben de energieprijzen al sterk de hoogte in gestuurd. Europese gasprijzen stegen donderdag 24 februari ongeveer 30 % terwijl ze al de hele winter heel hoog lagen. De olieprijs steeg bijna onmiddellijk tot boven de 100 dollar per vat, viermaal hoger dan op het dieptepunt van de COVID-crisis. Voorlopig blijft de olieprijs ook verder doorstijgen. Die noteert nu al boven de 110 dollar per vat. Maar dat blijft nog ver onder de historische top van 2008 (140 dollar per vat). Voorlopig blijft de stijging van de olieprijs nog iets minder sterk dan in de worstcasescenario’s die sommige analisten vooropgesteld hadden bij een volledige oorlog. Zij spraken aanvankelijk van een prijs tot wel 150 dollar per vat.

Olie is natuurlijk een grondstof die makkelijk getransporteerd kan worden. Zelfs al zouden de Westerse landen stoppen met het aankopen van Russische olie, dan kan deze makkelijk aan bijvoorbeeld China verkocht worden. Zo zal de oliemarkt terug vrij snel een nieuw evenwicht kunnen vinden. Samen met het feit dat de sancties voorlopig niet raken aan de energiehandel verklaart dat waarschijnlijk waarom de olieprijs nog niet naar extreme hoogtes is doorgestegen.

Maar een olieprijs van boven de 100 dollar per vat kan wel aanzienlijke gevolgen hebben voor de wereldwijde economie. Veel bedrijven zullen een belangrijke stijging zien in hun energiefactuur. Ook consumenten zullen een groter deel van hun budget moeten voorbehouden voor hun energieconsumptie. Zo zullen de stijgende brandstofprijzen een rem zijn op economische groei in de komende periode.

Niet alleen de energieprijzen zien een sterke stijging door het conflict, ook de voedselprijzen stijgen zeer snel. Oekraïne, ook wel de graanschuur van Europa genoemd, is de vierde grootste exporteur ter wereld van tarwe en Rusland de grootste. Ook voor andere landbouwproducten, zoals meststoffen, zijn dit zeer grote exporteurs. Het is dan ook geen verrassing dat de voedselprijzen zo sterk gestegen zijn dit jaar. Stijgende voedselprijzen zullen druk zetten op inflatiecijfers en opnieuw vreten aan het consumptiebudget van de consument.

De oorlog in Oekraïne kan ook opnieuw verstoringen veroorzaken in de wereldwijde toeleveringsketens. Deze stonden al sterk onder druk door de COVID-crisis. Door COVID-uitbraken stilgelegde fabrieken of gesloten havens aan de ene kant van de wereld zorgden aan de andere kant van de wereld voor tekorten in input voor de productie daar. Waardoor fabrieken niet op volle capaciteit konden draaien en de inputkost van veel bedrijven substantieel steeg. Dat kan nu opnieuw gebeuren doordat bepaalde bedrijven importproducten nodig hebben uit Rusland of Oekraïne.

Naast deze directe economische impact van de oorlog is er ook de impact van de sancties die de Westerse landen opleggen aan Rusland. De belangrijkste hiervan lijken momenteel het bevriezen van de buitenlandse tegoeden van de Russische centrale bank en het uitsluiten van een heel aantal Russische banken uit het internationale betalingsverkeer via Swift. Hierdoor wordt het de facto zeer moeilijk voor Russische bedrijven om nog deel te nemen aan de globale handel. Ze kunnen namelijk geen betalingen meer versturen of ontvangen. Deze maatregelen kunnen zeer veel schade aanrichten aan de Russische economie, maar kunnen ook impact hebben op Westerse bedrijven. Denk maar aan Europese banken die leningen hebben uitstaan aan Europese bedrijven die deze nu niet meer kunnen terugbetalen. Dit is ook duidelijk zichtbaar in de koersen van de Europese banken, een van de zwaarst getroffen sectoren de afgelopen week. In onze kernfondsen hebben wij een zeer beperkte blootstelling naar Europese banken.

Economische sterkte onder druk

Het afgelopen jaar hebben we in Europa en in de VS een zeer sterk economisch momentum gezien. Dit was hoofdzakelijk gedreven door consumenten die vol vertrouwen terug geld uitgaven nadat het ergste van de COVID-crisis voorbij was. Ook bedrijven investeerden sterk om aan de toenemende vraag te voldoen terwijl de overheden budgetten vrijmaakten om de economie te ondersteunen. De combinatie van dit alles zorgde ervoor dat de economie sterke groeicijfers kon voorleggen. Deze groeicijfers werden ook ondersteund door de makkelijke vergelijkingsbasis. In 2020 ging de economie onderuit door de COVID-crisis en de bijhorende lockdowns. Daardoor konden we in 2021, een jaar later, mooie groeicijfers opnemen. Dat voordeel valt nu weg: in 2022 vergelijken we de groei met het al zeer mooie jaar 2021.

Naast deze moeilijkere vergelijkingsbasis hebben we nu ook het conflict in Oekraïne en de bijhorende stijging in de energie- en voedselprijzen. Daar komt ook nog de grote geopolitieke onzekerheid bij die zal wegen op het vertrouwen van consumenten en bedrijfsleiders. Hierdoor kan de economische groei in 2022 minder hoog uitvallen dan initieel gedacht.

Inflatie en de centrale banken

Na de zomer van 2021 begonnen markten zich steeds meer zorgen te maken over de stijgende prijzen. De doelstelling van de centrale banken is om deze inflatie onder controle te houden. Daarom gingen de markten steeds meer rekening houden met mogelijke rentestijgingen van de centrale banken. Hiermee zouden de centrale banken de economie kunnen afkoelen (een hogere rente zorgt voor minder leningen en dus minder investeringen en consumptie). De markten hielden echter steeds meer rekening met het gevaar dat de centrale banken de economie te veel zouden afremmen en de economie in een recessie zouden kunnen duwen, wat een zeer negatief scenario zou zijn voor aandelen. Dit verklaart de moeilijkere aandelenmarkten de afgelopen maanden.

Het conflict in Oekraïne heeft ook deze dynamiek volledig overhoop gehaald. Het conflict is zeker inflatoir. De hogere energieprijzen duwen de algemene inflatie omhoog. Maar de centrale banken kijken vooral naar de kerninflatie, waarop de energieprijzen geen directe impact hebben. Maar als bedrijven de gestegen energiekost beginnen doorrekenen in hun producten zal dit ook een impact hebben op de kerninflatie. Als de gestegen energieprijzen dus lange tijd aanhouden zal ook de kerninflatie verder stijgen en zullen de centrale banken extra gepusht worden om in te grijpen. Daarnaast kunnen ook de mogelijke nieuwe problemen in de wereldwijde toeleveringsketen de prijzen opnieuw doen stijgen. Op het vlak van inflatie dus geen goed nieuws voor centrale banken.

Maar het conflict zal ook druk zetten op de economische groei, zeker als het lang aanhoudt. De doelstelling van centrale banken is tweeledig: ze willen niet alleen de inflatie onder controle houden, ze willen ook de werkgelegenheid ondersteunen. Hiervoor hebben ze economische groei nodig. Als de economische groei onder druk komt door de crisis zal het dus een moeilijke evenwichtsoefening worden voor de centrale banken. Langs de ene kant moeten ze de inflatie beperken en langs de andere kant de economie ondersteunen. De kans op een foute beleidskeuze van de centrale banken is dus toegenomen.

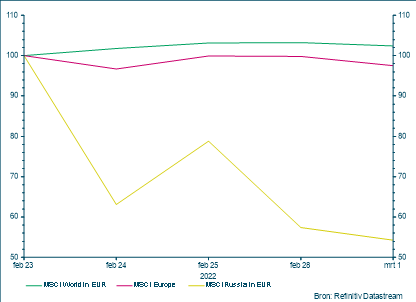

Voorlopig beschouwen de markten het nog positief. Het verwachte aantal renteverhogingen door zowel de Fed (= Amerikaanse Centrale Bank) als de ECB (= Europese Centrale Bank) is afgenomen sinds de invasie. Waardoor ze inschatten dat de economische groei niet te hard afgeremd zal worden en dat is positief voor de aandelenmarkten. Hierdoor kunnen we ook de gematigde beursreactie sinds de invasie verklaren. Sterke schommelingen op de aandelenmarkten van de ene op de ander dag of tijdens de dag, maar uiteindelijk nog geen grote verliezen voor de wereldwijde beurzen in zijn geheel. Zeker als we dit vergelijken met de dalingen voor de Russische beurs.

Impact op de financiële markten en onze positionering in de kernfondsen

Aandelen

Na de aankondiging van Poetin dat hij de door rebellen geclaimde regio’s in Oost-Oekraïne, Donetsk en Loehansk erkende als onafhankelijk land en er troepen naartoe stuurde, hebben wij besloten om in de kernfondsen ons risico af te bouwen. Dat deden we door op woensdag 23 februari aandelen te verkopen en ons op benchmarkgewicht te positioneren qua aandelenblootstelling. In deze onzekere tijden leek het ons belangrijk om zo snel mogelijk te reageren. Daarom deden we deze verkoop via trackers2, daarmee konden we het snelst handelen.

Hiermee willen we niet claimen dat wij verwacht hadden dat Rusland een volledige invasie van Oekraïne ging starten. We gingen er wel vanuit dat er een risico was dat het conflict nog verder zou escaleren, dat dit verdere druk zou zetten op de energieprijzen en daarmee een opwaartse druk op de inflatie en neerwaartse druk op de economische groei. Vandaar de beslissing om ons op dat moment neutraal te positioneren.

Vandaag zien we dat het conflict volledig verder geëscaleerd is en dat de energieprijzen sterk aan het stijgen zijn. Maar tegelijkertijd valt de reactie van de aandelenmarkten nog goed mee. Waarschijnlijk omdat er nu minder rekening gehouden wordt met een teveel aan rentestijgingen door de centrale banken en een grotere kans op massale investeringen door overheden.

Op korte termijn zien wij eerder risico’s voor aandelen op meer negatief nieuws door het conflict dan op sterke stijgingen van aandelen. Maar de huidige situatie blijft zeer moeilijk om te voorspellen. Daarom hebben we nu een lichte onderweging ingebouwd op onze aandelenpositionering. Alle kernfondsen hebben nu een aandelengewicht dat 1,5 % lager ligt dan het benchmarkgewicht in aandelen.

Obligaties

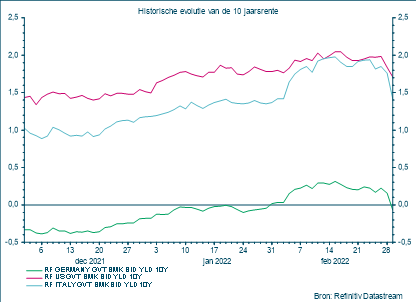

In de obligatiemarkt kunnen we stellen dat de inval van Rusland wel gezorgd heeft voor een trendbreuk. De laatste maanden zagen we de langetermijnrente in Europa en de VS stilaan oplopen. Door de vlucht van beleggers naar veilige overheidsobligaties en de aangepaste verwachtingen voor rentestijgingen door centrale banken die we eerder al bespraken, zien we sinds de invasie terug een dalende langetermijnrente.

Wij denken nog altijd dat op lange termijn eerder een stijgende trend is ingezet in de rente, zoals we in de vorige updates al bespraken. Maar zolang dit conflict de onzekerheid voor financiële markten hooghoudt kunnen we nog verdere dalingen zien. Daarom houden wij onze rentegevoeligheid nog altijd lager dan die van de markt. Maar voor de korte termijn hebben wij wel veilige overheidsobligaties bijgekocht, vooral Amerikaanse. Ter herinnering, als de rente daalt stijgt de prijs van een overheidsobligatie. Het geld dat vrijgekomen is uit de verkopen van aandelen werd geïnvesteerd in overheidsobligaties, als extra buffer.

Conclusie

Het blijft essentieel om je voor je beleggingen niet te laten leiden door emotie. Zeker niet in de zeer volatiele tijden die we momenteel doormaken op de financiële markten. Op sommige dagen swingen we van euforie op de markten terug naar paniek om dan onveranderd de dag af te sluiten. Geopolitieke evenementen zijn bijna onmogelijk om te voorspellen en hun impact op de economie is zeer complex. Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die 1 op 1 aansluit bij je risicoprofiel. In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten het moeilijk hebben. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving als de crisis voorbij is. Dat is minstens even belangrijk.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

[1] Cijfers kunnen verschillen naargelang de geraadpleegde bronnen

[2] Een tracker volgt een onderliggende waarde, bijvoorbeeld een bepaalde aandelenindex.

Lees meer

-

Video: Structurele langetermijntrends in de samenleving

4 maart 2022In dit filmpje vertelt Giel je meer over de structurele langetermijntrends in de samenleving en hoe die worden bespeeld via de beleggingsthema’s.

-

De Oekraïense crisis: en nu ?

24 februari 2022In de ochtend van 24 februari lanceerde Rusland een grootschalig offensief in Oekraïne. Wat zijn de gevolgen voor de wereldeconomie en de financiële markten? Wat zijn onze huidige posities in onze kernfondsen in deze context?

-

De Oekraïense crisis: een stand van zaken

18 februari 2022De spanningen tussen Rusland enerzijds en Oekraïne en de NAVO anderzijds zijn de afgelopen dagen tot een hoogtepunt gekomen. Wat moeten we ervan denken en hoe zijn we gepositioneerd in onze kernfondsen?