- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De Oekraïense crisis: een stand van zaken

18 februari 2022

De spanningen tussen Rusland enerzijds en Oekraïne en de NAVO anderzijds zijn de afgelopen dagen tot een hoogtepunt gekomen. Wat moeten we ervan denken en hoe zijn we gepositioneerd in onze kernfondsen?

De laatste ontwikkelingen

De afgelopen dagen zijn de spanningen tussen Rusland en Oekraïne (gesteund door westerse regeringen) flink opgelopen. Moskou heeft een indrukwekkende militaire macht ingezet aan de grens met Oekraïne, ook in Wit-Rusland en in de Zwarte Zee. Ondanks aankondigingen van gedeeltelijke terugtrekking van troepen door de Russische regering, constateert de NAVO dat het ter plaatse niet het geval is, integendeel. Er zijn incidenten uitgebroken in de door pro-Russische rebellen gecontroleerde Dombass-regio, in wat een poging van Moskou zou kunnen zijn om een voorwendsel te vinden voor militair ingrijpen. Ten slotte zijn er grootschalige cyberaanvallen uitgevoerd op het Oekraïense ministerie van Defensie en het Oekraïense banksysteem.

Diplomatie blijft zeer actief in een poging het uitbreken van een gewapend conflict te voorkomen, maar de uitkomst ervan blijft zeer onzeker. De markten zijn de afgelopen dagen dan ook onderhevig geweest aan aanzienlijke volatiliteit, heen en weer geslingerd tussen hoop en vrees.

De mogelijke politieke, economische en beursgevolgen

We gaan uit van het principe dat we niet op weg zijn naar een grootschalig gewapend conflict, aangezien geen van beide partijen er belang bij heeft en wetende dat de NAVO geen verplichting heeft tot militair ingrijpen in Oekraïne, dat geen lidstaat is.

Wat we kunnen verwachten aan de westerse kant: sancties tegen mensen (oligarchen), het niet in gebruik nemen van Nordstream 2 (in samenwerking met Duitsland), een embargo op de Russische export, verbod op financiering van Rusland (met name de schuldmarkt die voor 25% in handen is van niet-residenten), beperkingen op de toegang tot Swift voor Russische banken, … Maar vergeet niet dat Rusland, dat een diepe recessie zou ondergaan, slechts een BBP (in dollars) vertegenwoordigt dat nauwelijks hoger is dan dat van Spanje. Zijn macro-economisch gewicht is op zichzelf niet systemisch op wereldschaal.

Een extra schok op de gas- en olieprijzen is zeer waarschijnlijk, maar de huidige prijzen hebben al sterk geanticipeerd op het risico van verslechtering van de situatie. Het zou ook een schok zijn voor de nominale inflatie, maar niet voor de kerninflatie (exclusief voedsel en energie), die meer bepalend is voor de economie en de markten.

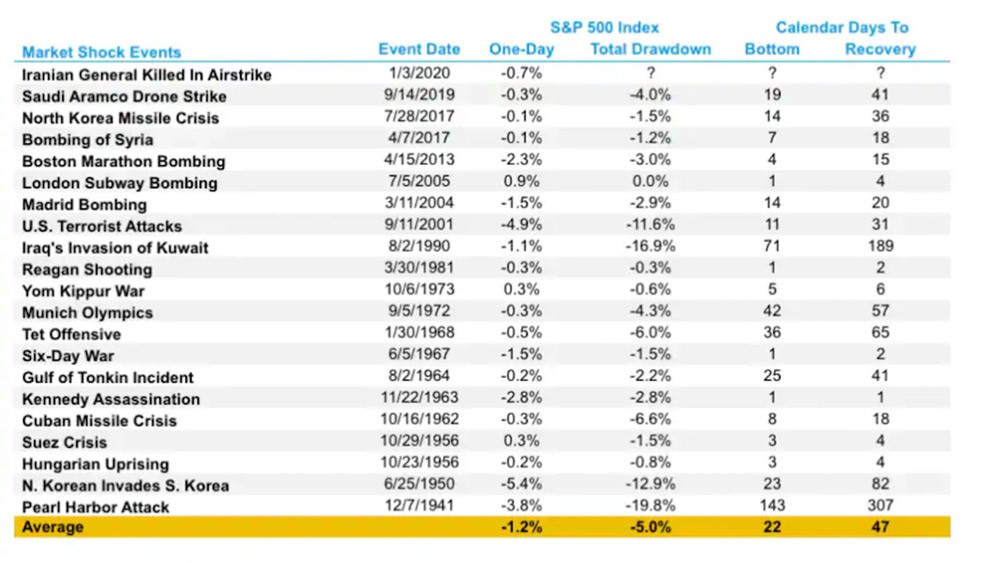

Op beursniveau blijkt uit de geschiedenis van het ontstaan van gelokaliseerde naoorlogse conflicten dat ze geen blijvende en zeer significante impact hebben op de markten, zoals blijkt uit onderstaande tabel. De belangrijkste factor is de tijd die de markten nodig hebben om hun initiële verliezen goed te maken. We zien dat dit in bijna alle gevallen in 1 of 2 maanden gebeurt. Twee uitzonderingen zijn de aanval op Pearl Harbor (wereldoorlogscontext) en de aanval van Irak op Koeweit (toen de wereldeconomie in recessie was, wat nu helemaal niet het geval is).

Bron: Investopedia

Bron: Investopedia

Hoe zijn we gepositioneerd binnen de kernfondsen?

Het is noch onze bedoeling, noch ons vermogen om de uitkomst van een geopolitieke gebeurtenis te voorspellen. Maar we zijn natuurlijk alert voor de mogelijke gevolgen op de markten, met de nodige koelbloedigheid.

Zoals we in onze laatste flashes al hebben gecommuniceerd, hebben we ons aan het begin van het jaar voorzichtiger gepositioneerd door onze stevige overweging in aandelen sterk te verminderen naar een lichte overweging. We herinneren u aan de belangrijkste redenen: een langdurige aanhoudende inflatiedruk en een agressievere reactie van centrale banken in deze context. De spanningen rond Oekraïne waren een bijkomende factor, maar niet de belangrijkste. We zijn ook onderwogen in Europa (mogelijk het zwaarst getroffen) ten opzichte van onze benchmark.

Daarnaast hebben we onze posities verhoogd in wat gewoonlijk "veilige havens" worden genoemd: Amerikaanse staatsobligaties, die ook een aantrekkelijker rendement boden na de laatste rentestijgingen, en bepaalde goudmijnen die zorgvuldig werden geselecteerd op basis van hun winstgevendheid- en duurzaamheidsprofiel. Ten slotte houden we een liquiditeitskussen aan dat ons in staat stelt te handelen volgens de opportuniteiten die zich aan ons voordoen.

Om te besluiten maken we gebruik van deze flits om u eraan te herinneren dat, zoals altijd op de financiële markten, paniek een slechte raadgever is en dat koelbloedigheid uw beste bondgenoot is.

Lees meer

-

Een moeilijke start van het jaar

3 februari 2022Sinds de start van het jaar kleuren de brede marktindices rood met als negatieve koploper de Nasdaq, index met de 100 grootste Amerikaanse technologiebedrijven. Maar de laatste dagen van de maand januari zagen we opnieuw een positiever beurssentiment met een koersopsprong. De aanleiding van de zwakkere returns is de genoodzaakte koerswijziging van de Amerikaanse centrale bank om de inflatie onder controle te krijgen.

-

Kwartaalupdate Q4 2021

14 januari 2022Tijdens het vierde kwartaal werden er weer sterke bedrijfsresultaten gepubliceerd, wat de markten na de appelflauwte van september weer naar nieuwe hoogtes stuurde. Zelfs omikron, de nieuwe variant van het COVID-19 virus kon geen roet in het eten gooien. Wel werd duidelijk dat de stijgende inflatie hoog op de agenda stond bij de Amerikaanse Centrale Bank.

-

2021, een jaar dat onze woordenschat heeft verrijkt en ons opnieuw in herrijzing doet geloven.

3 januari 2022Januari, de start van een nieuw kalender- en financieel jaar. Al bijna twee jaar leven we in uitzonderlijke omstandigheden. Dat heeft een impact op onze gewoonten en relaties. En ook op de financiële markten. COVID heeft het afgelopen jaar weer grotendeels gedomineerd, en zal waarschijnlijk ook in 2022 een belangrijke plaats innemen. Wat onthouden we van 2021 en welke lessen kunnen we trekken voor 2022? In deze nieuwjaarsbrief proberen we die vragen te beantwoorden. Veel leesplezier en een gelukkig nieuwjaar!