- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De Oekraïense crisis: en nu ?

24 februari 2022

In de ochtend van 24 februari lanceerde Rusland een grootschalig offensief in Oekraïne. Wat zijn de gevolgen voor de wereldeconomie en de financiële markten? Wat zijn onze huidige posities in onze kernfondsen in deze context?

De stand van zaken op militair en politiek vlak

De Russische militaire aanval in Oekraïne is een feit, en de doelstellingen van de door president Poetin aangekondigde operatie gaan verder dan het helpen van de rebellenprovincies Donetsk en Luhansk, waarvan Rusland de onafhankelijkheid heeft erkend. Het gaat vandaag om het demilitariseren van Oekraïne en het vervangen van het huidige politieke regime dat wordt omschreven als 'fascistisch'.

De westerse wereld reageerde met krachtige veroordelingen en de invoering van sancties die worden beschreven als ‘nooit gezien’ tegen Rusland. We hadden deze mogelijke sancties al genoemd in onze vorige flash, en we vinden ze allemaal terug op tafel: sancties tegen mensen, het niet in gebruik nemen van Nordstream 2, het verbod op de financiering van Rusland, beperkingen op de toegang tot Swift voor Russische banken.

Van militair ingrijpen in Oekraïne zelf is echter geen sprake. Aan de andere kant kondigde president Biden het uitsturen aan van extra Amerikaanse troepen naar het Oosten, met name naar de Baltische landen. Wat betreft China, dat zeer nauwlettend in de gaten wordt gehouden, dat blaast warm en koud en wil voorlopig niet spreken over een invasie.

De mogelijke politieke, economische en beursgevolgen

Om te proberen de economische impact van de crisis te beoordelen, moeten we uitgaan van twee observaties:

1 – Zoals we al hebben onderstreept, is het economische gewicht van Rusland op mondiaal niveau klein. Bovendien is na de crisis van 2014 over de Krim een groot deel van de export naar Rusland nooit echt hervat, wat een mogelijke handelsschok verder beperkt. Om een voorbeeld te noemen: onze appel- en perentelers hebben zich inmiddels op andere markten gericht.

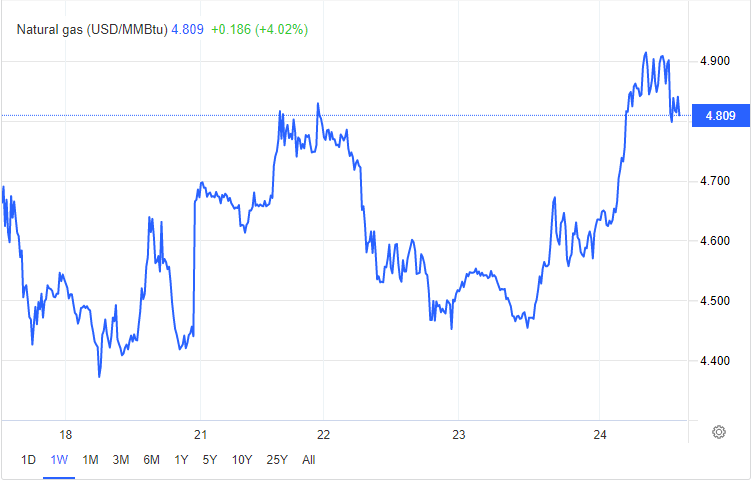

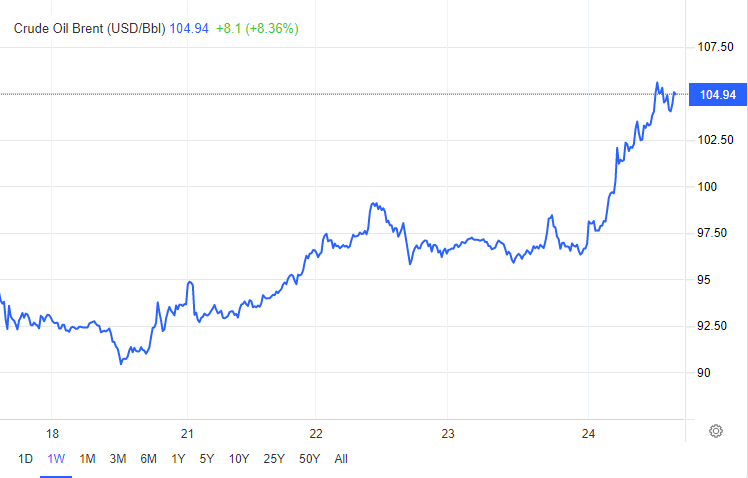

2 – Aan de andere kant is Rusland een belangrijke producent van olie en vooral van gas, en de impact van de militaire interventie op de prijzen van de twee grondstoffen liet niet lang op zich wachten, zoals blijkt uit de onderstaande grafieken. Dat zal natuurlijk een direct effect hebben op de nominale inflatie over de hele wereld.

Bron: trading economics

Bron: trading economics

Bron: trading economics

Bron: trading economics

Het zal ook belangrijk zijn om de reactie van de centrale banken in de komende dagen en weken te volgen. Zullen ze rekening houden met de toenemende onzekerheid om hun renteverhogingsprogramma aan te passen of zelfs uit te stellen, of blijven ze gefocust op de inflatiecijfers die op korte termijn onder grote druk zullen blijven staan?

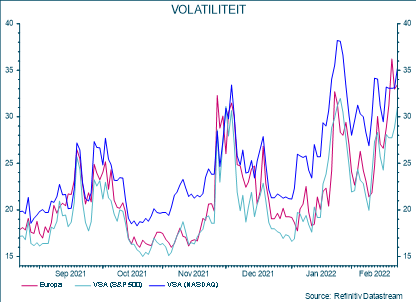

De aandelenmarkten reageerden met een aanzienlijke en algemene daling, en Europa werd logischerwijs het meest getroffen. Daarnaast stijgen veilige havens zoals goud, de dollar of Amerikaanse en Duitse staatsobligaties. Verschillende technische indicatoren zoals de volatiliteitsindex (zie hieronder) tonen de grote nervositeit onder de beleggers.

Een blik op onze positionering in de kernfondsen

We willen het graag herhalen, het is noch onze doelstelling noch ons vermogen om de uitkomst van een geopolitiek conflict te voorspellen. Anderzijds is het wel aan ons om de toename van de risico-omgeving op de markten die daaruit voortkomt, te beheren.

Wat het aandelenniveau betreft, na onze overweging sinds half januari al aanzienlijk te hebben verlaagd, zijn we woensdagmiddag 23.02.2022 onmiddellijk naar een neutrale weging overgegaan door de verkoop van trackers.

Waarom een neutraal gewicht en geen onderweging?

- We houden er rekening mee dat, afgezien van de spanningen met betrekking tot Oekraïne, het economische en financiële nieuws, feitelijk bekeken, positief blijft: de resultaten van de bedrijven waren opnieuw erg goed, de macro-economische cijfers wijzen nog steeds op een relatief stevige groei, en de kerninflatiecijfers (exclusief energie) lopen niet uit de hand. In januari zijn ze zelfs gedaald in Europa.

- Zoals blijkt uit de tabel die tijdens de vorige flash is gecommuniceerd, is de impact van een geopolitieke crisis over het algemeen hevig op zeer korte termijn (dagen of weken), maar verdwijnt die daarna tamelijk snel.

- Een verlaging van het risico op portefeuilleniveau kan ook worden bereikt door specifieke posities binnen de aandelen zelf in te nemen, zoals we hebben gedaan door de laatste maanden meer defensieve aandelen of goudmijnaandelen in portefeuille op te nemen.

Wat de obligaties betreft, hebben we ook toegelicht dat we onze posities in Amerikaanse staatsobligaties, een traditioneel toevluchtsoord voor beleggers in tijden van crisis, hadden vergroot tot meer dan 15 % van het obligatiegedeelte. Dit verhoogde ook onze blootstelling aan de Amerikaanse dollar, die eveneens deze rol van veilige haven vervult. Merkwaardig is in dit verband ook de stijging van de Chinese yuan, wat ons ook helpt dankzij de grote posities die we in Chinese obligaties hebben (bijna 8 % van het obligatiegedeelte). We behouden ook een relatief grote blootstelling aan obligaties uitgedrukt in Noorse kroon (staats- en bedrijfsobligaties), dat positief gecorreleerd is aan de evolutie van de olieprijzen.

Ten slotte handhaven we onze liquiditeitsbuffer die we de afgelopen maanden hebben opgebouwd, op ongeveer 5 % van het beheerd vermogen.

Crisissen, of ze nu politiek, economisch of financieel zijn, hebben altijd het leven van de markten gekenmerkt. Vaak onvoorspelbaar wanneer ze beginnen, eindigen ze ook dikwijls wanneer iedereen extreem pessimistisch wordt. Dat maakt pogingen om marktbewegingen op korte termijn te voorspellen zeer riskant. Als belegger is het veel belangrijker om ervoor te zorgen dat uw beleggingsportefeuille past bij uw risicoprofiel. Indien ja, is ons beste advies om geen overhaaste beslissingen te nemen en belegd te blijven in het kernfonds dat bij u past. Van onze kant zorgen wij voor het beheer in alle omstandigheden met alle vereiste professionaliteit. Dit is onze dagelijkse toewijding aan u.

De Argenta-fondsbeheerders

Lees meer

-

De Oekraïense crisis: een stand van zaken

18 februari 2022De spanningen tussen Rusland enerzijds en Oekraïne en de NAVO anderzijds zijn de afgelopen dagen tot een hoogtepunt gekomen. Wat moeten we ervan denken en hoe zijn we gepositioneerd in onze kernfondsen?

-

Een moeilijke start van het jaar

3 februari 2022Sinds de start van het jaar kleuren de brede marktindices rood met als negatieve koploper de Nasdaq, index met de 100 grootste Amerikaanse technologiebedrijven. Maar de laatste dagen van de maand januari zagen we opnieuw een positiever beurssentiment met een koersopsprong. De aanleiding van de zwakkere returns is de genoodzaakte koerswijziging van de Amerikaanse centrale bank om de inflatie onder controle te krijgen.

-

Kwartaalupdate Q4 2021

14 januari 2022Tijdens het vierde kwartaal werden er weer sterke bedrijfsresultaten gepubliceerd, wat de markten na de appelflauwte van september weer naar nieuwe hoogtes stuurde. Zelfs omikron, de nieuwe variant van het COVID-19 virus kon geen roet in het eten gooien. Wel werd duidelijk dat de stijgende inflatie hoog op de agenda stond bij de Amerikaanse Centrale Bank.