- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Na de zomerrally komt de herfstrally

9 december 2022

Auteur: Sebastiaan Grenné, fondsbeheerder van Argenta Asset Management

Optimisme alom op de beurzen in november, na de hooprally van oktober. We kunnen zowaar spreken van een herfstrally. Markten waren euforisch door de iets lager dan verwachte inflatiecijfers en de gehoopte reactie van de centrale banken hierop. Zijn we nu uit de economische malaise die de aandelenmarkten al heel het jaar onder druk zette of volgt er nog een verdere groeivertraging en de bijhorende druk op de resultaten?

De herfstrally

Dezelfde hoop, dezelfde effecten

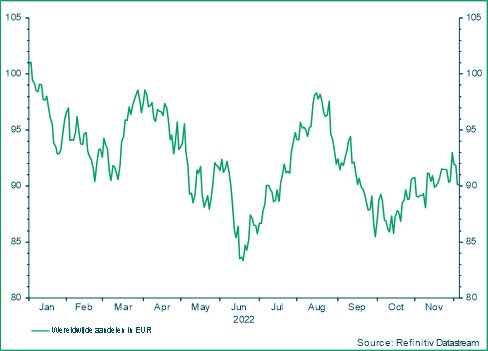

November was opnieuw een maand die gekenmerkt werd door optimisme op de beurs. Net zoals in de zomermaanden, juli & augustus, veerden de wereldwijde aandelenmarkten op in oktober in november. Na de zomerrally hebben we dus nu een herfstrally, maar dit in tijden van dalende markten, sinds het begin van het jaar zijn wereldwijde aandelen ongeveer 10 % gedaald uitgedrukt in euro. Net zoals in de zomerrally, werd ook deze herfstrally gedreven door optimisme dat we het hoogtepunt van de inflatie bereikt hebben en centrale banken het monetaire beleid minder zullen moeten verstrengen dan wat hiervoor gedacht werd.

Inflatie

Bemoedigende cijfers

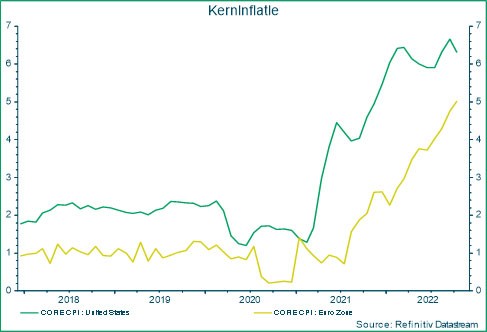

Een eerste belangrijke reden voor het optimisme op de aandelenbeurzen en de obligatiemarkten, want ja ook de rente ging in november lager, was te vinden in de lager dan verwachte kerninflatie cijfers in de VS. De kerninflatie in de VS steeg in oktober slechts 0.3 %, slechts de helft van de 0.6 % stijging die we nog in september zagen. Hierdoor daalde de kerninflatie op een jaar in de VS naar 6.3 %. Nog altijd een hoog niveau, maar de financiële markten interpreteerden dit duidelijk als het teken dat het hoogtepunt van de inflatie achter ons ligt en dat we meer en meer kunnen gaan kijken naar een normalisatie van de inflatie. In Europa zien we voorlopig nog geen vertraging in de kerninflatiecijfers die doortrekt tot boven de 5 %, maar stabiliseert de algemene prijsstijging wel rond de 10 %.

Wat gebeurt er onder de oppervlakte?

Als we onderliggend gaan kijken naar de inflatie in de VS zien we dat het hoge niveau vandaag vooral gedreven wordt door diensten en de huurprijzen van het wonen in de VS. Terwijl de inflatie op diensten voorlopig hoog blijft door de grote vraag naar diensten in het post corona tijdperk en de hoge looninflatie, is het beeld voor de huurprijzen minder duidelijk. Deze component blijft voorlopig hoog omdat de huisprijzen veel gestegen zijn sinds het einde van de corona lockdowns. Maar het is onduidelijk wanneer de afkoeling van de huizenmarkt, onder invloed van de hogere rentevoeten op hypotheken, zich zal vertalen naar de ‘huur’ component. Dat terwijl de inflatie op goederen, energie en materialen in de VS lijkt af te nemen. Vandaag de dag blijft het dus nog koffiedik kijken hoeveel en hoe snel de inflatie zal afnemen.

Monetair beleid

Naar het einde van de cyclus van renteverhogingen?

Nog meer optimisme kwam er in de markten nadat verschillende Fed (Federal Reserve: de Amerikaanse nationale bank) gouverneurs aanhaalden dat het tijd werd om de snelheid van de renteverhogingen te verminderen. Terwijl de Fed de afgelopen vergaderingen de rente telkens met 0.75 % optrok lijken ze van plan om in de volgende meeting de rente met slechts 0.50 % te verhogen. Hierdoor lijkt het erop dat we het eindpunt van de renteverhogingen bijna bereikt hebben. Momenteel verwacht de markt dat de Fed de kortetermijnrente zal optrekken tot rond de 5 % Financiële marktparticipanten lijken ook aan te geven dat deze verhoging tot 5 % genoeg zal zijn om de inflatie in de VS terug te doen dalen tot het objectief van een inflatie rond de 2 %, zoals we kunnen zien in de verwachte inflatiecijfers.

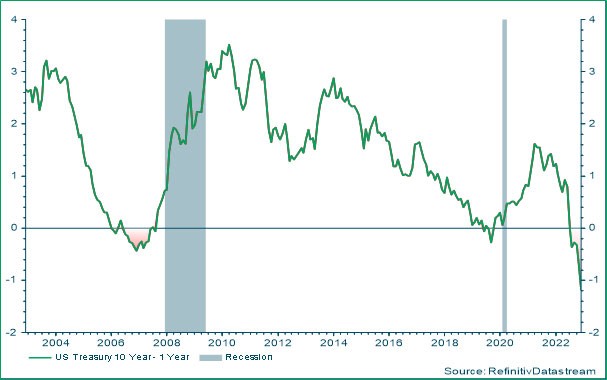

Het cruciale debat rond de recessie

De vraag die gesteld kan worden is of deze renteverhogingen die de inflatie moeten bestrijden niet ook de economische groei te hard zullen afremmen. Door de rente te verhogen hoopt de Fed om de economie voldoende af te koelen om de inflatie te laten dalen, maar hoopt zij ook dat de economie niet zo sterk afkoelt dat ze in zware recessie zou vallen. Dat is een zeer dunne lijn waarop de Fed haar evenwicht probeert te vinden. Aandelenmarkten lijken momenteel te denken dat een zware recessie vermeden kan worden of dat is toch wat we kunnen waarnemen in de waardering van aandelen die nog altijd veel duurder zijn dan wat we historisch gezien hebben in tijden van recessie. Obligatiemarkten lijken dan weer te signaleren dat er een zware recessie aankomt, zoals we kunnen zien in de zeer negatieve rentecurves: de kortetermijnrente in de VS is aanzienlijk hoger dan de lange termijn rente.

Macro economische cijfers

Meestal slechte cijfers

Als we gaan kijken naar de macro economische cijfers zien we toch altijd meer tekenen van wereldwijde afkoelende economische groei en een verhoogde kans op een recessie. Zo zien we een duidelijk dalende trend in de PMI-cijfers in alle grote regio’s en landen. Het PMI-cijfer is het cijfer dat het vertrouwen van de aankoopdirecteuren van de grote bedrijven opvolgt. Als dit onder de 50 duikt is dit een duidelijk teken van vertraagde groei. Het PMI-cijfer is nu onder de 50 in zowel Europa, Japan als China en lijkt ook in de VS naar de 50 te duiken. Zo is ook het onderliggende cijfer in de VS PMI, dat de industriële orders weergeeft, onder de 50 gedoken. Ook andere ondernemer vertrouwensindicatoren, zoals de ZEW in Duitsland, blijven zeer zwak.

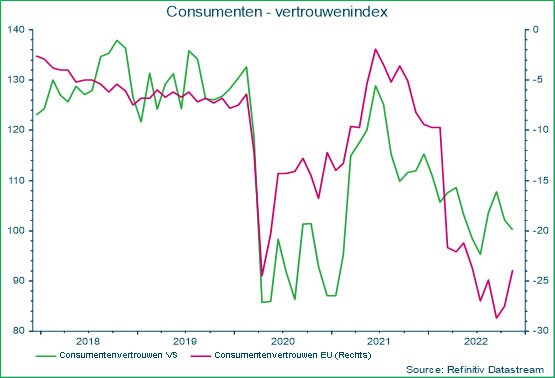

Niet enkel de ondernemers vertonen een zwak vertrouwen, ook bij de consumenten is het vertrouwen ver te zoeken. Het consumenten vertrouwen in zowel de VS als in de EU is terug gedaald naar de niveaus van de algemene lockdowns tegen covid in 2020. We kunnen dus wel spreken van zeer zwakke vertrouwensindicatoren.

De werkgelegenheid blijft echter weerstand bieden

De job markten blijven voorlopig wel zeer sterk. Zowel in de EU als in de VS blijft de werkloosheidsgraad historisch laag. Onderliggend zien we wel zeer grote verschillen per sector. Zo is er in bepaalde sectoren en vooral in de dienstensector, nog altijd een grote vraag naar extra werkkrachten. Maar zien we ook sectoren waar er wel degelijk gestart wordt met de grote herstructureringen. Denk maar aan de IT-sector waar er al grote ontslagrondes aangekondigd werden bij onder meer Meta en Twitter, net bedrijven die de afgelopen jaren enorm gegroeid zijn.

Voorlopig zorgt deze sterke arbeidsmarkt er wel nog voor dat de looninflatie vrij hoog blijft, wat op zich weer de inflatie ondersteund. Maar het is hierbij belangrijk om te onthouden dat de jobmarkten een zeer late indicator zijn van de economische cyclus. De jobmarkt houdt vaak lang stand in tijden van recessie voordat deze het dan toch vaak begeeft later in de recessie.

Bedrijfsresultaten

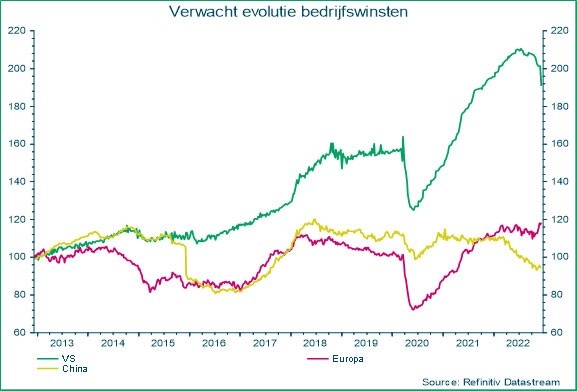

De impact van de tragere economische groei en een grotere kans op een diepe recessie, in combinatie met hoge (maar vertragende) inflatie, is voorlopig nog maar beperkt zichtbaar in de verwachte bedrijfswinsten. Door de hogere inflatie zien we de kosten van de bedrijven stijgen. Door de vertragende groei komt de omzet onder druk te staan. Het is dus duidelijk dat de marges van bedrijven sterk onder druk komen te staan.

De verwachte winsten voor het komende jaar zijn in de VS recent wel een beetje naar beneden aangepast, maar bevinden zich nog altijd op een zeer hoog niveau na de sterke stijging van de afgelopen jaren. In China zien we dat de verwachte winsten het afgelopen jaar wel al sterk naar beneden zijn bijgesteld door het strenge Zero-Covid beleid. In Europa zien we recent een kleine stijging in de winstverwachtingen, maar dit komt na een zeer lange periode van bijna geen groei. Het is duidelijk dat de verwachte winsten, zeker in de VS, nog maar weinig rekening houden met een mogelijke groeivertraging of recessie. In het geval van een recessie zouden we de verwachte winsten veel sterker naar beneden zien komen.

China

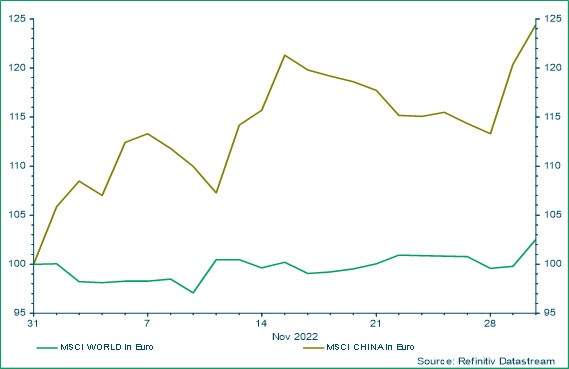

Opvallende stijgers in deze herfstrally zijn de Chinese aandelen. Na een sterke underperformance van Chinese aandelen in de tweede helft van dit jaar, zagen we in november een zeer sterke stijging.

De Chinese economie en met haar de Chinese aandelen (en de Chinese bevolking) lopen al enige tijd sterk gebukt onder het zero-covid beleid in China. Dat beleid dat erop gericht is om elke covid besmetting te bestrijden door massaal te testen en massale doelgerichte quarantaines in te voeren werd door velen in de eerste fase van de covid pandemie als een succes omschreven door de dodentol van het virus er tot een minimum te beperken. Maar naarmate de rest van de wereld volledig gevaccineerd werd en bescherming opbouwde door besmettingen kon de rest van de wereld haar economie volledig terug heropenen. De Chinese bevolking heeft door de zero-covid policy geen immuniteit opgebouwd tegen het virus en ziet nu meer en meer de zeer negatieve sociale en economische gevolgen van de lockdowns.

Deze frustraties hebben in China in de afgelopen weken geleid tot protesten tegen het zero-covid beleid en soms zelfs tegen de communistische partij en Xi Jinping, de president van China, zelf. Deze protesten zijn een zeer zeldzame gebeurtenis in de zeer streng gecontroleerde Chinese maatschappij en vormen een van de grootste bedreigingen voor de communistische partij sinds de protesten op het Tiananmenplein. Om deze bedreiging de baas te kunnen zoekt president Xi nu naar een evenwicht tussen de economische en sociale gevolgen van de lockdowns en de impact op de volksgezondheid van een heropening van de economie. Dat evenwicht zal zeer moeilijk te vinden zijn. Maar de financiële markten reageren verheugd op deze mogelijkheid op een heropening van de Chinese economie, wat duidelijk te zien is in de spectaculaire koerswinsten voor Chinese aandelen.

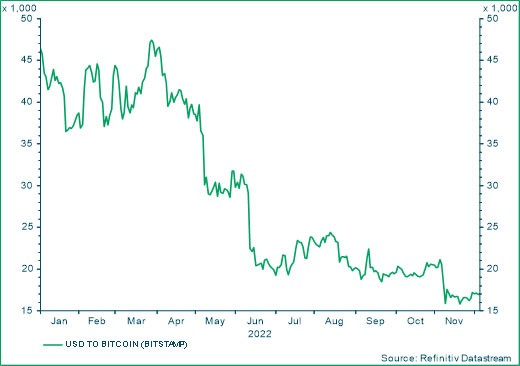

FTX & cryptomunten

Ondanks het feit dat wij met onze fondsen niet investeren in cryptomunten denken we dat het toch interessant is om even stil te staan bij de gebeurtenissen op deze markt. Op 11 november vroeg een van de belangrijkste cryptobeurzen ter wereld, FTX, haar faillissement aan. FTX bleek zeer onvoorzichtig om te springen met het geld van haar klanten en er is zelfs sprake van grootschalige fraude en diefstal van het geld dat haar klanten haar hadden toevertrouwd. Het is hierbij belangrijk om te weten dat, in tegenstelling tot de traditionele financiële instellingen en beurzen, bedrijven uit de cryptowereld zoals FTX bijna niet gereguleerd zijn. Waardoor dit soort van schandalen hier veel vaker kan voorkomen. Het faillissement van FTX gaf ook een grote duik in het vertrouwen in de algemene cryptomunten die in november hun sterke daling van de rest van het jaar verderzetten, zoals hieronder geïllustreerd in de koers van Bitcoin.

Zoals hierboven gezegd investeren wij met onze fondsen niet in cryptomunten. Daarnaast is ook onze onrechtstreekse blootstelling, door investeringen in bedrijven die gezien kunnen worden aan toeleveranciers van de cryptowereld, zeer beperkt. Het effect van deze paniek op de cryptomarkten op onze fondsen was dan ook verwaarloosbaar.

De positionering in de kernfondsen

Ook in november hielden we onze onderweging in aandelen aan, en werd dat gecompenseerd door een hoger gewicht in zowel obligaties als cash. De markten reageerden euforisch op het licht positieve nieuws dat inflatie niet meer verder stijgt en centrale banken het monetaire beleid dus minder zouden moeten verstrengen. Maar de impact op de economische groei van dat monetaire beleid moet nog duidelijk worden en daarbij zeker ook de impact op de bedrijfswinsten, waar wij verdere negatieve aanpassingen verwachten. Tegelijkertijd blijft de waardering op aandelen, zeker van Amerikaanse aandelen, zeer hoog. De kans op een extra correctie op de aandelenmarkten aanschouwen wij dus als vrij hoog, daarom dat wij onze sterke onderweging in aandelen in de verschillende kernfondsen aanhouden.

Aandelen

Binnen de aandelen behouden we nog altijd een onderweging in Europese aandelen aangezien de kans op een recessie in Europa het hoogst lijkt doordat Europa zo sterk afhankelijk is van de hoge en zeer volatiele gasprijzen. Ook de Europese consument staat sterk onder druk door hoge inflatie. Tegelijkertijd wil de ECB de economie maar beperkt afremmen om die inflatie te bestrijden omdat het economische momentum in Europa al zwakker is. Langs de andere kant kan de grote verbondenheid met China een voordeel vormen als de Chinese economie kan versterken door een minder streng zero-covid beleid en zijn de aandelen in Europa relatief goedkoop. Daarom hebben we onze onderweging in Europa de afgelopen maand wat afgebouwd.

Japanse aandelen werden verder opgebouwd en zijn nu nog meer overwogen. De depreciatie van de Yen ondersteund de export van Japanse bedrijven naar de rest van de wereld. Tegelijkertijd blijft de inflatie in Japan zeer laag, waardoor de Japanse centrale bank een zeer soepel monetair beleid kan blijven voeren om de economie te ondersteunen.

Om het gewicht in Europa en Japan te kunnen opbouwen hebben we de Amerikaanse aandelen verlaagd. Deze waren overwogen en hebben nu een kleinere overweging. Wij houden deze overweging vandaag nog altijd aan omdat het in Amerika is dat we de meeste interessante bedrijven kunnen vinden binnen onze lange termijn thema’s, waarin we duidelijk onze overtuigingen behouden. Maar we verminderen de overweging wel omdat de Amerikaans beurs relatief duur gewaardeerd is.

Tenslotte houden we ook een overweging aan in Chinese en Zuid-Oost Aziatische aandelen. Net zoals Japan kan ook China profiteren van een soepel monetair beleid. Maar misschien nog belangrijker kan het economisch momentum in China draaien onder impuls van een minder streng zero-covid beleid. We houden onze positie in China en de rest van Azië echter wel relatief klein omdat deze vandaag de dag zeer risicovol zijn. Niet alleen is de heropening van de Chinese economie een politieke beslissing en politieke beslissingen zijn zeer moeilijk om correct te voorspellen. Bovendien kan de versoepeling van het covid beleid leiden tot een nieuwe pandemie in de regio: 1.2 miljard Chinezen met lagere bescherming door minder kwalitatieve vaccinatie lopen verhoogd risico terwijl ook de buurlanden getroffen kunnen worden door nieuwe besmettingsgolven. Mochten de besmettingen uit de hand lopen, kunnen de versoepelingen snel omgekeerd worden.

Obligaties & cash

De obligatie & cash blootstelling bleef onveranderd in november. De Kernfondsen ondergingen eerder dit jaar al de nodige aanpassingen ter anticipatie van de huidige ontwikkelingen. De beheerders zijn dan ook tevreden met de huidige blootstelling en zagen alsnog geen reden om deze grondig te herschikken in de afgelopen maand.

Conclusie

Het blijft essentieel om je voor je beleggingen niet te laten leiden door emotie. Niet door de paniek die we het afgelopen jaar al een paar keer zagen terugkomen en ook niet door de euforie die we in de zomer en herfstrally over onze schermen zagen rollen. Voor beleggers blijft dezelfde filosofie gelden: blijf altijd in de markt met een brede, wereldwijd gespreide beleggingsportefeuille die 1 op 1 aansluit bij je risicoprofiel. In onze kernfondsen zorgen we enerzijds voor een gezond evenwicht tussen voldoende onderliggende instrumenten die als gedeeltelijke buffer dienen wanneer de markten opnieuw zouden dalen. Anderzijds zorgen we ervoor dat we zodanig gepositioneerd zijn dat we mee kunnen profiteren van de heropleving zoals we die de afgelopen maand gezien hebben. Dat is minstens even belangrijk.

We blijven ons volledig focussen op een zorgzaam en professioneel beheer van de investeringen van onze klanten. Elke dag en in alle omstandigheden. En in het bijzonder in de uitzonderlijke omgeving van vandaag.

Lees meer

-

Kent oktober een tussentijdse ‘hoop’-rally?

4 november 2022Ook in oktober kenden de aandelen- en de obligatiemarkt een helse rit. De bovengemiddelde volatiliteit werd veroorzaakt door de hoger dan verwachte inflatiecijfers, de vrees rond economische groei en recessie en de blijvende onzekerheid met betrekking tot het rentebeleid van de centrale banken. Ook de sterke dollar speelde een rol, met geografische onzekerheden tot gevolg. Toch sloot de wereldwijde aandelenmarkt de maand af met winsten, voortgestuwd door de relatief sterke prestatie van de Europese en Amerikaanse beurzen.

-

Kwartaalupdate Q3 2022

6 oktober 2022Tijdens de zomermaanden wist de financiële markt een kortstondig herstel in te zetten. De markt werd verrast door de lager dan verwachte inflatiecijfers in Amerika. Dat leidde tot een euforische reactie op de financiële markten wereldwijd omdat er minder rentestijgingen noodzakelijk werden geacht. In september kwam opnieuw het besef dat de strijd tegen de inflatie allesbehalve gewonnen was en de centrale banken niet anders kunnen dan de rente verder te verhogen. De rentevoeten kenden opnieuw een enorme stijging en zowel aandelen als obligaties corrigeerden sterk.

-

Augustus brengt een magere oogst

4 september 2022Dronken van optimisme steeg de beurs begin augustus verder. De vrees voor een recessie en ontsporende inflatie leek plots een spook van het verleden. De kleinste groene scheut voedde de hoop dat verdere sterke rentestijgingen van de baan zullen zijn en dat het ergste van de beursstorm achter ons ligt. Welke verrassing Powell in petto had, kunt u hier lezen. We gaan ook dieper in op de signalen van de macro-indicatoren en de implicaties die dit alles heeft op onze positionering in de kernfondsen.