- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

High 5

17 juli 2020

Indien een tijdreiziger ons vorig jaar was komen vertellen dat 2020 een historisch jaar zou worden, dan hadden we dat graag geloofd. We zouden vooral gedacht hebben aan het EK-voetbal, olympische medailles of het wielerjaar dat zich veel belovend aankondigde.

Wanneer ons de ware toedracht van de ontwikkelingen zou zijn toegedaan, zouden we echter nooit hebben geloofd dat de financiële markten zoveel veerkracht zouden vertonen, waardoor zelfs een economische terugslag in Bijbelse proporties slechts tot relatief beperkte verliezen op de aandelenmarkten zou leiden. We hebben ons hierbij gelukkig (en bij gebrek aan alternatief) laten leiden door de wetten van de financiële mechanica: lage rente, in samenhang met economische en financiële stimuli en een redelijke risicopremie zorgen voor een stevig fundament dat als springplank kan dienen voor die sectoren die in de huidige context het best gepositioneerd zijn, zoals technologie, gezondheidszorg of veiligheidsvoorzieningen.

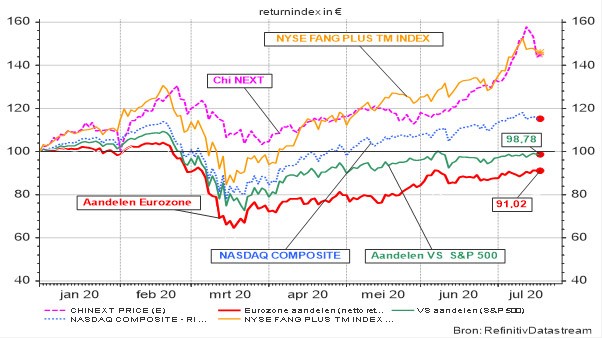

De beursprestaties die sedert het jaarbegin werden opgetekend, vertonen echter grote onderlinge afwijkingen tussen continenten, landen, sectoren en individuele bedrijven.

De doorsnee Amerikaanse beursindices (zoals de S&P 500 en de Dow Jones Industrials) draaien over deze periode ongeveer break-even in US $-termen. Tel er de intussen uitgekeerde dividenden bij, dan sta je zelfs in winst, net zoals de brede Chinese aandelenindex.

Grafiek 1: Evolutie van een aantal beursindices (returnindex in €)

Europa hinkt weeral flink achterop met een aandoenlijk verlies. Maar de huidige omstandigheden bieden een unieke kans om de situatie te wijzigen en de rol van het eeuwige economische kneusje in te ruilen voor die van een innovatieve wereldregio, zelfbewust van haar stevige interne markt, die de haar geboden groeimogelijkheden ten volle benut en haar volgende generatie toekomstperspectieven biedt.

De Europese industriële politiek werd in het verleden helaas te veel en te dikwijls bepaald door belangengroepen die kortzichtig eigenbelang na streefden en hiervoor over de nodige economische, politieke en financiële hefbomen beschikken. Vandaar dat de EU zich halsstarrig weigerde aan te passen aan de economische realiteit en verouderde industrieën te lang aan een (duur) infuus hield, ten koste van investeringen in innovatieve sectoren. Het behoud van jobs in wegkwijnende sectoren was (electoraal) belangrijker dan de creatie ervan in toekomstgerichte bedrijven.

Deze houding heeft de EU weliswaar veel kansen ontnomen, maar alles is zeker nog niet naar de wuppe. Zeker nu de VS, deels door eigen toedoen, deels door pech, op onwaarschijnlijke wijze gegeseld wordt door het virus en dreigt zijn pas opgestarte economische activiteit gedeeltelijk terug te moeten sluiten. In Europa lijkt de situatie voorlopig meer onder controle, maar de combinatie van overmoed en onvoorzichtigheid maakt ook onze contreien nog steeds erg kwetsbaar[1].

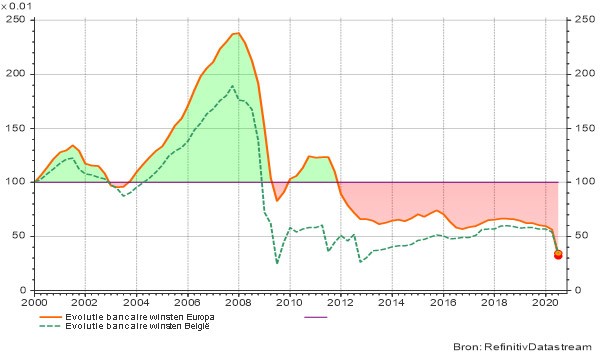

Ook binnen de eurozone zijn er zeer sterk uiteenlopende prestaties tussen sectoren met zeer zwakke cijfers voor toerisme - dat zal niemand verbazen - maar opnieuw met een opvallend slecht presterende banksector. Deze trend werd sedert 2000 reeds ingezet maar werd oorspronkelijk gecamoufleerd door de speculatieve inkomsten die hen in 2008 bijna fataal werden. Door het gebrek aan durf om doortastend in te grijpen, bevindt het winstpeil van de (beursgenoteerde) Europese banken zich nu nog slechts op 50 % van het niveau dat werd bereikt bij het begin van dit millennium.

Grafiek 2: Evolutie van de winsten van beursgenoteerde Europese banken sinds 2000

In de VS namen de bedrijfsresultaten in de financiële sector met 50 % toe over deze periode. Maar ook daar is het pleit zeker nog niet verloren. Binnen de Europese financiële sector zijn er zeer grote onderlinge verschillen tussen individuele bedrijven en hun strategieën. Financiële groepen met een inzet op vermogensbeheer en doorgedreven digitalisering worden hiervoor sterk beloond. Het eerste aspect vereist immers een minder grote kapitaalbelasting. Het tweede doet de banksector echter diep in de buidel tasten want deze strategie vergt doelgerichte substantiële investeringen en creëert ook nieuwe vormen van technologische risico’s die op hun beurt moeten worden afgedekt.

Met het voorziene Europese steunpakket kan niet alleen het economische tij worden gekeerd maar krijgt Europa ook de kans om een richting te kiezen, weg van verlammende industriële en financiële lobbygroepen. Of de Europese politici hier de moed voor hebben, valt echter af te wachten en eerst moet nog het ostentatieve verzet van de Bende van vier worden gebroken. Nederland, Zweden, Denemarken en Oostenrijk zijn echter landen met een uitstekende politieke en financiële reputatie, die zich niet zomaar opzij laten zetten. Enkel Duitsland heeft hiervoor voldoende invloed. En laat dat nu toevallig de huidige EU-voorzitter zijn. Maar ook Merkel drukt zich zeer terughoudend uit over de kansen op een onmiddellijk akkoord.

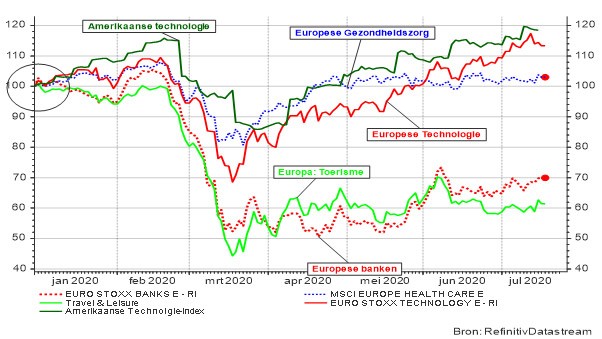

Gericht naar de toekomst als we zijn, zien we het alleszins als een goed teken dat de Europese technologiewaarden gelijke tred kunnen houden met de VS.

Grafiek 3: Evolutie van enkele Europese sectoren met de Amerikaanse technologie-index

Intussen blijkt uit de recente cijfers uit China dat er grenzen zijn aan de mogelijkheden om met economische en financiële stimuli de economieactiviteit blijvend en substantieel te ondersteunen. Het BBP steeg weliswaar in het tweede kwartaal met 3,8 % (uitgedrukt op jaarbasis), terwijl de industriële productie zelfs toenam met 4,8 % in vergelijking met dezelfde periode in 2019. Beide zijn echter zeer schatplichtig aan de substantiële infrastructuurwerken die de Chinese overheid liet uitvoeren, in een (voorlopig geslaagde) poging om de epische economische terugval in het eerste kwartaal van 2020 te keren.

Maar dergelijke stimuli zijn begrensd, zowel in tijd als in ingezette middelen, zodat uiteindelijk de consument opnieuw de rol van motor van economische groei kan overnemen. De gemiddelde Chinese consument houdt echter voorlopig de vinger op de knip. De kleinhandelsverkopen kenden zelfs een krimp van 1,8 % in vergelijk met 2019.

Dit onaangename nieuws stelt de houdbaarheid van het economische herstel, ook in de VS en Europa, opnieuw in vraag en zorgde intussen voor een (beperkte) koersterugval van zowel bedrijven in het online-verkoopsegment als Amazon, Tencent en Alibaba, maar ook bij de traditionele brick-and-mortar aanbieders. Het verschil is wel dat de eerste groep na eerdere, geweldige koersopstoten beter tegen een stootje kan dan de tweede, die een totaal verschillend koersgedrag heeft getoond.

De meest recente Amerikaanse retail-cijfers blijven echter voorlopig wijzen op een nadrukkelijke terugkeer van de consument in de schijnwerpers van de economische groei. Dit positieve nieuws wordt voorlopig echter overschaduwd door de mogelijke vertragingen van het herstel, nu het SARS-COV 2-virus op verbijsterende wijze om zich heen mag grijpen op het Amerikaanse continent.

De dispersie in de koersevolutie neemt in 2020 ongeziene proporties aan. De verschillen[2] in prestaties tussen de NYSE FANG-index (+46%), de CHINEXT (+44%), Denemarken (+15% !!) en de NASDAQ (+15%) vormen een scherp contrast met de evoluties in pakweg Columbia (-41%), Griekenland (-36%), Brazilië (-35%) en bijvoorbeeld ook België of Spanje, die beide 19% verloren sedert het jaarbegin. De onderlinge afwijkingen tussen landen zijn grotendeels toe te schrijven aan de sectorale samenstelling van de respectievelijke beursindices. Maar reflecteert dat misschien op zijn beurt de politieke keuzes die in het verleden werden gemaakt?

Toch moeten we (tegen onze gewoonte in) het waarschuwende vingertje even boven halen en aandacht vragen voor de concentratiegraad binnen de indices die het sterkst zijn gestegen. Ook bij de brede maatstaven, zoals de Amerikaanse S&P-500 index of de Euro Stoxx, is de evolutie toe te schrijven aan de prestatie van een zeer beperkt aantal waarden.

De S&P 500 index staat ongeveer op dezelfde waarde als bij het jaarbegin. 1/3 van de bedrijven zorgde binnen de index voor een positieve bijdrage. Het merendeel staat dus nog in het rood, soms zelfs tot diep over de oren. Dit is een eerste indicatie dat het vooral de grotere bedrijven zijn geweest die het beursniveau ondersteunden. Slechts 4% van de genoteerde waarden stond in voor 75% van het positieve deel van de beursindex. De rest liep er dus gewoon voor spek en bonen bij.

Meer nog: 1% van de Amerikaanse bedrijven zorgde voor 53% van de positieve bijdrage, meer bepaald Amazon, Apple, Microsoft, Nvidia en Netflix.

Laatstgenoemde steeg de laatste 3 jaar met 200%, maar krijgt vandaag naar alle waarschijnlijkheid een flinke dreun te verwerken. Dat geeft de kwetsbaarheid aan van het beursherstel en verklaart tegelijk ons gematigd optimisme maar tevens onze voorzichtigheid.

Maar laat deze vaststelling u niet onnodig afschrikken. Dit beeld bevestigt de trend sedert 1926 waaruit bleek dat slechts 4% van de beursgenoteerde Amerikaanse bedrijven[3] instond voor 100% van de totale (gigantische) winstcreatie! Meer nog: 0,33% van de bedrijven zorgde voor 50% van de winst. Dit vormt overigens het allerbeste pleidooi voor brede diversificatie. Hierdoor verhoog je immers de kans om die topperformers, die vooraf moeilijk te identificeren zijn, nadien in je portefeuille terug te vinden.

Een gelijkaardig beeld vind je overigens terug bij de dieprood gekleurde aandelen. 1% van de bedrijven veroorzaakte 20% van het totale verlies in 2020. De helft van alle verliezen is toe te schrijven aan slechts 4% van de beursgenoteerde waarden.

Dezelfde tendens was in het verleden ook terug te vinden bij Europese aandelen, wat ook in 2020 wordt bevestigd. De helft van de positieve bijdrage in 2020 komt van slechts 4 % van de bedrijven. Ook aan de onderkant merk je overigens een gelijkaardige concentratie bij een handvol bedrijven die het leeuwendeel van de verliezen veroorzaken: Airbus, Total, Anheuser Bush, BNP, ING, AXA en Inditex.

Niks nieuws onder de zon.

Intussen blijft het vooral uitkijken naar het eventuele akkoord tussen de Europese lidstaten over het voorziene stimuluspakket. Zo krijgen we geen tweede kans om een deel van de opgelopen economische achterstand met de VS terug goed te maken. Zelfs een voorlopige toezegging onder realistische voorwaarden kan reeds volstaan om het enthousiasme op de Europese beurzen aan te wakkeren. Het huidige, Duitse voorzitterschap van de EU moet de goedkeuring vergemakkelijken, maar het belooft spannend te worden. We verwachten een compromis. Maar niet noodzakelijk tijdens dit weekend, wel pas tegen het einde van augustus. Intussen moet er vooral blijk worden gegeven van een zeer constructieve attitude.

U weet intussen misschien al meer?

[1] Zeker nu de druk om massa-events toe te laten, toeneemt. Gewoon niet doen.

[2] Telkens gemeten als de returnindex, uitgedrukt in €.

[3] Do Stocks Outperform Treasury bills? Hendrik Bessembinder Department of Finance, Arizona State University May 2018

Lees meer

-

Over (grote) zeeschildpadden, (super)Diego en de (verbluffende) NASDAQ.

10 juli 2020Alleen de snelste, meest gedetermineerde en handigste zeeschildpad haalt het beschermende water van de Stille Oceaan. We hebben dit wrede selectiemodel uit de natuur steeds voor ogen gehouden toen in 1999 de vele technologiewaarden en dot.com van de NASDAQ index over hun kuststrook spurtten. Slechts een paar bedrijven zouden de strenge selectieprocedure overleven en later kunnen uitgroeien tot nieuwe economische giganten.

-

No retreat, no surrender

2 juli 2020Een verrassingsaanval doe je best niet als iedereen het verwacht. Nogal wiedes. Aan het coranavirus hoef je dat niet uit te leggen want op zijn nachttafeltje ligt de meest recent bijgewerkte uitgave van ieder meesterwerk rond militaire strategie.

-

De tandpasta en de tube

22 juni 2020Er is weinig of geen twijfel over de positieve impact van de economische en financiële stimuli die als voldoende substantieel worden aanzien om de wereldeconomie tegen medio 2021 grotendeels te laten herstellen.