- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Over (grote) zeeschildpadden, (super)Diego en de (verbluffende) NASDAQ

10 juli 2020

Een gemiddelde reuzenschildpad rondt met gemak de kaap van 100 jaar. Het exemplaar dat Darwin meebracht in het ruim van de Beagle, blies zijn laatste verjaardagskaarsje pas uit in 2006 en dat in een Australische Zoo.

Misschien staat deze eigenschap in verband met het extreme selectieproces van deze soort waarbij pasgeboren soortgenoten eerst het mulle zand van het aarts gevaarlijke strand moeten oversteken om de veilige open zee te bereiken. Alleen de snelste, meest gedetermineerde en handigste onder zijn soortgenoten haalt het beschermende water van de Stille Oceaan. Een flinke dosis geluk kan hierbij overigens van nut zijn. Om daar vervolgens uit te groeien tot een nieuwe reus.

Onmogelijk om vooraf te bepalen te bepalen wie die paar gelukkige exemplaren zullen zijn. De rest van de broertjes en zusjes staat op het menu van de samengetroepte bende zeemeeuwen, die met mes, vork en (spreekwoordelijk) geslepen tanden klaar staan.

We hebben dit wrede selectiemodel uit de natuur steeds voor ogen gehouden(1) toen in 1999 de vele technologiewaarden en dot.com van de NASDAQ index over hun kuststrook spurtten. Slechts een paar bedrijven zouden de strenge selectieprocedure overleven en later kunnen uitgroeien tot nieuwe economische giganten. Ook hier was het zeer moeilijk te voorspellen dat Amazon, Apple, Google of EBay de uitverkorenen zouden worden en niet bijvoorbeeld Boo.com, Webvan of Pets.com die roemloos ten onder gingen of Cisco, Alta Vista, Blucora en Qualcomm (om er maar enkele te citeren uit een lange lijst) die nauwelijks wisten te overleven.

Volgens alle objectieve berekeningen stonden de technologiewaarden hopeloos overgewaardeerd. De verwachte risicopremie in de Amerikaanse IT-sector was zelfs beduidend negatief, wat totaal niet in overstemming kan zijn met een rationele waardering. Maar soms is dat nodig. Zonder dergelijke overmoed zou er ook geen schildpad aan zijn beproeving beginnen …

Grafiek 1: Verwachte risicopremie Amerikaanse IT-sector in vergelijking met de S&P-index.

De spectaculaire verliezen van zeer veel van dergelijke bedrijven die korte tijd vooraf nog enthousiast over het strand holden, zouden volgens deze metafoor nadien worden gecompenseerd door de ontzagwekkende winsten die door het beperkt aantal overlevende bedrijven zou worden gerealiseerd.

Om dit inzicht te vertalen in latere beleggingswinsten was er echter een flinke dosis bescheidenheid, incasseringsvermogen en geduld nodig. Deze karakteristieken zijn echter helaas slechts eerder zeldzaam terug te vinden, zeker al niet bij de doorsnee financiële professioneel.

Bescheidenheid dwingt tot brede diversificatie, maar deze tactiek biedt geen bescherming tegen algemene dalingen van beursindices, zodat je incasseringsvermogen grondig getest zal worden.

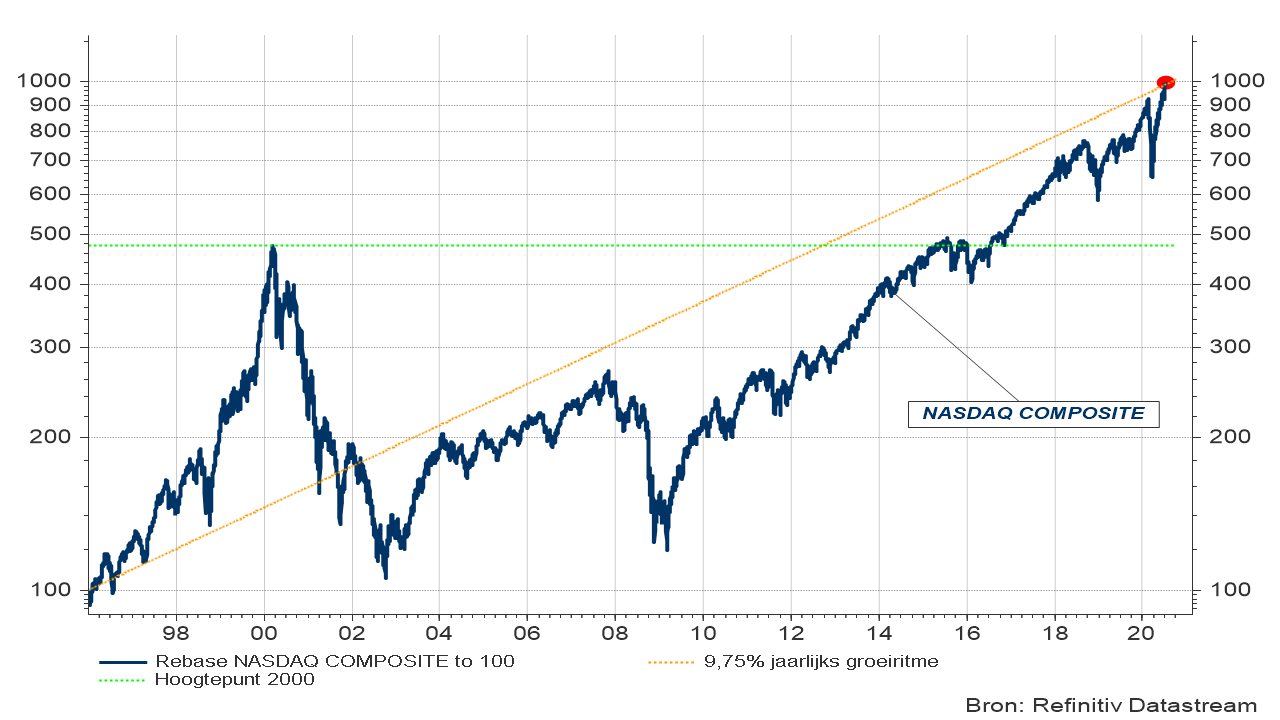

Geduld wordt hierbij gevraagd in Bijbelse proporties. Net zoals je de schildpadden de kans moet geven om in open water uit te groeien, moest ook de NASDAQ eerst wat op krachten komen. In dit concrete geval duurde de recuperatiefase slechts 15 jaar …

Grafiek 2: Evolutie van de NASDAQ-index sedert 01.01.1996.

De NASDAQ-index heeft dit proces perfect gevolgd en bereikt twee decennia later ongeziene toppen. Na een dergelijke odyssee zijn de overlevende genoteerde aandelen op deze index in het algemeen voldoende gehard om ook met een pandemie om te gaan. Het is zelfs niet verwonderlijk dat waarden als Amazon, Apple … ook in de huidige, beangstigende context van een volledig uit de hand lopende gezondheidssituatie, goed blijven presteren.

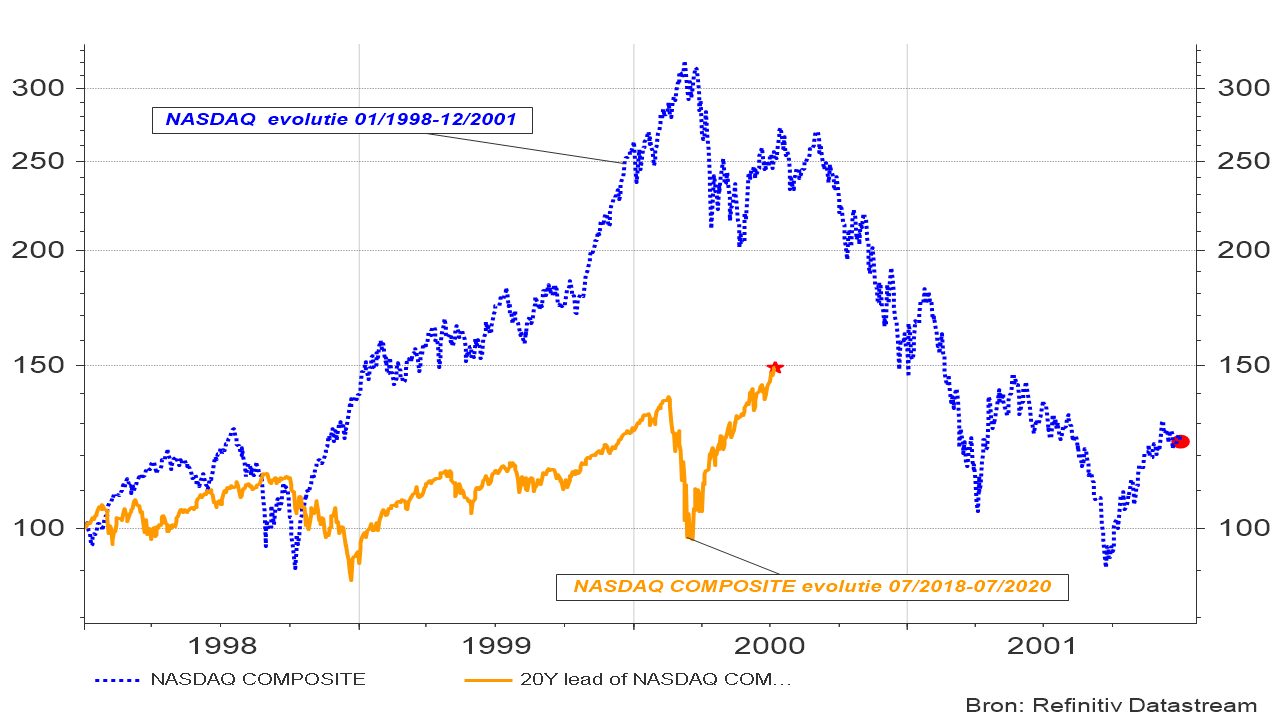

Ook de vergelijking met de evolutie in 1999 en 2000 laat ons toe te concluderen dat de recente koersklim op de NASDAQ-index niet de proporties van de dot.com-zeepbel aanneemt.

Grafiek 3: Evolutie van de NASDAQ in de periode 01.1998-12.2001 met de huidige ontwikkeling.

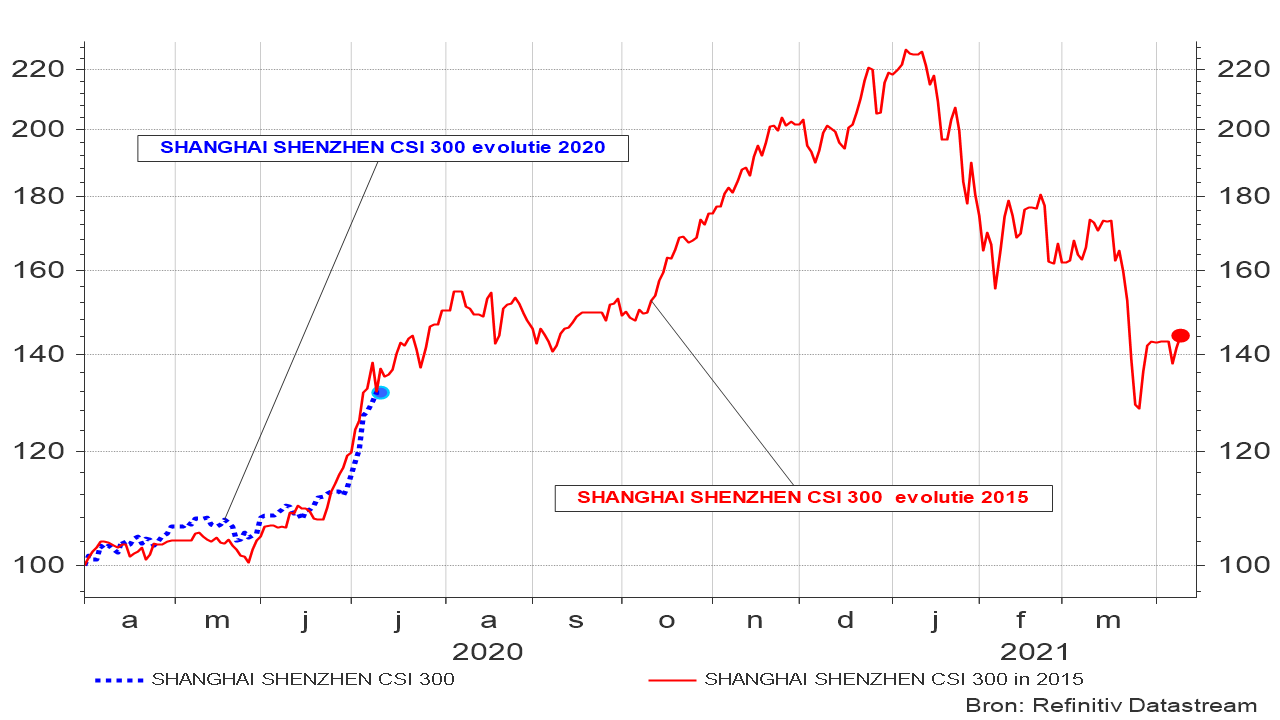

Niet alleen de NASDAQ maar ook Chinese beurs in het algemeen en haar technologiecomponent in het bijzonder, leverde recent een verbazende prestatie af, vooruit hollend op de verwachte economische revival, de overheidsstimuli en de stabilisatie van de yuan-wisselkoers.

Om een zeepbel te voorkomen, besliste de Chinese overheid echter om preventief wat stoom af te laten door zelf wat van haar eigen strategische posities in technologiewaarden te verkopen. Een dergelijke ontwikkeling roept vanzelfsprekend onmiddellijk associaties op met de evolutie van de Chinese technologiebeurzen in 2015. Ook toen anticipeerden Chinese beleggers op een verdere versnelling van de economische groei maar werden ze nadien teruggefloten en werden ze geconfronteerd met een scherpe terugval.

Beide situaties zijn evenwel niet vergelijkbaar. De huidige beurswaarderingen lijken beter ondersteund door meer realistische economische fundamenten. Er is geen enkele inflatiedreiging en de huidige beursrally startte op veel lager waarderingsniveau. Ook de orde van grootte van de recente stijgingen is relatief beperkt in vergelijking met de koersopstoten van 2015.

Grafiek 4: Vergelijking van de evolutie in 2015 en de huidige ontwikkeling op de Chinese technologiebeurs

Op het oude continent krijgen de Europese leiders een uitgelezen kans aangeboden om een economische vuist te maken tegen de VS en China. Er is voldoende ruimte voor financiële stimuli, terwijl Europa over een grotere interne consumptiemarkt en beter opgeleide arbeidskrachten beschikt en voorlopig succesvoller bleek in het terugdringen van de virusinfecties dan de VS.

Een doortastend en geloofwaardig optreden vereist echter eendracht. Daarom is het in de komende dagen belangrijk om te zien hoe er wordt omgesprongen met de groep van 4 rebelse lidstaten van de EU. Hun kritiek is natuurlijk geen onzin maar moet onverwijld gepareerd worden om door de internationale gemeenschap niet opnieuw bij de eeuwige twijfelaars te worden ingedeeld, intern verdeeld door sterk uiteenlopende meningen en besluiteloosheid bij de beslissingsprocessen.

Het uitgangspunt is dat het Duitse voorzitterschap, met veel invloed op Nederland, Oostenrijk, Denemarken, dit in goede banen zou moeten kunnen leiden. Falen is hier geen optie.

Het zijn natuurlijk niet alleen de Amerikaanse en Chinese technologiewaarden die dezer dagen verbluffende records neerzetten. Ook de wereldwijde cijfers over de om zich heen grijpende virusinfecties, nemen een verbijsterende dimensie aan. Vooral in Latijns-Amerika zijn de statistieken hallucinant. De ontspoorde situatie in de VS krijgt echter meer aandacht omwille van het dominante economische gewicht.

De Amerikaanse infectiegraad is dermate uit controle geraakt dat de heropening van de economie in belangrijke mate bedreigd wordt. Voor draconische maatregelen is het echter te laat. Het kan enkel nog helpen om het dragen van mondmaskers verplicht te maken om het reproductiegetal van het virus te reduceren en te hopen op de snelle beschikbaarheid van vaccins en remedies. Een schietgebedje kan hierbij geen kwaad. Een nieuwe lockdown is immers onbetaalbaar (en was overigens niet erg effectief bij het terugdringen van het virus.)

Maar de beurzen lijken niet overdreven ongerust over de toekomstige ontwikkelingen. De winsten op de aandelenmarkten worden echter vooral vooruit gedreven door waarden uit de technologiesfeer, digitalisering, veiligheidsbedrijven, lifestyle gerelateerde waarden en biotech.

Maar dat waren de accenten waarop wij uw aandacht reeds veel vroeger hebben gevestigd, lang voor we ooit van SARS-COV-2 hadden gehoord. Zo doet deze crisis wat ook al de andere deden: onderliggende trends versnellen en definitief laten doorbreken.

Beursgewijs hebben we het grootste gedeelte van deze stijgingen zeker niet gemist maar we blijven enigszins gereserveerd met een licht onderwogen positie in aandelen, goed gespreid maar toch met de uitgesproken nadruk in de eerdergenoemde sectoren.

Maar zoals steeds worden beleggers ook nu heen en weer getrokken tussen hoop en vrees. De hoop is gefundeerd op de verregaande economische stimuli en de lage rente. De vrees wordt gevoed door de negatieve gevolgen van een tweede infectiegolf. Het eerste is van blijvende invloed en fundamenteel, het tweede is verontrustend maar zal slechts tijdelijk verstorend werken.

Intussen is het de hoogste tijd geworden om een analyse te maken van wat heeft gewerkt om het virus te bestrijden, wat helemaal niet werkt en alleen maar veel geld kost of de situatie zelfs nog erger heeft gemaakt. Een objectieve analyse, graag. Liefst voorzien van een verse lading experten.

We kunnen ons maar best zo goed mogelijk voorbereiden op de tweede infectiegolf en dankbaar zijn dat de huidige pandemie ‘slechts’ een agressieve virusinfectie is en niet de middeleeuwse builenpest. We zouden er nu, net als toen, volledig machteloos tegenover gestaan hebben.

(1) Dat de reuzenschildpad intussen een bedreigde diersoort is geworden, laten we even weg uit de metafoor. Maar Don’t let the truth interfere with a good story, wist Mark Twain ons te vertellen. Dat deze diersoort overigens (nog) niet helemaal uitgestorven is, is te danken aan intense kweekprogramma’s waarbij een bepaald exemplaar, Diego genaamd, verregaande bijdragen heeft geleverd. Waarvoor onze dank en vandaar zijn vele bijnamen, waarvan één vermeld in de titel.

Lees meer

-

No retreat, no surrender

2 juli 2020Een verrassingsaanval doe je best niet als iedereen het verwacht. Nogal wiedes. Aan het coranavirus hoef je dat niet uit te leggen want op zijn nachttafeltje ligt de meest recent bijgewerkte uitgave van ieder meesterwerk rond militaire strategie.

-

De tandpasta en de tube

22 juni 2020Er is weinig of geen twijfel over de positieve impact van de economische en financiële stimuli die als voldoende substantieel worden aanzien om de wereldeconomie tegen medio 2021 grotendeels te laten herstellen.

-

Oops! He did it again ...

12 juni 2020Geen mens op aarde kan hem dit nadoen. Nadat de wereldleiders (voor één keer) eenduidig hebben gekozen voor een krachtig herstelbeleid en de beurzen hier enthousiast op reageerden, zorgde de Fed-voorzitter met een paar volzinnen voor een stevige onweersbui, hagel en bliksem incluis.