- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

No retreat, no surrender

2 juli 2020

Een verrassingsaanval doe je best niet als iedereen het verwacht. Nogal wiedes. Aan het coranavirus hoef je dat niet uit te leggen want op zijn nachttafeltje ligt de meest recent bijgewerkte uitgave van ieder meesterwerk rond militaire strategie. Terwijl de mensensoort zich opmaakt voor een tweede golf van virusinfecties in het najaar, slaat de ultramicrobe nu al toe en richt zich naar believen op de vele zwakke plekken in onze verdedigingslinies, die weer zo lek als een zeef blijken te zijn. Meestal door een gebrek aan verantwoordelijkheidszin voor de eigen gemeenschap. Laat dat nu precies de karakteristiek zijn waar een virus in excelleert …

Terwijl het succes van de nieuwe infectiegolf voorlopig binnen de perken gehouden wordt in Europa en China, baart vooral de situatie in de Zuidelijke Staten van de VS steeds meer zorgen. Het epicentrum verplaatste zich van de Noordelijke Oostkust naar Texas en Florida. In de Lone Star State, omdat de economische activiteit er te vroeg op gang werd getrokken, zonder afdoende begeleidingsmaatregelen. In Florida, omdat de deur er te laat op slot ging, om snel nog wat inkomsten uit de gigantisch populaire Spring Break te kunnen meepikken.

Het virus is er intussen in geslaagd om opnieuw alle aandacht voor zich op te eisen en zal in de komende dagen de belangrijkste bepalende factor zijn voor de ontwikkelingen op de financiële markten.

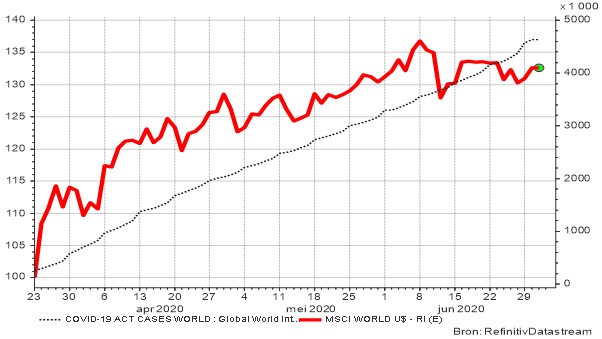

De beurskoersen kenden in het tweede kwartaal een bijzonder krachtig herstel[1], ondanks de ongebreidelde expansie van de epidemie en de ongeziene economische terugval die de lockdown veroorzaakte.

Grafiek 1: Evolutie van de wereldaandelenindex en het aantal actieve COVID-19-gevallen

Nu wordt even gepauzeerd op de wereldbeurzen, tot er opnieuw voldoende overtuiging groeit over onze overwinningskansen op het virus. Je hoeft hiervoor overigens zeker niet iedere veldslag te winnen[2]. Vooral nu niet versagen, we redden het wel.

De vrees van de financiële markten, die zich onlangs vertaalde in een relatief beperkte daling van de beurskoersen, gaat niet zozeer over hernieuwd invoeren van een radicale lockdown, zoals in april en mei. In dat geval zou de schade op de aandelenbeurzen immers veel aanzienlijkere proporties aannemen. De markten zijn eerder ongerust over de eventuele vertraging van het verwachte economische herstel dat hierdoor zeker ook aan kracht dreigt in te boeten. Deze onzekerheid kan leiden tot een verlies aan vertrouwen, mogelijk uitstel van consumptie en investeringen en van uitstel komt soms ook afstel.

Uit de vooruitblikkende conjunctuurbarometers valt dit scenario voorlopig echter nog niet af te leiden. De verrassingsindex[3] staat roodgloeiend (zowel in de VS als Europa), de PMI-barometers[4] duiden in Euroland op een voorzichtige herstelbeweging, terwijl de belangrijkste deelcomponenten van de ISM-indicator[5] wijzen op een substantiële sprong in de VS. Vooral opvallend waren echter de sterke opsprong in de kleinhandelsverkopen en de verrassend opspringende verkoop van nieuwe woningen in de VS. Intussen beginnen lichte verbeteringen door te sijpelen in verwachte bedrijfsresultaten, met zelfs een verrassende opsprong in China, waar ook het Caixin-rapport en de officiële PMI-cijfers de opwaartse trend bevestigen.

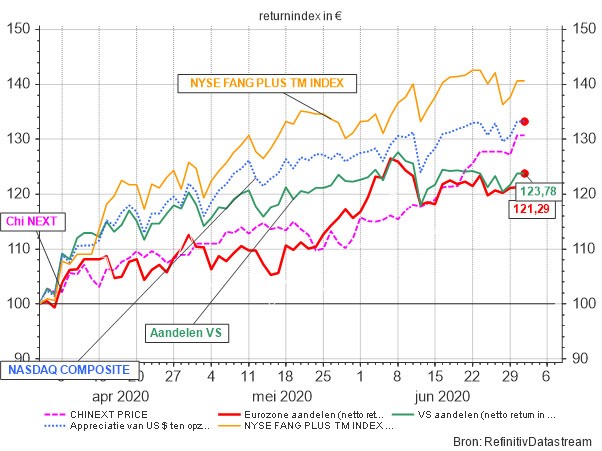

De remonte van de aandelenindices tijdens de hoogdagen van de pandemie blijft voor ons nog altijd een van de meest opzienbarende fenomenen uit de financieel-economische geschiedenis, zeker wanneer men sommige deelindices, zoals NYSE FANG[6], CHI-NEXT[7] en NASDAQ mee in kaart brengt.

Grafiek 2: Evolutie van een aantal beursindices sinds 1 januari 2020

Ook al blijft het giswerk, klaarblijkelijk ook voor de zogenaamde experten, de vraag over de ernst van de opflakkering van infecties moet een antwoord krijgen vooraleer de beurzen terug resoluut een richting kunnen kiezen.

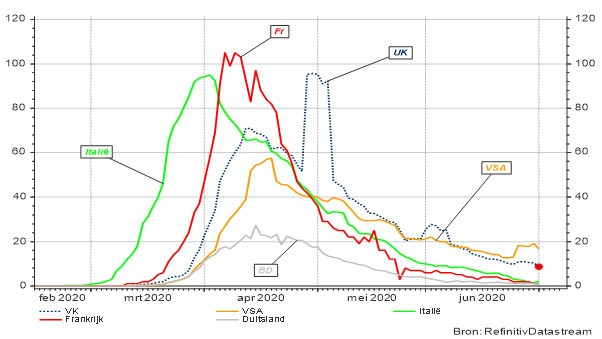

In de VS is er een onmiskenbare stijging van het aantal actieve besmettingsgevallen – en dat is zeker niet alleen te wijten aan de toename van het aantal testen.

Het virus lijkt zich in de VS intussen te richten op een wat jongere bevolking[8] die (voorlopig) beter bestand lijkt te zijn. Het aantal slachtoffers stijgt immers niet in verhouding met het aantal actieve besmettingen en dit draaiboek lijkt daarom minder draconische maatregelen te vereisen.

Grafiek 3: Aantal slachtoffers van COVID-19 op weekbasis per miljoen inwoners

Maar iedereen die hieruit conclusies probeert te trekken, begeeft zich op zeer glad ijs. De geschiedenis van recente pandemieën leert ons immers dat een opstoot zoals de huidige, maar een speldenprik zou kunnen zijn, in vergelijking met het tegenoffensief dat het virus in de steigers zet voor het komende najaar. Hopelijk is er tegen dan een eerste afdoend vaccin of minstens een betrouwbare remedie beschikbaar, wordt het dragen van mondmaskers (eindelijk) verplicht en worden preventief alle massa-events afgelast. Maar ook de tweede golf zullen we overwinnen.

Terug naar beursland. Daar voelen we ons beter thuis.

Ons belangrijkste kompas op de woelige baren van de wereldwijde aandelenmarkten, de risicopremie, levert maar een gemiddelde extra vergoeding voor risico’s. Enerzijds drukken de beurzen hiermee hun vertrouwen uit over de verwachte economische ontwikkelingen op langere termijn. Anderzijds betekent dit op korte termijn dat er maar een beperkte buffer wordt geboden, zodat ieder oneffenheid in de economische data zich kan vertalen in opvallende beursschommelingen.

Het bergpad dat de aandelenmarkten moeten bewandelen zal in de komende weken hoe dan ook hobbelig blijven, met lawinegevaar en gapende ravijnen. Er zijn onmiskenbaar enkele manifeste onweerswolken boven beleggersland, met verhoogde kans op een flinke plensbui. Maar dat schrikt ons geenszins af. Integendeel, het voorkomt dat de beursindices te ver vooruit hollen op de economische ontwikkelingen. Tot nu toe vallen de beursschommelingen behoorlijk mee en laten ze per saldo de beursindices zelfs licht naar boven neigen.

Dit geldt zeker voor de komende dagen, die verder nieuws moeten brengen over de ontwikkeling van de epidemie, die nu over de (tot nu toe) redelijk gespaard gebleven westkust uitrolt, de werkloosheidscijfers en de ISM-cijfers voor de Amerikaanse industriële sectoren.

De beperkte beursdalingen in afgelopen dagen moeten vanzelfsprekend niet alleen toegewezen worden aan de ontwikkeling van COVID-19.

De FAANG-index kende een bescheiden correctie die werd ingeleid door de terugval van de reclame-inkomsten bij Facebook. Met de ondergang van Duitslands technologietrots stegen opnieuw kwalijke dampen op uit de modderpoelen van een corporate governance model, dat al in 2007-2008 haar ondeugdelijkheid zeer overtuigend had bewezen. Hoe Wirecard zijn aandeelhouders, personeel en schuldeisers zo lang en voor zodanig hoge bedragen een rad voor de ogen wist te draaien, roept verregaande vragen op. Maar de zijdelingse schade van de instorting van de aandelenkoers en het verwachte faillissement van Wirecard bleef gelukkig beperkt en breidde zich niet uit naar andere Duitse technologiewaarden.

Ook de (vermoedelijke) faling van het schaliegasbedrijf Chesapeake Energy - ongetwijfeld maar de eerste in de rij - liet tot nu toe weinig sporen achter. De verschillen tussen rentetarieven op obligaties uit de energiesector en andere sectoren bleven nagenoeg ongewijzigd maar de banksector moest hierdoor (opnieuw) een paar rake klappen verwerken.

De fundamentele factoren waarop het beleggingsbeleid is afgesteld, wijzen tijdelijk op een neutrale tot licht onderwogen aandelenpositie. De nadruk blijft hierbij liggen op technologie en gezondheidszorg, met specifieke accenten in automatisering, veiligheid, digitale toepassingen en medische technologie. Eens het virus bedwongen kan worden (of het zelf voor bekeken houdt) wachten er ons echter uitstekende tijden, waarbij stijgende bedrijfsresultaten en lage rente een ideaal platform bieden voor koersstijgingen. Hiervoor is echter nog wat geduld, verantwoordelijkheidszin, zelfbeheersing en doorzettingsvermogen nodig. Schaarse eigenschappen in mensenland.

De rentevoeten op Europese obligaties zullen nog geruime tijd erg laag blijven. Het accent blijft hierbij liggen op Italiaans, Spaans en Portugees overheidspapier. Deze positionering vereist vanzelfsprekend de goedkeuring van het voorziene Europese steunpakket. We gaan ervan uit dat de rebellie van de vier kleinere Europese landen onder het Duitse Voorzitterschap van de EU vakkundig zal worden afgestopt. Obligaties in Amerikaanse dollar bieden maar een beperkt hogere rentevergoeding die momenteel niet opweegt tegen het muntrisico, zodat we er eerder de voorkeur aan geven om de obligatiecomponent aan te vullen met Pools overheidspapier en beperkte posities in Scandinavische bedrijfsobligaties.

[1] Het beste beurskwartaal sedert 1998.

[2] Het Amerikaanse leger verloor zelfs geen enkele veldslag van betekenis tijdens de Vietnamoorlog maar toch heet Saigon inmiddels Ho Tsji Minh-stad.

[3] Met de ‘verrassingsindex’ wordt bijgehouden of de gepubliceerde economische cijfers beter of slechter zijn dan verwacht. Zowel in de VS als de Eurozone is er momenteel een manifest overwicht van gerealiseerde data die de verwachting overtreffen.

[4] De PMI-barometers zijn gebaseerd op enquêtes bij aankoopdirecteuren van representatieve bedrijven.

[5] De ISM-indicator is de Amerikaanse versie van de PMI.

[6] Facebook, Apple, Amazon, Netflix, Google, Nvidia, Tesla, Twitter, Baidu en Alibaba.

[7] De Chinese versie van de Amerikaanse FANG-index

[8] Maar dat deed de Spaanse griep ook …

Lees meer

-

De tandpasta en de tube

22 juni 2020Er is weinig of geen twijfel over de positieve impact van de economische en financiële stimuli die als voldoende substantieel worden aanzien om de wereldeconomie tegen medio 2021 grotendeels te laten herstellen.

-

Oops! He did it again ...

12 juni 2020Geen mens op aarde kan hem dit nadoen. Nadat de wereldleiders (voor één keer) eenduidig hebben gekozen voor een krachtig herstelbeleid en de beurzen hier enthousiast op reageerden, zorgde de Fed-voorzitter met een paar volzinnen voor een stevige onweersbui, hagel en bliksem incluis.

-

De wonderbaarlijke terugkeer van Bobby Ewing (en de aandelenbeurzen) 2.0

5 juni 2020Ondanks de grimmigste economische cijfers sedert de Grote Depressie wisten de aandelen- en obligatiemarkten in eerste fase de schade te beperken en vervolgens zeer goed stand te houden. Nadien werd echter een belangrijke herstelbeweging ingezet.