- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Inflatie: de gemeenschappelijke, wereldwijde vijand

Een uitgebreid hoofdstuk zal besteed worden aan inflatie. Dit fenomeen is namelijk allesbepalend voor het beleid van de centrale banken, de rentevoeten, de verwachte economische groei en bedrijfswinsten, het consumentenvertrouwen en het beurssentiment.

Van ‘tijdelijke’ inflatie naar aanhoudende inflatie

De inflatie is het afgelopen jaar wereldwijd enorm gestegen. Initieel, afgelopen voorjaar, werd dat toegeschreven aan ‘tijdelijke’ problemen in de toeleveringsketen die hardnekkiger bleken te zijn. Buitensporig stimulerend fiscaal beleid van de VS zorgde vorig jaar voor een forse vraag die de wereldwijde aanbodschok verergerde. Begin dit jaar heeft de Russische invasie van Oekraïne de energie- en voedselinflatie over de hele wereld verergerd. De grote centrale banken reageerden op de pandemie met een ultrastimulerend monetair beleid dat benzine op de verschillende inflatieopflakkeringen goot.

De verschillende componenten van inflatie

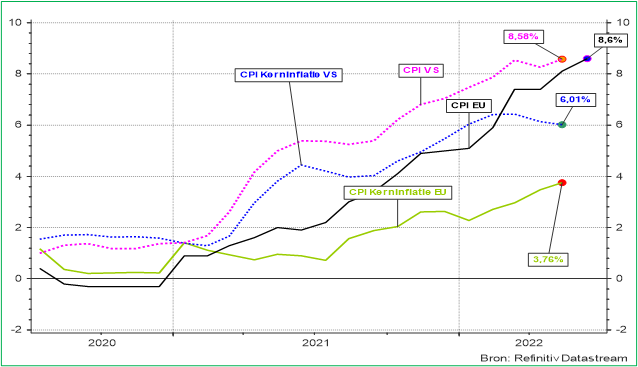

Met andere woorden, inflatie is niet alleen een monetair fenomeen geweest. Laten we in dit verband kort de meest recente inflatiegegevens, afgebeeld in de onderstaande grafiek, voor de eurozone en de VS bekijken:

In de eurozone

Meer dan de helft van het inflatieprobleem van het afgelopen jaar is toe te schrijven aan de stijgende energie- en voedselprijzen, die werden opgedreven door de gevolgen van de Russische invasie. De grafiek laat zien dat de totale inflatie van de bCPI, ook consumentenprijsindex genoemd, (zwarte lijn) in juni 8,6 % op jaarbasis bedroeg, maar slechts 3,7 % voor de kern-CPI (groene lijn). Onder kerninflatie wordt de inflatie zonder voedsel- en energieprijzen bedoeld.

In de VS

De CPI van juni was ook 8,6 % op jaarbasis (roze lijn), maar het kerncijfer was 6,0 % (blauwe lijn). Fiscale stimuleringsmaatregelen dreven de inflatie van duurzame consumptiegoederen aanzienlijk op. Gemakkelijk geld zorgde voor een huizenhausse die de huurinflatie stimuleert, die sterk vertegenwoordigd is in de CPI-cijfers. Huizen zijn namelijk minder betaalbaar geworden omdat hun prijzen stegen, en nu ook omdat de hypotheekrente stijgt.

Centrale banken aan het werk

Centrale banken kunnen niet veel doen aan de hoge energie-, voedsel- en huurprijzen, behalve de vraag onderdrukken met een strak monetair beleid. Ze zijn in beweging om dit te doen, waardoor hun economieën dichter bij recessies komen. Ondertussen zijn er een paar tekenen die erop wijzen dat hoge prijzen de vraag drukken en het aanbod van enkele belangrijke items binnen de CPI bevorderen.

Kostengedreven inflatie

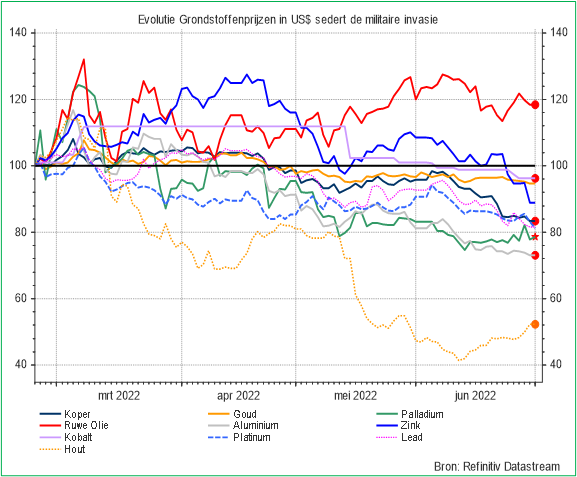

Zoals net aangehaald, kunnen de centrale banken niet veel doen aan de kostengedreven inflatiecomponenten zoals onder meer grondstof-, voedsel- en energieprijsstijgingen. Als gevolg rekenen de bedrijven in meer of mindere mate hun hogere input- en loonkosten door in de eindproducten, waardoor de inflatie doordringt in het hele economische systeem en persistenter is (zie het hoge kerncijfer van 6 % binnen de VS).

Oplossing: de volgende algemene waarheid geldt binnen de grondstoffen- en energieverhandelaars (‘commodity en oil traders’): het beste geneesmiddel voor hoge grondstof- en energieprijzen is hoge grondstof- en energieprijzen. Met andere woorden, hoge prijzen hebben de neiging om het aanbod te stimuleren en de vraag te verminderen. De eerste tekenen hiervan zijn onderaan op de grafiek op te merken. Sinds de invasie zijn de meeste grondstoffenprijzen gedaald in dollartermen buiten de energieprijzen (rode lijn).

Energieprijzen

Een ongunstige context

Olie en gas blijven het vervelende gegeven in het inflatieverhaal. We zien verschillende initiatieven om de prijs te laten zakken. Maar er is een mismatch tussen vraag en aanbod. Dat komt enerzijds door de mindere investeringen de laatste jaren van de klassieke energiesector en anderzijds door het toedraaien van de olie- en gaskraan door Poetin.

Op zoek naar oplossingen

Om een verdere escalatie van de energiecrisis te vermijden, wendde het Witte Huis zich al in maart tot de strategische oliereserves en zijn er gesprekken lopende tussen Biden en de bedrijfsleiders van de grootste Amerikaanse energiebedrijven om extra te produceren. Ook zou de Amerikaanse president volgende maand afreizen naar Saudi-Arabië om te kijken of er meer productie mogelijk is. Naast deze mogelijke oplossingen aan de aanbodzijde, kan de vraag ook worden afgeremd.

Eerste effecten op vraag en aanbod

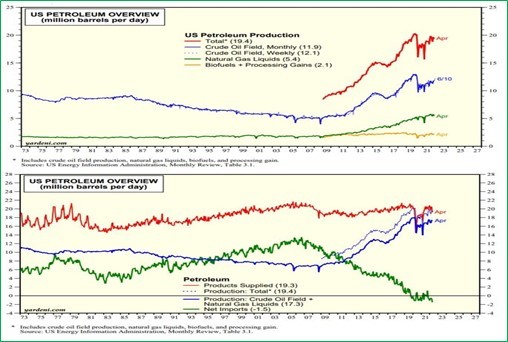

De laatste ontwikkelingen bevestigen de verhoging van de productie en de afgenomen vraag.

- De aardolieproductie (olie en gas) in de VS steeg in april tot 19,4 miljoen vaten per dag (rode lijn in de eerste onderstaande grafiek).

- Ook is de vraag in de VS, zoals blijkt uit de totale geleverde aardolieproducten, sinds het begin van het jaar constant gebleven rond de 20,0 miljoen vaten per dag (rode lijn in de tweede onderstaande grafiek).

Lees meer

-

Financiële markten

De markten kenden de voorbije maanden een bovengemiddelde volatiliteit met dagelijkse schommelingen van meer dan 2 %.

-

Scherpe reactie van rentevoeten

De stijging veroorzaakt door de centrale banken

-

Het spel van voorspellingen

Ook de markten zien deze signalen en maken een inschatting hoeveel en hoe snel de renteverhogingen zullen worden voortgezet door de centrale banken.

-

Beheerbeslissingen

De aandelenmarkt weerspiegelt niet de huidige staat van de economie, maar tracht vooruit te kijken met een bijzonder oog voor de verwachte rentevoeten, de risicopremies (de extra vergoeding voor het nemen van aandelenrisico) en de toekomstige bedrijfswinsten.