- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

Kwartaalupdate Q4 2022

6 januari 2023

Auteur: Vincent Coppée, fondsbeheerder van Argenta Asset Management

Het laatste kwartaal van 2022 bevatte twee fasen op de aandelenmarkt: tot eind november heerste er optimisme, gedreven door de hoop op een geleidelijke daling van de inflatie en het naderende einde van de renteverhogingen door de centrale banken. In december zorgde de toenemende vrees voor een wereldwijde recessie ervoor dat de indices terug daalden. Alleen China heeft een omgekeerd parcours doorgemaakt, beïnvloed door wijzigingen in het zerocovidbeleid. De obligatiemarkten volgden een min of meer gelijkaardig verloop: eerst een daling van de lange rente gevolgd door een stijging, vooral in Europa. Uiteindelijk was 2022 voor beide beleggingscategorieën een moeilijk jaar, een fenomeen dat in decennia niet meer is voorgekomen. Het jaar 2023 begint in een context die nog altijd vol onzekerheden is, zowel economisch als geopolitiek.

Rendementen (bijna) overal negatief in 2022

2022 zal de financiële annalen ingaan als een van de weinige jaren waarin zowel op aandelen als op obligaties negatieve resultaten werden waargenomen. En het laatste kwartaal heeft er niets aan veranderd. Alle portefeuilleprofielen beleefden dan ook het hele jaar door een moeilijke periode.

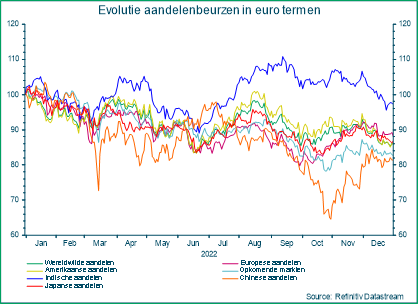

Alle grote regio's eindigden in het rood op de aandelenmarkten

Uitgedrukt in euro's kenden alle grote beursregio's een daling. Europa, de Verenigde Staten en Japan eindigen dicht bij elkaar, terwijl China de meest teleurstellende performance kende en India de grootste weerstand bood (zie de onderstaande grafiek). Het laatste kwartaal verslechterde de situatie niet, maar zorgde evenmin voor een significante heropleving, ondanks een poging tot herstel in oktober en november.

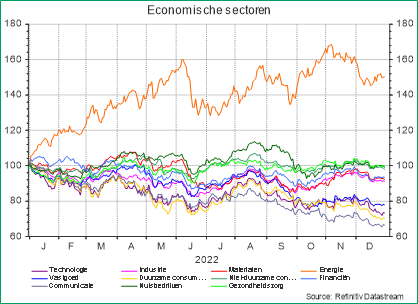

Uiteenlopende resultaten op sectorieel niveau

Interessant zijn de vrij grote verschillen in de rendementen van de verschillende economische sectoren (zie de onderstaande grafiek).

Het is geen verrassing dat de energiesector de grote winnaar is, gedreven door de explosie van grondstoffenprijzen als gevolg van de Russische invasie van Oekraïne. Meer defensieve sectoren zoals gezondheidszorg, nutsbedrijven en niet-duurzame consumentengoederen sloten het jaar stabiel af.

Anderzijds hadden vooral de sectoren die aan de groei gekoppeld zijn en die gevoelig zijn voor inflatie en stijgende rentevoeten, het zwaar te verduren. Hier vinden we de technologiesector, vastgoed en duurzame consumptiegoederen.

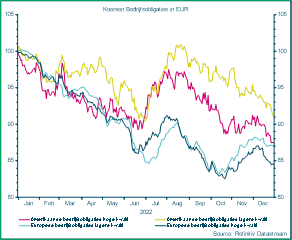

Obligaties: een historische daling

De inflatie-explosie, eerst veroorzaakt door problemen in de toeleveringsketen in verband met de pandemie, en vervolgens verergerd door het Russisch-Oekraïense conflict, veroorzaakte een zeer snelle stijging van de rentetarieven, des te indrukwekkender omdat we vertrokken van zeer lage of zelfs negatieve niveaus.

Wie stijgende rente zegt, zegt dalende obligatiekoersen. De schok was heftig voor de hele activaklasse, of het nu gaat om staats- of om bedrijfsobligaties.

Koersen 10-jaar staatsobligaties in EUR

Koersen bedrijfsobligaties in EUR

We kunnen op de twee bovenstaande grafieken koersdalingen zien die vaak groter zijn dan de dalingen op de aandelenmarkten! In deze uitzonderlijke context bleek de taak van de portefeuillebeheerders erg moeilijk te zijn. Binnen Argenta Asset Management waren onze inspanningen vooral gericht op diversificatie en risicobeheersing, en kon de schade worden beperkt door een aantal actieve keuzes binnen de obligatieportefeuille.

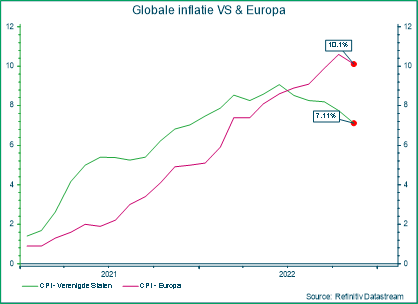

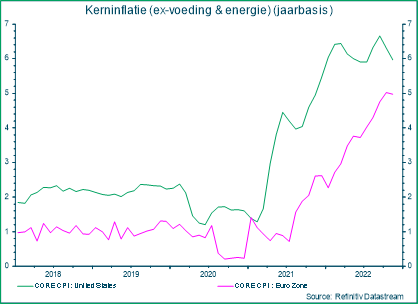

Inflatie: tussen nog steeds hoge niveaus en hoop op een daling

Globale inflatie en kerninflatie

De inflatiecijfers blijven op een hoog niveau, maar beginnen de laatste maanden tekenen van ommekeer te vertonen. Dat is vooral het geval in de Verenigde Staten, terwijl de nominale inflatie in Europa nog steeds boven 10 % ligt (zie de onderstaande grafiek).

Maar deze daling is vooral te danken aan een daling van de energieprijzen, waaronder aardgas. Inflatie exclusief energie en voedsel volgt nog niet dezelfde weg.

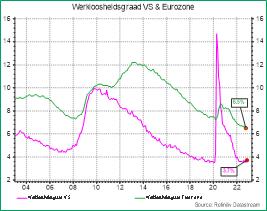

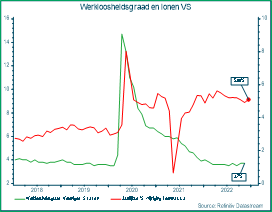

Weerbaarheid op de arbeidsmarkt

De belangrijkste reden voor de huidige weerbarstigheid van de kerninflatie is te vinden in de kracht van de arbeidsmarkt aan beide zijden van de Atlantische Oceaan. De werkloosheidscijfers blijven bijzonder laag, wat logischerwijs een opwaartse druk uitoefent op de lonen, die een groot deel van de kerninflatie uitmaken.

Werkloosheidsgraad VS & Eurozone

Werkloosheidsgraad en lonen VS

De redenen voor deze weerstand op de arbeidsmarkt zijn divers. Allereerst wordt er regelmatig een fenomeen gemeld van schaarste in combinatie met wat het ‘grote ontslag’ wordt genoemd: de lange periode van pandemie en lockdowns heeft de reflectie van veel werknemers op hun werk gestimuleerd en hun openheid voor verandering aangemoedigd. En deze veranderingen gaan vaak gepaard met hogere salariseisen.

Aan de kant van de werkgevers is men daarentegen veel terughoudender dan in het verleden om personeel te ontslaan dat men later misschien met grote moeite kan aantrekken, en daarom wordt er de voorkeur aan gegeven om bijvoorbeeld het aantal werkuren per werknemer te verminderen.

De afgelopen weken werden echter gekenmerkt door een reeks aankondigingen van ontslagen, onder andere bij Amazon, Meta en Goldman Sachs. Dat typeert een geleidelijke verzwakking van de arbeidsmarkt in de komende maanden.

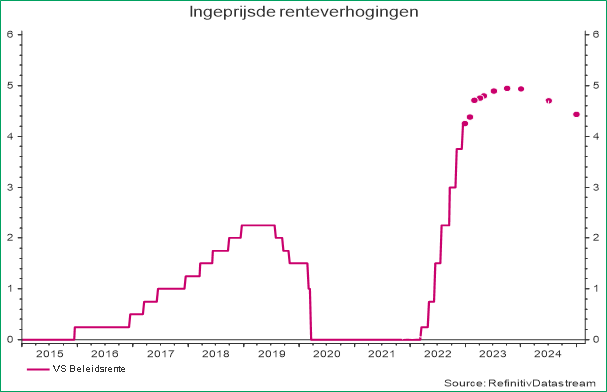

De houding van de centrale banken staat centraal

In deze context van inflatiebestrijding is het beleid van de centrale banken het middelpunt van de aandacht geworden bij de beleggers. We hebben sinds het afgelopen voorjaar heel duidelijk gezien dat de oplevingen en correcties op de wereldaandelenmarkten rechtstreeks verband houden met de (aanhoudende of teleurgestelde) hoop dat de verkrapping van de beleidsrentes haar weerslag zal hebben op de inflatiecijfers, waardoor het einde van de renteverhogingscyclus in zicht zou kunnen komen.

Ook dit laatste kwartaal was weer een model in zijn soort: in oktober en november raakten de markten er stilaan van overtuigd dat de Amerikaanse Federal Reserve (Fed) en de Europese Centrale Bank (ECB) snel hun doel zouden bereiken, dat de inflatie vanaf 2023 snel zou dalen en dat het restrictieve monetaire beleid spoedig ten einde zou komen. En dan koelden de strijdvaardige toespraken van Jay Powell en Christine Lagarde in december de sfeer weer af.

De Fed vertraagt het tempo van de renteverhogingen, maar blijft standvastig in zijn toespraak

In de Verenigde Staten laten de laatste inflatiecijfers het begin zien van een afname van het stijgingstempo, zoals we hierboven zagen. De markt heeft daarom een minder grote omvang van de renteverhogingen door de Fed vanaf november ingeprijsd. En inderdaad, tijdens haar vergadering van december verhoogde de Amerikaanse centrale bank haar beleidsrente met 0,5 % in plaats van de 0,75 % die op vorige meetings werd toegepast. Aan de andere kant bleef Powell in zijn toespraak vastbesloten om de inflatiedruk te overwinnen en legde hij uit dat alleen macro-economische gegevens het beleid van zijn instelling in de komende maanden zullen bepalen. Dit temperde het enthousiasme van sommigen die al in de zeer nabije toekomst het einde van de verhogingen zagen. Zoals blijkt uit de onderstaande grafiek, anticipeert de markt momenteel op een piek van de beleidsrente rond 5 % midden 2023.

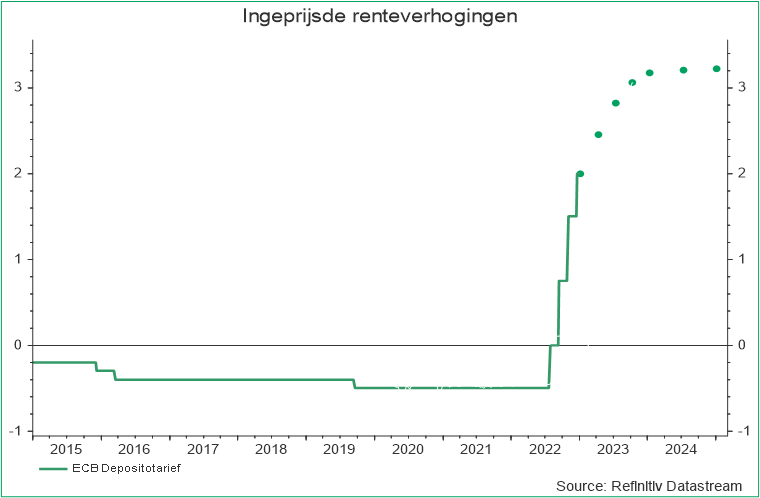

Ook de ECB blijft haar monetaire beleid aanscherpen

Ook de Europese centrale bank zet haar inspanningen om de inflatie te bestrijden, voort, vooral omdat de cijfers voor de eurozone geen overtuigende daling laten zien in tegenstelling tot de Verenigde Staten. Voorzitster Christine Lagarde verraste door haar zeer strijdlustige toon tijdens de laatste meeting van de bank. Deze vastberadenheid ligt ook gedeeltelijk aan de basis van de stijging van de euro ten opzichte van de dollar, omdat het reële renteverschil recentelijk kleiner is geworden tussen de twee regio’s. De markt blijft anticiperen op een voortzetting van de verhogingen van het rentetarief van de ECB in 2023 richting 3,5 %, zoals blijkt uit de onderstaande grafiek.

Welke omvang voor de komende recessie?

Een debat dat nog steeds gaande is, maar er bestaan weinig twijfels over de uitkomst

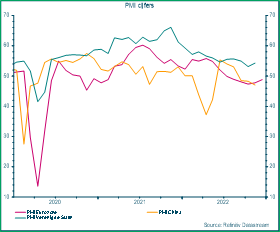

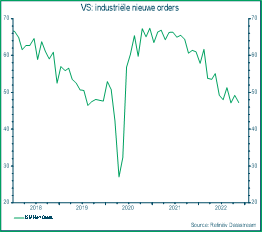

De economistengemeenschap is nog altijd verdeeld over de vorm en omvang van de recessie die voor de deur staat. Er gaan zelfs stemmen op om uit te leggen dat het nog steeds te vermijden is. En het is zo dat als we naar bepaalde cijfers kijken, zoals de ISM-inkoopmanagerindices (die als betrouwbare indicatoren worden beschouwd op dit vlak), we moeten vaststellen dat de economie zich kranig verzet. We waren zelfs getuige van een lichte opleving in december (linker grafiek hieronder). Maar het is vooral de dienstensector die tot nu toe goed stand heeft gehouden. Op industrieniveau is de zwakte meer uitgesproken De industriële nieuwe orders zijn in contractiezone gedaald (onder 50), zoals te zien is in de grafiek rechts.

PMI Cijfers

VS: industriële nieuwe orders

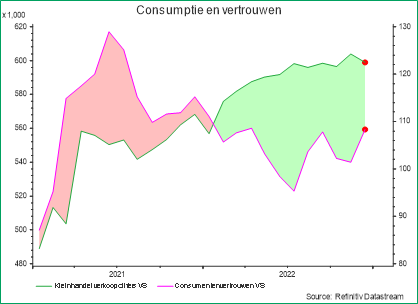

Consumptie als beslissende factor

De belangrijkste steun voor de economische groei de voorbije maanden was ongetwijfeld de consumptie. Gesteund door een sterke arbeidsmarkt bleven de huishoudens geld spenderen. Ze gebruikten ook de spaargelden die tijdens de pandemie waren opgebouwd. De meest recente cijfers over december lieten echter een daling van de detailhandelsverkopen in de Verenigde Staten zien, ondanks het traditioneel positieve seizoenseffect van de feestdagen (zie de onderstaande grafiek).

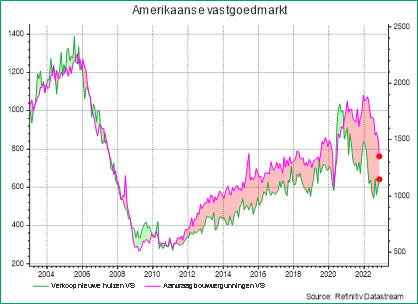

Een belangrijke factor om te volgen is de vastgoedmarkt in de Verenigde Staten, omdat die een belangrijk rol speelt in de welvaart van de consument. En we zien hieronder dat zowel de verkoop van nieuwbouwwoningen als de aanvragen voor bouwvergunningen sinds begin 2022 fors zijn gedaald. Het effect van de zeer sterke stijging van de krediettarieven is daar natuurlijk de oorzaak van. Het lijkt weinig geloofwaardig dat deze daling de komende maanden geen nadelige gevolgen zal hebben voor de groei.

De voorspellingskracht van de rentecurve

Laten we tot slot het woord geven aan de obligatiemarkt, die wordt beschouwd als een efficiënte voorspeller van de recessierisico's via de rentecurve. Ter herinnering: een geïnverteerde rentecurve, gekenmerkt door kortetermijnrente (1 jaar) hoger dan langetermijnrente (10 jaar), kondigt een nakende recessie aan. Terwijl de centrale banken hun beleidsrente blijven verhogen om de inflatie te bestrijden (met rechtstreekse invloed op de korte rente), anticiperen beleggers op een toekomstige verzwakking van de economie en dus van de rente op de langere termijn, en nemen ze posities in op het langere deel van de curve.

De onderstaande grafiek is duidelijk: de curve is sterk geïnverteerd, meer nog dan in 2007 of 2019, die voorafgingen aan de laatste twee recessiefasen. Hier tenminste lijkt twijfel niet meer toegestaan. Maar van een systeemrisico zoals in 2008 is er tot nu toe geen sprake.

2023, een jaar vol onzekerheden

Zoals we kunnen vaststellen, blijft de economische en financiële context moeilijk. En als we bedenken wat 2023 ons zou kunnen brengen, moeten we toegeven dat er nog veel onzekerheden en risico's zijn.

Beheerbeslissingen

De moeilijke economische en financiële omstandigheden in 2022 spoorden de beheerders van Argenta Asset Management aan om vanaf het begin van het afgelopen jaar een voorzichtige houding aan te nemen in hun asset-allocatie. Dit beleid is doorheen het jaar gehandhaafd en zelfs aangescherpt. Tijdens het 4de kwartaal veranderden we niet van koers, ondanks het opkomende optimisme dat tijdens het eerste deel van het kwartaal werd waargenomen. Veel van de eerder in het artikel genoemde elementen pleiten nog steeds voor een defensief portefeuillebeheer.

Zo werd de onderweging in aandelen op hetzelfde niveau gehouden. Omgekeerd blijven obligaties en cash overwogen.

Conclusie

2022 was in veel opzichten een uitzonderlijk jaar, waarvan de politieke, economische en financiële ontwikkelingen de overgrote meerderheid van de investeerders verrasten. Met name de combinatie van een slecht jaar op de aandelenmarkt en de obligatiemarkt was een zeer moeilijke uitdaging voor asset-allocators.

In deze moeilijke context hebben de beheerders van Argenta Asset Management hun focus op het gebied van selectiviteit van beleggingen en risicospreiding in de portefeuilles verder aangescherpt. Het behouden van een langetermijnvisie is ook een cruciaal element voor het behalen van goede prestaties over een ruimere tijdshorizon. Het begin van dit jaar is omgeven door onzekerheden en potentiële risico's, maar zal ongetwijfeld ook opportuniteiten met zich meebrengen die we later eens willen grijpen. Dat is de essentiële basis van actief portefeuillebeheer.

Ondertussen concentreert het beheer zich op een breed gediversifieerde portefeuille waarin de juiste accenten worden gelegd en actief wordt ingespeeld op actuele marktomstandigheden. Het is onze ambitie om een beleggingsoplossing te bieden die is aangepast aan het risicoprofiel van elke klant, ongeacht de omstandigheden. Dat is het engagement dat wij tegenover onze klanten handhaven.

Lees meer

-

Na de zomerrally komt de herfstrally

9 december 2022Optimisme alom op de beurzen in november, na de hooprally van oktober. We kunnen zowaar spreken van een herfstrally. Markten waren euforisch door de iets lager dan verwachte inflatiecijfers en de gehoopte reactie van de centrale banken hierop. Zijn we nu uit de economische malaise die de aandelenmarkten al heel het jaar onder druk zette of volgt er nog een verdere groeivertraging en de bijhorende druk op de resultaten?

-

Hoe beleg je in tijden van economische laagconjunctuur?

1 december 2022Het zijn turbulente tijden op de financiële markten. Wat doe je dan best met je beleggingen? Er zijn geen simpele, kant-en-klare antwoorden. Je kunt wel een aantal algemene principes volgen om deze moeilijke periode door te komen. De experten van Argenta Asset Management vertellen er meer over in onze volgende video.

-

Kent oktober een tussentijdse ‘hoop’-rally?

4 november 2022Ook in oktober kenden de aandelen- en de obligatiemarkt een helse rit. De bovengemiddelde volatiliteit werd veroorzaakt door de hoger dan verwachte inflatiecijfers, de vrees rond economische groei en recessie en de blijvende onzekerheid met betrekking tot het rentebeleid van de centrale banken. Ook de sterke dollar speelde een rol, met geografische onzekerheden tot gevolg. Toch sloot de wereldwijde aandelenmarkt de maand af met winsten, voortgestuwd door de relatief sterke prestatie van de Europese en Amerikaanse beurzen.