- Je taalkeuze wordt bewaard.

- Je kantoor wordt onthouden.

- Je sessie wordt beveiligd.

- Je krijgt de standaardversie van onze website te zien. De inhoud wordt niet aangepast aan jouw voorkeuren.

De aandelenkermis in de macro-economische context

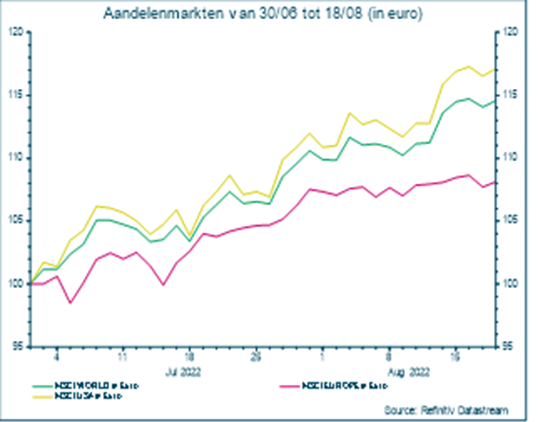

Grafiek 1 en tabel: sterke beursprestaties sinds begin juli tot 18 augustus

| Date 30/06 -18/08 | in Euro | in USD |

| MSCI WORLD | 14,6% | 11,0% |

| MSCI EUROPE | 8,1% | 4,5% |

| MSCI USA | 17,1% | 13,5% |

De macro-economische toestand in de VS

De Amerikaanse economie is duidelijk aan het vertragen ten opzichte van de historisch hoge groeicijfers van 2021, die het gevolg waren van de heropleving van de economie na de pandemische recessie. Hoewel de laatste economische gegevens een minder fraai beeld toonden, blijft de arbeidsmarkt er bijzonder sterk, maar is ze duidelijk uit evenwicht. De vraag naar werknemers is veel groter dan het aanbod aan beschikbare arbeidskrachten. De hoge inflatie heeft zich voortgezet en de marginaal lagere Amerikaanse inflatiecijfers over de zomermaanden zijn niet van aard om te denken dat de inflatie definitief onder controle komt.

Grafiek 2: Amerikaanse inflatie daalt, maar blijft op een zeer hoog niveau

De macro-economische toestand in Europa

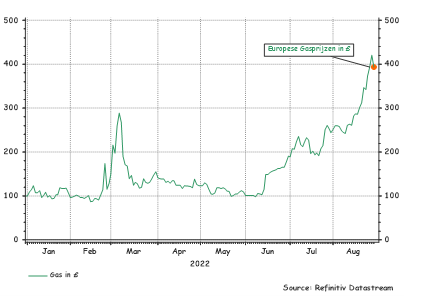

Hier in Europa beleven we een energiecrisis en de komende wintermaanden lijken de ultieme test. Bedrijven en gezinnen vrezen de gevolgen van de torenhoge energieprijzen. De impact op het vertrouwen is verontrustend. Daarom is nu ingrijpen via een gecoördineerd Europees actieplan van groot belang. Marktanalisten maken de vergelijking met de grote bankencrisis (faillissement van de Amerikaanse zakenbank Lehman Brothers in 2008).

De ernst van de zaak werd bevestigd tijdens de laatste dagen van augustus met reddingsoperaties in Zweden, Oostenrijk, Finland en Zwitserland. Energieleveranciers worden er geconfronteerd met liquiditeitsproblemen door de snelle toename van de inputkosten. Die stijgen sneller dan wat kan doorgerekend worden aan de klanten die vaak aan langeretermijncontracten gebonden zijn, waarvan de prijs niet onmiddellijk meebeweegt. Ook energiehandelsplatformen waarschuwden voor toenemende stress, en dat via de derivate markten waar grotere waarborgen gevraagd worden voor de toenemende risico’s. Kleinere lokale spelers die vaak ook sterk afhankelijk zijn van het Russische gas, komen zo in de problemen en kunnen de gaslevering niet meer garanderen.

En nu ook de Russische gaslevering via Nord Stream 1 wordt stilgelegd, lijken we af te stevenen op een stevige pan-Europese interventie waarbij de overheden een deel van de kosten zullen dragen. Enkel de spreiding in tijd van, wat vermoedelijk een gigantische kost zal zijn, kan ons inziens de gemoederen op de financiële markten bedaren.

Grafiek 3: De Europese gasprijs zoals gedefinieerd door Natural Gas TTF NL-1ste future day

Enkele 'realitychecks' voor de financiële markten

De rentecurve

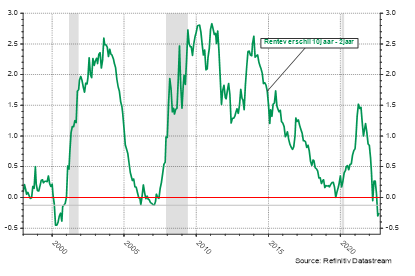

We kijken daarom ook graag verder dan onze aandelenneus lang is om niet mee te gaan in het ongeremde optimisme. In onze vorige editie verwezen we naar de obligatiemarkten en de rentecurve: De rentecurve in de Verenigde Staten is namelijk nog steeds geïnverteerd. Dit betekent dat de rente op tienjarige obligaties nu lager is dan de tweejaarsrente (zie de onderstaande grafiek).

Grafiek 4: De Amerikaanse rentecurve: langetermijnrente staat lager dan de rente op korte termijn

Dit blijft een onmiskenbare indicator die moeilijke tijden en vaak een recessie signaleert.

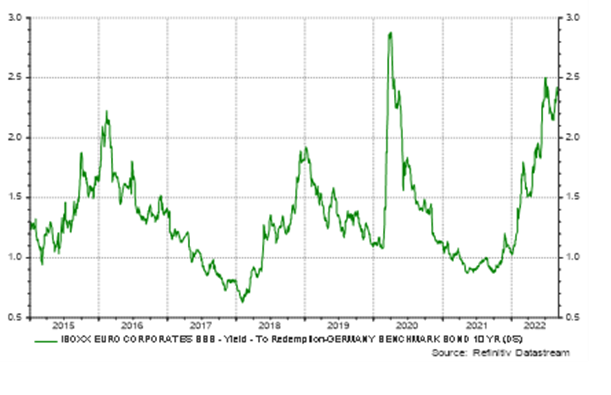

De renteverschillen op de obligatiemarkten

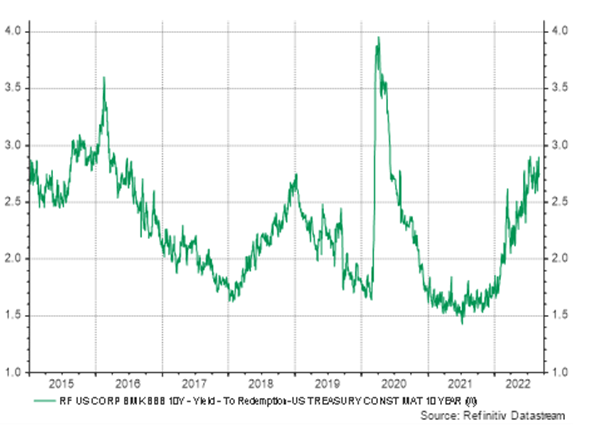

Verder volgen we ook de interne krachten van de obligatiemarkt op. Hiervoor gebruiken we bijvoorbeeld de yield spread indicator. Deze indicator beschrijft het verschil in rendement tussen obligaties van hoge kwaliteit en obligaties met hoog rendement. Die laatste worden vaak aanzien als lagere kwaliteit waarvoor investeerders een hogere rente eisen. In verslechterende economische situaties zullen investeerders een groter risico zien voor deze groep van obligaties en dus ook steeds een hogere rente eisen. Deze oplopende renteverschillen duiden op een toenemende stress die vanuit de economie in de financiële markten doorsijpelt.

Grafiek 5: Amerikaanse obligaties met BBB rating - Treasury 10 year

De trend is duidelijk oplopend en wijst op toenemende stress. As we dit vergelijken met 2020, wanneer de corona-uitbraak de markten met verstomming sloeg, zitten we al halverwege de beweging van toen. In Europa is het hoge stressniveau van weleer bijna bereikt.

Obligatiemarkten zijn het wel vaker oneens met aandelenmarkten en meestal hebben ze het gelijk aan hun kant.

Lees meer

-

De drie lessen uit Jackson Hole

Zoeken naar richtinggevende informatie is in de zomermaanden vaak minder evident, zeker in Augustus, traditioneel een maand waarin er minder nieuws te rapen valt als de meeste van ons genieten van een welverdiende vakantie of trachten zorgeloze kwaliteitsmomenten te beleven met familie en vrienden. Er is echter één bijeenkomst waarnaar uitgekeken wordt als richtinggevend voor het Amerikaanse rentebeleid. Dat is het symposium in Jackson Hole.

-

Kwantitatieve verkrapping

Waarover momenteel minder gepraat wordt, is het programma van de kwantitatieve verkrapping van de Amerikaanse centrale bank, die een nieuwe fase ingaat. Vanaf september zal de Amerikaanse centrale bank haar effectenbezit met 95 miljard dollar per maand verlagen. Dit is een aanzienlijk snellere afbouw (tot vijfmaal sneller) dan wat we sinds de start van het programma in juni gezien hebben.

-

De positionering in de kernfondsen

We verlaagden ons gewicht in aandelen begin augustus. De vrees voor een economische recessie is nog steeds sterk aanwezig en er is geen garantie dat we een winstrecessie op bedrijfsniveau zullen vermijden. Tegelijkertijd is door de stijgende aandelenprijzen de beurs weer duurder geworden. Daarom en in context van wat hierboven geschreven werd, hebben we eind augustus een tweede verlaging doorgevoerd.